هزینه تولید بیت کوین؛ معیاری برای محاسبه ارزش

بیت کوین از زمان خلق آن تا به امروز هنوز برای عدهی زیادی مانند یک معما باقی مانده است. آیا بیت کوین یک حباب سوداگرانه است که سرنوشتی جز ترکیدن و سقوط ارزش به صفر ندارد یا ارزی برای آینده است؟ شاید هم بتوان آن را به عنوان یک کالای باارزش توصیف کرد. چگونه میتوان قیمت بیت کوین و مهمتر از آن حرکات قیمتی آن را توجیه کرد؟ تحلیلگران تکنیکال در پلتفرمهای مختلفی مثل تریدینگویو (TradingView)، توییتر و تلگرام، همه بر سر جهت حرکت قیمت بیت کوین با هم اختلاف دارند. در زمان نوشتن این مقاله بیت کوین در صرافیهای بزرگ بازار به طور میانگین با قیمت ۹,۳۵۰ دلار معامله میشود. بعضیها سقوطی تا کانال ۵,۰۰۰ دلار را پیشبینی میکنند، اما طرفداران بازار صعودی معتقدند که به لطف هاوینگ، قیمت بیت کوین به بیش از ۱۳,۰۰۰ دلار خواهد رسید.

اما از چه روشهایی برای ارائه این تحلیلها استفاده میشود؟ آیا این روشها کارآیی لازم را دارند؟ در شرایطی که این شیوهها با محدودیت مواجه شوند، آیا روش جایگزین دیگری وجود دارد که کارآیی بهتری از روشهای فعلی داشته باشد؟ در ادامه به بررسی این سوالات خواهیم پرداخت.

مدلهای ارزشگذاری موجود و محدودیتهای آنها

از روشهای زیادی برای تحلیل قیمت بیت کوین در میانمدت و بلندمدت استفاده میشود، روشهایی که در عمل کارآیی خود را نشان دادهاند. اما هر یک از این روشها خطاهایی نیز دارند؛ خطاهایی که بعضا باعث بهوجود آمدن اختلاف فاحش بین قیمت پیشبینی شده و قیمت واقعی میشود. در ادامه، چند مورد از این روشها و محدودیتهای آنها مورد بررسی قرار خواهد گرفت.

مدل انباشت به جریان

در میان مدلهایی که بر ویژگیهای بنیادین بیت کوین تکیه دارند، مدل انباشت به جریان (Stock to Flow) پلن بی (PlanB)، که براساس مفهوم کمیابی عرضه در آینده بنا شده، بیش از همه نظر طرفداران بیت کوین را به خود جلب کرده است. مطالعات بیشتر در این زمینه، مخصوصاً پژوهشی با عنوان «اثبات همانباشتگی جریان و قیمت» نوشته نیک (Nick)، اعتبار این مدل را بیش از پیش به اثبات رسانده است. با توجه به اینکه ارزش متغیرهای مستقل بیت کوین در آینده ثابت خواهد بود، دامنه قیمت این مدل را در آینده میتوان به دقت پیشبینی کرد.

با اینکه این مدل بسیار تحسینبرانگیز است و در معاملات با تایمفریمهای بسیار بلندمدت دقیق عمل میکند؛ اما این مدل برای معاملهگری که دیدگاه کوتاهمدت سهماهه و یا کمتری دارد ابزار چندان مناسبی نیست. قیمت واقعی بیت کوین در زمانی که بازار در یک فاز صعودی بسیار شدید قرار دارد میتواند تا بیش از ۴ برابر قیمت پیشبینی شده توسط این مدل معامله شود و در مقابل، در پایینترین نقطه یک چرخه نزولی، پیروی کورکورانه از این پیشبینی میتواند حساب یک نفر را به اندازه نصف قیمت پیشبینی شده پایین بیاورد. دامنه خطاهای این مدل بسیار وسیع و گسترده است.

این مدل همچنین در ارزشگذاری ارزهای دیجیتالی مانند لایت کوین، بیت کوین کش، زی کش و مونرو که مانند بیت کوین از مکانیزم اجماع اثبات کار استفاده میکنند، ناتوان است. البته نمیتوان گفت که این مدل قیمت این ارزهای دیجیتال را صفر برآورد میکند. این ارزها توانستهاند در طی دو سال گذشته سهم خود را از بازار حفظ کنند و به همین دلیل برای ارزشگذاری آنها به توضیح بهتری احتیاج داریم.

این مدل فرض را بر این میگذارد که استخراج بیت کوین تا زمان استخراج آخرین بلاک در سال ۲۱۴۲ ادامه خواهد داشت و در آن زمان ارزش بیت کوین به بینهایت خواهد رسید؛ چراکه جریان بیت کوینهای جدید واردشده به چرخه در صورت توقف استخراج قبل از سال ۲۱۴۲ به صفر خواهد رسید. آیا به نظر شما اگر این رویداد (توقف استخراج بیت کوین) فردا یا ۵ سال بعد اتفاق بیفتد، قیمت بیت کوین در یک بازه زمانی کوتاه تا بینهایت رشد خواهد کرد؟ خیر. حداقل چیزی که میتوان انتظار وقوع آن را داشت این است که در واکنش به چنین رویداد غیرقابل پیشبینی و در سایه پدیده قوی سیاه، قیمت به طرز چشمگیری کاهش پیدا کند.

مدل همگرایی انرژی-ارزش بیت کوین

این مدل که توسط چارلز ادواردز (Charles Edwards) ارائه شده است، سعی دارد ارزش بیت کوین را براساس هزینه انرژی آن تعیین کند. استفاده از این روش برای ارزشگذاری بیت کوین بسیار کاربردیتر از مدل انباشت به جریان است؛ زیرا یک پایان زودهنگام برای استخراج بیت کوین، به احتمال زیاد به جای افزایش قیمت تا بینهایت، به کاهش قیمت منجر خواهد شد. بهعلاوه، از این مدل میتوان برای ارزشگذاری دیگر ارزهایی که از پروتکل اثبات کار بهره میبرند و همچنین جفتارز آنها با بیت کوین استفاده کرد. برای مثال با ارزشگذاری بیت کوین کش به دلار آمریکا، میتوان ارزش جفت ارز بیت کوین کش-بیت کوین را به ساتوشی به دست آورد.

با این حال، مدل تعادل انرژی-ارزش هم مانند مدل انباشت به جریان، غیرقابل انعطافتر از آن است که بتواند نسبت به حرکات قیمتی بیت کوین حساسیت داشته باشد. قیمت یک بیت کوین در بازارهای نزولی قوی سالهای ۲۰۱۱ و ۲۰۱۵، ۶۰ درصد زیر قیمت این مدل معامله میشد؛ درحالیکه در اواخر سال ۲۰۱۸ به ۴۵ درصد پایینتر از قیمت پیشبینی شده توسط این مدل رسید. ناتوانی این مدل برای ارائه یک شاخص جهت یافتن کف قیمتی، ما را ملزم به ارائه مدلهای بهتر قیمتی براساس هزینه تولید میکند.

مدل هزینه تولید دیتادیتر برای بیت کوین

یکی از نقاط ضعف مدل همگرایی انرژی-ارزش، به حساب نیاوردن هزینههای سرمایهای (capital expenditure) بهعنوان بخشی از هزینههای استخراج بیت کوین است. هزینه سرمایهای، مخارجی است که برای بهدست آوردن سود در آینده مصرف میشود. هزینه سرمایهای (CapEX) برای استخراج بیت کوین شامل هزینه خرید یک ریگ استخراج، پیادهسازی زیرساختهای موردنیاز برای فارم، هزینههای قانونی راهاندازی و مخارجی از این دست خواهد بود. البته باید مخارج عملیاتی (OpEx) را هم که شامل حقوق کارکنان، کارمزد استخرهای استخراج و هزینه توان الکتریکی مصرفی هم میشود، به فهرست هزینههای نادیده گرفتهشده توسط این مدل اضافه کرد.

به همین علت، مدل هزینه تولید (Cost of Production) یا به اختصار «CoP» سعی دارد که هم مخارج سرمایهای و هم مخارج عملیاتی استخراج بیت کوین را در محاسبات خود بگنجاند. در ادامه به تشریح این مدل خواهیم پرداخت.

محاسبه هزینههای سرمایهای

این مدل با استفاده از دادههای ثبتشده بعد از می ۲۰۱۱ (اردیبهشت ۱۳۹۰) یعنی در مقطعی که دستگاههای استخراج مدارمجتمع دیجیتال برنامهپذیر (Field-Programmable Gate Array) یا به اختصار «FPGA» وارد بازار شدند، بهوجود آمده است. این مدل فرض را بر این میگذارد که استخر استخراج (به دلایل واضح) معمولاً از پربازدهترین دستگاه استخراج استفاده میکند. به همین دلیل در پروسهی ارزشگذاری از ریگهای شرکت انت ماینر بهعنوان مرجع استفاده میشود.

دادههای مربوط به هزینه و رتبهبندی ریگهای انت ماینری که در حال حاضر از آنها استفاده میشود، از وبسایت شرکت انت ماینر و دادههای مربوط به رقبای قدیمیتر آنها از بازارهای تجاری الکترونیکی مثل آمازون و علیبابا جمع آوری شده است.

عمر یک ریگ استخراج معمولی در حدود ۲ تا ۳ سال است و به همین دلیل در محاسبه هزینه خرید در این مدل، استهلاک با روش «مانده نزولی» محاسبه میشود. به علاوه، ریگهای جدید در بیشتر موارد قبل از به پایان رسیدن عمر مفید مدلهای قبلی معرفی میشوند و به همین دلیل هزینه موثر (Effective Cost) ریگ قدیمیتر، بستگی به تعداد بیت کوینهایی دارد که توانسته است تا زمان جایگزین شدنش با مدل جدیدتر استخراج کند. این روش محاسبه به روش «استهلاک واحدهای تولیدشده» معروف است.

برای مثال انت ماینر S۳ از جولای تا دسامبر ۲۰۱۴ به مدت تقریبی ۱۵۳ روز فعال بود و طی این مدت توانست حدود ۰.۹۷ بیت کوین استخراج کند. به این ترتیب، قیمت خرید موثر آن ۳۰۸.۲۴=۲۹۹/۰.۹۷ دلار خواهد بود. البته باید این را هم در نظر داشت که این مدل فرض را بر این میگذارد که زمان لازم برای جایگزین کردن یک ریگ با ریگ بعدی برای تمامی ریگهایی که به بازار عرضه میشوند، یکسان است.

محاسبه مخارج عملیاتی

برای محاسبه هزینه برق لازم برای استخراج بیت کوین، دادههای مربوط به هش ریت شبکه و کوینهای عرضهشده روزانه از سایت کوین متریکز (CoinMetrics) جمعآوری شده است. بهاینترتیب، میزان هش موردنیاز برای استخراج یک بیت کوین، از تقسیم هش ریت بر کوینهای عرضهشدهی روزانه به دست میآید. سپس حاصل را بر هش ریت دستگاه استخراج تقسیم میکنیم تا زمان لازم برای استخراج یک بیت کوین در آن مقطع زمانی به دست بیاید. سپس حاصل را در نرخ مصرف برق دستگاه ضرب میکنیم تا تعداد واحدهای لازم به کیلووات برای استخراج یک بیت کوین به دست بیاید. در پایان تعداد واحدها را در تعرفه برق مصرفی به دلار آمریکا ضرب میکنیم تا هزینه برق لازم برای استخراج یک بیت کوین به دست بیاید.

برای نمایش چگونگی محاسبه این روش، مثالی را بررسی میکنیم. هش ریت روزانه شبکه در تاریخ ۱۳ اکتبر سال ۲۰۱۴ برابر با ۲۶۶,۲۱۷.۳۷×۶۰×۶۰×۲۴ تراهش بود و تعداد ۳,۸۷۵ بیت کوین در آن روز استخراج شد.

بنابراین هش موردنیاز برای استخراج یک بیت کوین برابر بود با ۵,۹۳۵,۷۸۸.۵۹= ۳۸۷۵/ (۲۶۶,۲۱۷.۳۷×۶۰×۶۰×۲۴) هش.

زمان موردنیاز انت ماینر S۳ با هش ریت ۰.۴۳ تراهش بر ثانیه برای استخراج این مقدار بیت کوین برابر است با ۳.۸۴= (۶۰×۶۰) / (۵,۹۳۵,۷۸۸.۵۹/۰.۴۳) ساعت.

با توجه به اینکه نرخ توان مصرفی انت ماینر محبوب S۳ برابر با ۳۳۹.۵۷ وات و میانگین تعرفه برق مصرفی جهانی برابر با ۰.۰۶ دلار است، هزینه آن معادل ۷۸.۱۲ = ۳.۸۴×۳۳۹.۵۷×۰.۰۶ دلار بهدست میآید.

بدین ترتیب هزینه کلی استخراج یک بیت کوین در ۱۳ اکتبر سال ۲۰۱۴ مساوی است با مخارج سرمایهای + مخارج عملیاتی یعنی ۳۸۶.۳۶=۷۸.۱۲+۳۰۸.۲۴ دلار. این رقم به قیمت واقعی بیت کوین در آن روز یعنی ۳۹۱٫۹۹ دلار، بسیار نزدیک است.

البته این را هم در نظر داشته باشید که ماینرها ریگهای خود را معمولاً با تخفیف خریداری میکنند و احتمالاً مبلغ پایینتری هم برای برق میپردازند؛ اما این تخفیفها معمولاً از طریق هزینههای اضافی از قبیل زیرساختها، دستمزد کارکنان، کارمزد استخر و دیگر هزینههای لازم سربهسر میشود. برای سادگی مطلب، این هزینهها نادیده گرفته شده است و قیمت ریگهای استخراج و تعرفهها به همان شکل معمول محاسبه شدهاند.

نمودار بعدی، قیمت بیت کوین براساس مدل هزینه تولید را در کنار قیمت واقعی آن نشان میدهد.

نکات مهم مدل هزینه تولید

این مدل به خوبی نشان میدهد که چگونه قیمت بیت کوین خود را به سمت هزینه تولید نزدیک کرده و بر آن منطبق میشود. این کشش قیمت به سمت هزینه تولید، با نوشتههای ساتوشی ناکاموتو در وایت پیپر بیت کوین مطابقت دارد.

معرفی یک ریگ استخراج کاراتر، منجر به کاهش هزینه تولید میشود و در مقابل هزینه تولید طی رویداد هاوینگ دو برابر میشود. تغییر سختافزار استخراج از کارتهای گرافیک به تجهیزات FPGA در اواسط سال ۲۰۱۱ و تغییر آن به دستگاههای ایسیک در سال ۲۰۱۳، به میزان زیادی هزینه استخراج را تحت تأثیر قرار داد.

هزینه تولید یک بیت کوین تا قبل از هاوینگ سوم حدود ۷۵۷۷.۵۱ دلار بود. بعد از هاوینگ سوم و با معرفی ایسیک S۱۹ Pro، هزینه متوسط استخراج هر بیت کوین به حدود ۱۳۹۶۴.۱۱ دلار رسیده است.

طرحهای آتی برای توسعه مدل هزینه تولید و پیشبینی قیمت

هزینه استخراج تا حد زیادی به هزینه و کارآیی ریگ استخراج بستگی دارد. ۷۰ درصد از کل هزینه استخراج مربوط به این دستگاهها است. تنها ۳۰ درصد از هزینه استخراج به هزینه عملیاتی مربوط است که آن هم عمدتاً مربوط به هزینههای برق مصرفی تجهیزات استخراج است.

با پیشبینی هزینه موثر (هش ریت×کارآیی×هزینه) دستگاههایی که در آینده تولید خواهند شد و همچنین تخمین هش ریت شبکه با استفاده از دادههای پیشین، میتوان هزینه استخراج هر بیت کوین را تخمین زد. فرض بر این است که در طول این دوره هزینه برق ثابت باقی مانده است و دستگاههای استخراج نیز پیشرفت خاصی نکردهاند، برخلاف سال ۲۰۱۳ که دستگاههای استخراج FPGA جای خود را به ایسیکها دادند و به یکباره پیشرفت چشمگیری در این زمینه رخ داد.

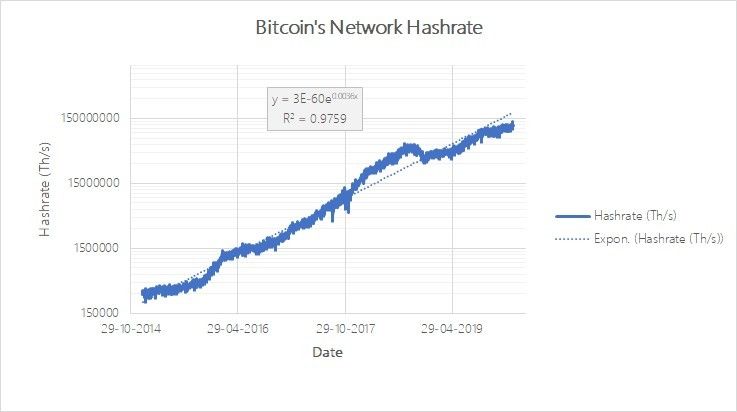

در دو نمودار زیر، رشد تصاعدی هزینه دستگاههای ایسیک و هش ریت شبکه مشخص است. این نمودارها نشان میدهند که قیمت بیت کوین در آینده افزایش خواهد یافت.

توسعه مدل هزینه تولید برای دیگر ارزهای دیجیتال اثبات کار

برای آزمودن درستی این مدل مبتنی بر هزینه، آن را بر دیگر ارزهای دیجیتال اثبات کار هم اعمال کردیم. اگر این مدل برای تحلیل قیمت بیت کوین قابلاتکا باشد، برای دیگر آلت کوینهای اثبات کار هم باید همینطور عمل کند.

تصویر زیر، نتیجه تحلیل قیمت بیت کوین کش را با استفاده از این مدل نشان میدهد.

همانطور که میبینیم، این مدل یک شاخص قابلاتکا برای مشخص کردن کف قیمت بیت کوین کش است.

بهعلاوه، استفاده از این مدل در ارزشگذاری یک آلت کوین نسبت به بیت کوین (با واحد ساتوشی) بسیار کاربردی است. نسبت هزینه تولید بیت کوین کش به بیت کوین، به واحد دلار آمریکا معمولاً متاثر از قیمت این دو ارز است.

نکتههای کلیدی

مدل هزینه تولید در زمینه ارزشگذاری آلت کوینهای اثبات کار و همچنین قیمتگذاری آنها در برابر بیت کوین کاربرد زیادی دارد. اگر قیمت آلت کوین موردنظر خیلی بالاتر از هزینه تولید آن باشد، انتظار میرود که این آلت کوین در یک حباب موضعی قرار داشته باشد و قیمت آن در آیندهای نهچندان دور سقوط کند؛ همان اتفاقی که برای بیت کوین کش در سال ۲۰۱۷ افتاد.

مقایسه مدل هزینه تولید با شاخصهای دیگر داراییها

معمولاً در مورد ارتباط بین قیمت بیت کوین و شاخصهای بازار سهام، کالاهای باارزش، ارزهای فیات و انرژی سردرگمی زیادی وجود دارد. بعضی از تحلیلگران ادعا میکنند که بیت کوین وابستگی بیشتری به فلزات کمیاب مانند طلا دارد و در صورت سقوط بازار اوراق بهادار یا یک ارز فیات مهم، قیمت بیت کوین باید افزایش پیدا کند. این نظریه، بیت کوین را یک دارایی امن در زمان بحرانها میداند، اما در مقابل، منتقدان نسبت به این نظریه مردد هستند و معتقدند که در صورت وقوع یک رکود در سطح دنیا، قیمت بیت کوین هم باید سقوط کند. البته دسته سومی هم وجود دارد که معتقدند بیت کوین به هیچکدام از ابزارهای سرمایهگذاری وابسته نیست و رشد آن تحت تأثیر رویدادهای در حال وقوع در دیگر بازارها قرار نخواهد گرفت.

مدل ارزشگذاری هزینه تولید، ما را به سوی حوزه جدیدی در زمینهی تحلیل هزینه تولید بیت کوین با در نظر گرفتن شاخصهای بازارهای بزرگ خواهد کشاند.

جمعبندی

- مدل هزینه تولید برای محاسبه کف قیمت ذاتی بیت کوین قابلاتکا است. قیمت بیت کوین همواره به نزدیک شدن به این عدد تمایل دارد. کف قیمت ذاتی معیاری است که مشخص میکند قیمت بیت کوین در پایینتر یا بالاتر از ارزش ذاتی خود معامله میشود.

- این مدل با در نظر گرفتن روند افزایشی هش ریت شبکه و هزینه موثر دستگاههای ایسیک، افزایش قیمت بیت کوین را در آینده پیشبینی میکند.

- این مدل در ارزش گزاری آلت کوینها نیز بسیار کارآمد است.

- در آینده نزدیک میتوان از این مدل برای تحلیل اثر دیگر بازارها بر روی بیت کوین هم استفاده کرد.

لطفا در صورت مشاهده دیدگاههای حاوی توهین و فحاشی یا خلاف عرف جامعه با گزارش سریع آنها، به ما در حفظ سلامت بستر ارتباطی کاربران کمک کنید.