ترید روایتمحور در بازار ارزهای دیجیتال چیست؟

در دنیای همیشه در حال تحول ارزهای دیجیتال، روایتها نقشی اساسی در شکلگیری چشمانداز بازار ایفا میکنند و تأثیر بسزایی بر رفتار سرمایهگذاران میگذارند. منظور از روایت موضوعها و داستانهای مثبت و منفی مختلفی است که در پی رویدادهای گوناگون بازار شکل میگیرد.

این روایتها میتوانند احساسات تریدرها و سرمایهگذارهای بازار را تغییر دهند و بر عملکرد داراییهای دیجیتال و پروژههای صنعت کریپتو مستقیماً تأثیر بگذارند. بیشک درک و تشخیص زودهنگام این روایتها به تریدرها و سرمایهگذارها کمک میکند تا سریعتر فرصتهای سرمایهگذاری را شناسایی کنند و پیشگام باشند.

باتوجهبه اهمیت و تأثیر روایتها بر تعیین جهتگیری بازار، در این مقاله از ارز دیجیتال بهکمک مطلبی از وبسایت کوینمارکتکپ چگونگی شکلگیری روایتها، نقش آنها در بازار ارزهای دیجیتال، شیوه معامله نهنگها براساس روایتها و نحوه شناسایی زودهنگام موضوعات رایج در بازار را بررسی میکنیم.

اگر شما هم از آن دسته تریدرها و سرمایهگذارهای باهوش و کاردانی هستید که تلاش میکنید تا موقعیتی قدرتمند در بازار کریپتو برای خود دستوپا کنید، تا پایان این مطلب با ما همراه باشید.

روایتهای بازار ارزهای دیجیتال چیست؟

بازار ارزهای دیجیتال صنعتی نسبتاً نوپاست که تا حد زیادی براساس «روایتها» هدایت میشود. روایتها، داستانها و موضوعهای داغ بازار هستند که در طول زمان به عوامل مؤثر یا دلایل اصلی شیوه حرکت و واکنش بازار تبدیل میشوند. روایتها داستانهایی زیربنایی هستند که ارزشهای پیشنهادی و کاربردها و تأثیر بالقوه ارزهای دیجیتال خاصی را پررنگ میکنند.

بهعنوان مثال، از ابتدای سال ۲۰۲۳ تاکنون، ظهور راهکار مقیاسپذیری لایه دوم آربیتروم (Arbitrum)، محصولات مشتقه لیکویید استیکینگ (Liquid Staking Derivatives) یا بهاختصار LSD، مسئله تأثیر سیاستهای دولت چین بر ارزهای دیجیتال، توکنهای حوزه هوش مصنوعی و بسیاری از داستانهای دیگر را شاهد بودهایم.

بیشتر بخوانید: بررسی پروژه آربیتروم؛ شبکهای که بدون توکن رشد کرد

داستانها و روایتها نظرگاه مهمی درباره شرایط بازار ارائه میکنند که سرمایهگذارها میتوانند بهواسطه آنها فرصتها و خطرهای بازار را ارزیابی کنند.

ممکن است چندین روایت بهطورهمزمان در بازار کار کنند. در این شرایط، واکنش گسترده معاملهگرها و مؤسسههای مالی و قانونگذارها به این روایتها میتواند زمینهساز تغییراتی در سازوکار عرضه و تقاضای داراییهای مختلف ارزهای دیجیتال شود.

روایتهای مثبت و منفی بازار

روایتها ممکن است منفی یا مثبت باشند. روایتهای منفی اغلب به افت قیمت و افزایش فشار فروش در بازار منجر میشوند. درمقابل، روایتهای مثبت میتوانند به انباشت کریپتو و رشد قیمت ارزهای دیجیتال کمک کنند.

کوینهای حریم خصوصی (Privacy Coin) نمونهای از روایتهای منفی هستند. اعتقاد گسترده کاربران به نظارت نهادهای دولتی و افزایش قوانین دستوپاگیر درکنار کاهش حمایت صرافیهای متمرکز و حذف تعداد زیادی از این کوینها از فهرست پلتفرمهای معاملاتی طی چند ماه اخیر، سبب شد تا سرمایهگذاری روی کوینهای حریم خصوصی با وجود ظرفیتهای فراوان آنها، کاهش پیدا کند.

درمقابل، راهاندازی چتجیپیتی (ChatGPT) و سایر ابزارهای هوش مصنوعی ارزش بسیاری از توکنهای مرتبط با هوش مصنوعی را افزایش داد. این میتواند نمونهای از روایتهای مثبت تلقی شود.

بیشتر بخوانید: ارزهای دیجیتال حوزه هوش مصنوعی؛ با مطرحترین کوینهای AI آشنا شوید

روایتهای بازار نهتنها بر ارزش روزانه و حجم معاملات داراییهای دیجیتال، بلکه بر چشمانداز بلندمدت آنها نیز تأثیر میگذارند. درواقع، روایتهای مثبت یا منفی علاقه توسعهدهندگان را دستخوش تغییر میکنند و درآمد حاصل از تأمین سرمایه اولیه پروژهها را کاهش یا افزایش میدهند.

نکته دیگر اینکه روایتها ممکن است طولانیمدت باشند و روی تمام صنعت تأثیر بگذارند یا عمرشان کوتاه و در حد چند روز یا چند هفته باشد. علاوهبر سرعت انتشار اخبار در فضای کریپتو، چندین عامل بیرونی همچون فشارهای نظارتی و قانونی و توسعه فناوری و پوشش رسانهای بر تعیین میزان فراگیری و دوام روایتها مؤثرند.

روایتهای بازار چگونه شکل میگیرند؟

روایتهای مختلف بازار براساس عوامل متعددی ازجمله احساسات تریدرها، اخبار و رویدادها، رفتار سرمایهگذاران و فناوری زیربنایی ارزهای دیجیتال ایجاد میشوند. یکی از عوامل تأثیرگذار بر شکلگیری روایت مرتبط با داراییهای دیجیتال، ظرفیت پذیرش و میزان کاربردپذیری احتمالی آنهاست.

بهعنوان مثال، اگر کوین یا توکنی برای هدف و کاربرد مشخصی طراحی شود یا با شرکتهای مشهور همکاری کند، احتمالاً روایت مثبتتری در میان سرمایهگذاران و تحلیلگران بازار خواهد داشت و بیشتر در کانون توجه قرار میگیرد. گفتنی است درصورت صعودیبودن بازار، روایتهای مثبت تأثیرگذارترند.

برعکس، روایتهای منفی میتوانند زمانی شکل بگیرند که خطر مربوط به دسته خاصی از ارزهای دیجیتال یا دارایی ویژهای افزایش مییابد. خطرهایی همچون عملکرد ضعیف و آسیبپذیریهای مختلف پروژه درکنار سرکوبهای نظارتی به ایجاد روایتهای منفی دامن میزنند. بازار نزولی هم در تشدید این شرایط منفی ایفای نقش میکند.

روایتهای بازار کریپتو در بازار صعودی قبلی

معمولاً هر چرخه بازار زیر سلطه تعدادی روایت است. پروژههایی که زیر روایتهای بازار صعودی جای میگیرند، اغلب بهتر از میانگین بازار عمل میکنند و برخی از آنها حتی ممکن است حوزه جدیدی در صنعت بلاک چین تعریف کنند. برخی از روایتهای برجسته در بازار صعودی قبلی عبارتاند از:

قاتلان اتریوم

مدعیان جانشینی اتریوم یا بهاصطلاح «قاتلهای اتریوم» روایت طولانیمدتی در روند صعودی قبلی شکل دادند. زمانیکه قابلیتهای بلاک چین اتریوم به بیشترین حد خود رسید و سبب شد ترافیک و کارمزدهای این شبکه نیز به حداکثر برسد، تعداد زیادی از جایگزینهای لایه اول اتریوم مانند سولانا، ترا (تراکلاسیک فعلی)، اولنچ و فنتوم روی کار آمدند و دست به گسترش اکوسیستم خود زدند.

بیشتر بخوانید: ارز اتریوم چیست

بسیاری از این پروژهها اکوسیستمهای پررونقی توسعه دادند که محصولاتی در سطح بلاک چینهای لایه اول دراختیار کاربران خود قرار میدادند. طرفداران روایت قاتلهای اتریوم معتقد بودند که درنهایت یک یا چند نمونه از بلاک چینهای لایه اول جایگزین اتریوم، محبوبترین پلتفرم قراردادهای هوشمند و اکوسیستم دیفای، خواهند شد؛ اما این پیشبینی هنوز محقق نشده است.

برای کسب درآمد

در بازار صعودی قبلی، صدها پروژه با این وعده راهاندازی شدند که بهکمک فناوری بلاک چین به کاربران خود پاداش میدهند. این پروژهها که بهطورکلی «عمل برای کسب درآمد» نامیده میشوند، ازطریق تقسیم سود و درآمد پروژه مدلهای تشویقی با محوریت عرضه توکن ابداع کردند.

بهعبارت سادهتر، کاربران میتوانستند با انجام کاری ویژه مثل بازیکردن یا تحرک فیزیکی از سازوکارهای پاداشدهی مبتنیبر توکن این پلتفرمها بهره ببرند. هدف از این پاداش حفظ کاربران فعلی و ایجاد انگیزه برای ورود سرمایه به پلتفرم است.

مدل بازی برای کسب درآمد (Play to Earn) با پلتفرمهایی مانند بازی اکسی اینفینیتی (Axie Infinity) و ایلویوم (Illuvium) و مای نیبر الیس (My Neighbor Alice) به بازیکنان این فرصت را میدهد تا پاداشهای بالقوه ارزشمندی را برای عملکرد خود در بازی کسب کنند.

بیشتر بخوانید: با دنیای بازیهای درآمدزا آشنا شوید

بهدنبال آن مدل حرکت برای کسب درآمد (Move to Earn) جان گرفت. طیف گستردهای از اپلیکیشنهای غیرمتمرکز از این مدل استفاده کردند تا در ازای افزایش فعالیت فیزیکی و ورزشی کاربران خود به آنها پاداش بدهند.

معروفترین پلتفرم حرکت برای کسب درآمد پلتفرم اِستِپِن (STEPN) است که با پشتیبانی بایننس قدم در این راه گذاشت و برای پلتفرمهای کوچکتر این حوزه، یعنی سوئِت ایکانومی (Sweat Economy) و مووزی (MoveZ) و جِنوپِتس (Genopets)، مسیر را هموارتر کرد.

گاهی اوقات مدلهای عمل برای کسب درآمد سودهای کلانی نصیب پذیرندگان اولیه میکردند. بااینحال، در طول زمان بسیاری از این پروژهها شکست خوردند؛ زیرا رفتار کاربرانی که صرفاً برای کسب درآمد جذب این پلتفرمها میشدند، باعث شد عرضه توکن پلتفرم و درنتیجه تورم دارایی بیشازحد افزایش یابد.

بیشتر بخوانید: راه بروید و ارز دیجیتال دریافت کنید؛ ماجرای توکن «STEPN» چیست؟

متاورس

در بازار صعودی قبلی، متاورس هم از روایتها و موضوعهایی بود که سروصدای زیادی بهراه انداخت. متاورس درواقع چشماندازی بههمپیوسته از جهانهای مجازی و پلتفرمهایی است که بازیکنان میتوانند در آنها باهم زندگی و کاوش کنند و دست به همآفرینی بزنند و گاهی هم درآمد کسب کنند.

روایت متاورس مبتنیبر بلاک چین در دسامبر۲۰۲۰ با راهاندازی دیسنترالند (Decentraland)، اولین متاورس بلاک چینی و بازیکنمحور، آغاز شد. پس از راهاندازی سندباکس (The Sandbox) در نوامبر۲۰۲۱، موج دیگری از رشد پلتفرمهای متاورسی سرعت گرفت. دراینمیان، هم سندباکس و هم دیسنترالند رشد کردند و به ارزش بازار چندمیلیارددلاری دست یافتند.

بیشتر بخوانید: با مهمترین فناوریها در متاورس آشنا شوید

در پی این رشد شگفتانگیز، دهها پلتفرم متاورسی دیگر مانند هایاستریت (Highstreet) و زانا (XANA) و ایپکوین (ApeCoin) نیز ظهور کردند. با گذشت مدت کوتاهی، شرکت بزرگی همچون مایکروسافت هم پلتفرم واقعیت مجازی آلتاسپیس (AltspaceVR) را در تلاش برای بهدستآوردن جایگاهی در بازار پررونق متاورس خرید.

بااینحال، بسیاری از پلتفرمهای متاورسی ازنظر قابلیت استفاده و… محدود باقی ماندند و بخش زیادی از کاربرانشان را از دست دادند. درحالحاضر، این مسئله هنوز در فضای پلتفرمهای متاورسی مبتنیبر بلاک چین وجود دارد.

روایتهای اخیر بازار ارزهای دیجیتال

اگرچه کل صنعت کریپتو هنوز دچار بازار نزولی است، برخی از روایتهای مثبت از آغاز سال ۲۰۲۳ تاکنون باعث شده است تا تعدادی از پلتفرمها عملکرد بهتری از خود نشان دهند. در این بخش، به برخی از روایتهای مثبت فعلی بازار اشاره میکنیم.

هوش مصنوعی

بهلطف موفقیت گسترده چتجیپیتی، علاقه به قابلیتهای هوش مصنوعی در ماههای اخیر بهشدت افزایش یافته است. این اتفاق سبب شد تا علاقه به پروژههای بلاک چینی مبتنیبر هوش مصنوعی مانند رِندِر توکن (Render Token) و سینگولاریتینت (SingularityNet) و فِچ ایآی (Fetch.ai) نیز افزایش یابد. گفتنی است این پروژهها از ابتدای سال ۲۰۲۳ تاکنون رشدی سهرقمی را ثبت کردهاند.

بیشتر بخوانید: آیا هوش مصنوعی حبابی تازه در عرصه ارزهای دیجیتال است؟

شهرت هوش مصنوعی به توسعه چشمگیر حوزه ترکیبی دو فناوری بلاک چین و هوش مصنوعی هم کمک کرد. برخی از پروژههایی که درحالحاضر از تلاقی و ادغام این دو فناوری بهره میبرند، عبارتاند از: چِینجیپیتی (ChainGPT) و لَیِراِیآی (LayerAI) و بیتتِنسور (BitTensor).

میم کوینها

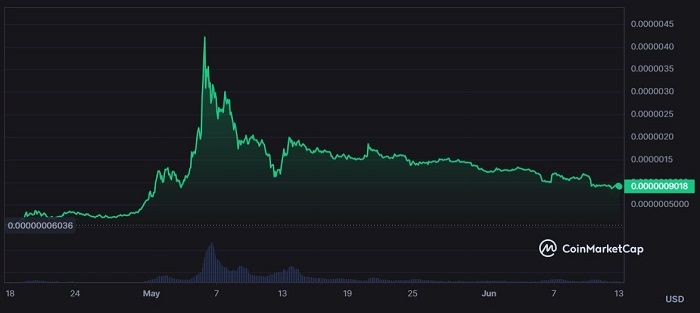

اخیراً بازار ارزهای دیجیتال موجی از هیاهو در جهان میم کوینها را شاهد بود که میتوان آن را ناشی از موفقیت غیرمنتظره میم کوین پِپه (PEPE) دانست. برای مثال، ارزش میم کوین ناشناخته پپه در کمتر از یک ماه به ۱.۶میلیارد دلار رسید و در فهرست ۴۰ ارز دیجیتال برتر بازار جای گرفت. همچنین، این میم کوین توانست در صرافیها متعددی فهرست شود؛ البته ارزش فعلی (اواخر بهار۱۴۰۲) بازار پپه حدود ۳۵۲میلیون دلار است.

بیشتر بخوانید: ارز دیجیتال پپه چیست؛ ارزی که خیلیها را خیلی ساده پولدار کرد

پپه که جامعهای بزرگ با شوروهیجانی غیرمنطقی دارد، رکورد سریعترین رشد میم کوین تمام تاریخ ارزهای دیجیتال را ازآنِ خود کرد. این میم کوین موفق شد علاقه و توجه کاربران را مجدداً بهسمت کوینها و توکنهایی جلب کند که کاربرد چندانی ندارند یا اصلاً کاربردپذیر نیستند.

در سه ماه گذشته (بهار۱۴۰۲)، صدها میم کوین به بازار عرضه شدهاند که اکثر آنها بدون هدف خاصی ساخته شدهاند و در گمنامی بهسر میبرند. بااینحال، فقط تعداد کمی از این میم کوینها توانستند شوروهیجانی در بازار بهراه بیندازند.

محصولات مشتقه لیکوئید استیکینگ (LSD)

محصولات مشتقه لیکوئید استیکینگ (LSD) در اوایل سال ۲۰۲۱ روی کار آمدند و محبوب شدند. در آن زمان، کاربران تلاش میکردند کارایی و سود حاصل از سهامگذاری دارایی اتر خود را در زنجیره بیکن اتریوم به حداکثر برسانند؛ زیرا اترهای قفلشده و سهامگذاریشده در زنجیره برداشتکردنی نبودند.

دراینبین، لیکوئید استیکینگ (سهامگذاری نقدینه) مشکل را حل کرد و به سهامگذاران اجازه داد با وجود قفلشدن توکنهای سهامگذاریشده، بازهم از ارزش آنها در عملکردهای مختلف دیفای استفاده و سود کسب کنند.

پلتفرمهای لیکوئید استیکینگ در ازای سهامگذاری توکنهای اتر، به کاربران خود توکنهای ویژهای میدهند که با عنوان توکنهای LSD شناخته میشوند و در پروتکل مرتبط میتوان مجدداً از آن استفاده کرد. این توکنها نماینده سهم کاربر از دارایی سهامگذاریشده در پروتکل هستند و در عملیات مختلفی همچون وامدهی و ترید و کشت سود در دیفای میتوانند استفاده شوند.

بیشتر بخوانید: بهترین استخر استیکینگ برای سهامگذاری؛ کجا ارزهایم را استیک کنم؟

بین ژانویه۲۰۲۲ تا می۲۰۲۳، کل ارزش قفلشده (TVL) در پروتکلهای لیکوئید استیکینگ ۱۴ برابر شد و از ۱میلیارد دلار به بیش از ۱۴میلیارد دلار افزایش یافت. بهروزرسانیهای مرج (Merge) و شیپلا (Shapella) در بلاک چین اتریوم هم در این رشد کمنظیر بیتأثیر نبودند. گفتنی است که توکنهای بومی اولین پلتفرمهای این حوزه همچون لیدو (Lido) و راکتپول (Rocketpool) نیز اخیراً به بیشترین ارزش تاریخی خود دست یافتند.

پلتفرمهای نسل بعدی LSD ازجمله پلتفرم لایه اول تنت (Tenet) و پلتفرم سهامگذاری مجدد آیگِنلَیر (EigenLayer) اکنون در دست توسعه هستند و بهصورت بالقوه میتوانند به پیشبرد روایت LSD بیشتر کمک کنند.

بیشتر بخوانید: ایگن لیر چیست

نحوه شناسایی زودهنگام روایتهای بازار

در ترید روایتمحور، تشخیص زودهنگام روایت بسیار مهم است. یکی از روشهای تشخیص زودهنگام روایت بررسی عملکرد آدرسهای برتر است. امروزه، پلتفرمهای متعددی وجود دارند که به کاربران اجازه میدهند تا بهراحتی کیف پولهای با عملکرد چشمگیر را شناسایی و ردیابی کنند.

بهعنوان مثال، کیف پولهای صندوقهای سرمایهگذاری و نهنگها و تریدرهای معروف ازجمله نمونههایی هستند که میتوان بهعنوان «ردیاب پول هوشمند» از آنها بهره برد. گفتنی است پول هوشمند به سرمایهای گفته میشود که بازیکنان مهم بازار در دست دارند.

شناسایی آدرسها و کیف پولهای برتر میتواند تریدرهایی را مشخص کند که در مراحل اولیه شکلگیری روایتها از آنها بهره میبرند و روی پروژههای خوشآتیه سرمایهگذاری میکنند. علاوهبراین، این روش در تشخیص زمانی که روایت ممکن است روبهپایان باشد، مؤثر است. بدینترتیب، میتوان از اولین فرصتها برای ورود به موقعیتهای معاملاتی و خروج از آنها استفاده کرد.

نکته مهم دیگر شناسایی روایات اساسی است که مسیر تکامل بازار را هدایت میکنند. در این صورت، شناسایی داراییهایی که میتوانند عملکرد موفقی نشان دهند، امکانپذیرتر میشود. درواقع در شرایط اقتصادی مطلوب و مناسب، همه بهرهمند میشوند.

در فضای بلاک چین هم روایت قدرتمند میتواند همه یا اکثر پروژههایی که زیر آن تعریف میشوند، ارتقا دهد. بههمیندلیل، سرمایهگذاران با درک زودهنگام روایتها میتوانند پروژههای کمارزشگذاریشده یا حتی استارتاپهایی را شناسایی کنند که قابلیت میلیارددلاریشدن دارند.

روایتها ممکن است به روشهای مختلفی شکل بگیرند و برخی واضحتر و پررنگتر از دیگران هستند؛ ازاینرو، باید بازار ارزهای دیجیتال و فناوریهای مربوط به این حوزه و رویدادهای اقتصاد کلان را بهخوبی درک کنید تا بتوانید موضوعات نوظهوری را بشناسید که دیگران ممکن است از قلم بیندازند.

دراینمیان، نکات سادهای وجود دارد که از آنها برای تشخیص زودهنگام روایتها میتوانید استفاده کنید. برخی از این نکات بدینشرحاند:

۱. بهدنبال راهحلهای نوآورانه بگردید

پروژههایی که مشکلات طولانیمدت یا مهمی را در فضای بلاک چین یا صنایع مرتبط حل میکنند، موج جدیدی از نوآوری را میتوانند بهوجود آورند و به پیشگام روایتی گستردهتر تبدیل شوند.

۲. اخبار روز را دنبال کنید

با بهروزماندن درزمینه جدیدترین اخبار دنیای کریپتو، آگاهی خود را از این حوزه میتوانید افزایش دهید و تصویر وسیعتر بازار را مشاهده کنید.

بیشتر بخوانید: چطور با خواندن اخبار معامله کنیم؟

۳. پول هوشمند بازار را دنبال کنید

سرمایههای کلان مانند سرمایه شرکتهای سرمایهگذاری و معاملهگرهای برجسته و مؤسسههای مالی، پول هوشمند بازار کریپتوست که در اغلب مواقع، روایتها را زودتر از بسیاری از کاربران عادی بازار شناسایی میکند.

با ردیابی سرمایهگذاریهای اخیر و مشارکت در رویدادهای تأمین سرمایه و ارزیابی علاقه شرکتهای سرمایهگذاری به پروژههای نوظهور، میتوانید ببینید پول هوشمند رشد احتمالی را در کدام حوزهها و پروژهها پیشبینی میکند.

۴. در کنفرانسها شرکت کنید

گاهی اوقات فناوریها و پروژهها و فرصتهای جدید ابتدا در رویدادهای ارز دیجیتال مانند کنفرانسها و نمایشگاهها و رویدادهای توسعهدهندگان آشکار میشوند. اگر نمیتوانید در کنفرانسها مشارکت کنید، بکوشید تا اخبار آنها را بهدقت پیگیری کنید.

۵. شبکه ارتباطی خود را بزرگتر کنید

بسیاری از تریدرهای موفق بهکمک اطلاعات گستردهای که از منابع مختلف بهدست میآورند، داراییهای بالقوه سودآور را شناسایی میکنند. شبکهسازی کنید و با ارتباطات مختلف بخت خود را برای شنیدن حرفوحدیثها و موضوعهای داغ و روایتها افزایش دهید.

۶. از دادههای درونزنجیرهای بهره ببرید

تحلیل و ارزیابی دادههای درونزنجیرهای میتواند گنجینهای از اطلاعات ارزشمند را برای شناسایی روایتها و درک حالوهوای فعلی بازار دراختیار کاربران قرار دهد. این دادهها را به روشهای مختلفی میتوانید دریافت کنید؛ ازجمله مرورگرهای بلاک چین و ردیابهای قیمت و پلتفرمهای تحلیل احساسات.

نهنگها چگونه روایتها را معامله میکنند؟

پیشازاین درباره اهمیت تشخیص زودهنگام روایتها و روشهای مختلف شناسایی موضوعات صحبت کردیم؛ اما این فقط بخشی از مشکلات تریدرهاست. اینکه بعد از تشخیص روایت چگونه باید از آن استفاده کرد، دشوارتر از شناسایی روایت بهنظر میرسد. در این زمینه هم بررسی و کمکگرفتن از استراتژی نهنگها و سرمایهگذارهای کلان بازار میتواند کمککننده باشد.

تریدرها و سرمایهگذارهای حرفهای نکات بسیاری را برای این امر در نظر میگیرند. درصورتیکه بتوانید استراتژی مشابهی تنظیم کنید، احتمالاً میتوانید در بهرهگیری از روایتهای بازار، سودتان را تاحدممکن افزایش دهید و مدیریت ریسک مناسبی تجربه کنید.

مرحله ۱: پیشبینی روایتها

در گام اول، باید بتوانید روایتهای در حال ظهور را بهموقع و بهدرستی پیشبینی کنید. برخی از شرکتهای سرمایهگذاری و سرمایهگذاران سازمانی به شناسایی زودهنگام روایتها شهرت دارند. بهعنوان مثال، شرکت سرمایهگذاری انیموکا برندز (Animoca Brands) یکی از اولین شرکتهایی بود که روی روایت بازی برای کسب درآمد سرمایهگذاری کرد.

همچنین، به بایننس لبز (Binance Labs) باید اشاره کنیم که توانست در مراحل اولیه تأمین سرمایه بسیاری از پروژههای برجسته لایه اول مشارکت کند. گفتنی است این توانایی مستلزم آگاهی درباره پیشرفتهای فناوری و روندهای جامعه و شناسایی تغییر در احساسات سرمایهگذاران است.

مرحله ۲: تحقیق و تحلیل

پس از شناسایی روایت بالقوه، گام بعدی انجام تحقیق و تحلیلی جامع درباره صحت و قدرت آن است. این تحقیق میتواند شامل شناسایی پروژههایی با ظرفیتهای درخورتوجه مرتبط با روایت مدنظر و درک ویژگیهای مهم آنها باشد. همچنین، با بررسی بیشتر مشخص میشود که آیا پروژههای مدنظر قابلیت رشد دارند یا خیر.

مرحله ۳: مدیریت ریسک

پس از شناسایی پروژههای آیندهدار، ارزیابی ظرفیتهای کوتاهمدت و بلندمدت درکنار بررسی عوامل خطر ضروری است. همچنین، برای سرمایهگذاری روی داراییهای مرتبط باید سبد معاملاتی خود و نسبت درصد داراییهای جدید به داراییهای قبلی را کاملاً ارزیابی کنیم.

برای بهحداقلرساندن ریسک، باید از استراتژیهای مدیریت ریسک مانند تنوعدهی به سبد سهام و سفارشهای حد ضرر بهره ببریم. میزان سرمایهگذاری و اندازه دقیق موقعیت هم از اهمیت بسیار زیادی برخوردار است.

بیشتر بخوانید: آشنایی با ۵ استراتژی مدیریت ریسک در ارزهای دیجیتال

مرحله ۴: ورود به موقعیت و بهحداکثررساندن سود

پس از ارزیابی ظرفیت و ریسک، معاملهگران باید با استراتژی مناسب بهمنظور کسب حداکثر بازده وارد موقعیت شوند. این استراتژی شامل خریدهای پلهای برای استفاده از میانگین قیمت ورود یا زمانبندی خرید برای انطباق با روندهای بازار است.

باهوشترین و کاردانترین سرمایهگذارها معمولاً از ترکیبی از پلتفرمهای متعدد دیفای (امور مالی غیرمتمرکز) و سِفای (امور مالی متمرکز) برای کسب بازده بیشتر و نیز روشهایی همچون سهامگذاری یا تأمین نقدینگی استفاده میکنند.

مرحله ۵: تعریف و اعمال استراتژی خروج

استراتژی خروج مرحله آخر است که بهاندازه مراحل قبلی اهمیت دارد. چگونگی و شرایط خروج از موقعیت را باید بهخوبی تعریف کنید. عواملی همچون تعیین اهداف قیمت و استفاده از حد ضرر متحرک یا برنامهریزی برای نگهداری دارایی تا رسیدن به نقاط عطف پروژه باید در استراتژی خروج در نظر گرفته شوند.

بیشتر بخوانید: آموزش ترید با استفاده از حد ضرر متحرک یا تریلینگ استاپ

با تکامل روایتها، معاملهگران باید آماده باشند تا استراتژی خروج خود را با شرایط تطبیق دهند. ناگفته نماند استراتژی خروج باید همیشه با میزان تحمل ریسک و اهداف کلی سرمایهگذار هماهنگ باشد. اکثر تریدرها از ترکیبی از ابزارها و هشدارهای خودکار درکنار بررسی دستی برای کنترل موقعیت خود استفاده میکنند.

جمعبندی

ترید روایتمحور در بازار ارزهای دیجیتال به معاملهگری و سرمایهگذاری براساس موضوعات داغ و مهم بازار گفته میشود. روایتهای بازار میتوانند ظرفیتهای حوزهای نوظهور یا پروژهای تازهنفس را برجستهتر کنند تا تریدر بتواند موقعیتهای سودآور را بهسرعت تشخیص دهد.

برای درک بهتر سازوکار روایتها، به تعدادی از روایتهای مثبت پیشین و فعلی بازار اشاره کردیم و درادامه، برخی از روشهای تشخیص بهموقع روایتها در بازار را نام بردیم. درپایان هم، توضیح دادیم که نهنگها و سرمایهگذارهای کلان بازار پس از تشخیص روایتها چه میکنند و چگونه میتوان از آنها برای موقعیتگیری صحیح الگو گرفت.

در شکلگیری روایتهای بازار، ترکیبی از عواملی همچون توسعه فناوری، احساسات تریدرها، خبرها و رویدادها درکنار رفتار سرمایهگذاران کلان و سازمانی میتواند مؤثر باشد. بنابراین، درک و شناسایی روایتها ابزار قدرتمندی برای تصمیمگیری درباره سرمایهگذاری است.

معاملهگری براساس روایت میتواند هم سودآور و هم پرخطر باشد. زودرسیدن به بازار بهکمک روایتها بهطوربالقوه سود فراوانی بههمراه دارد؛ اما روایتها میتوانند بیثبات و متغیر باشند یا اشتباه تشخیص داده شوند. درهرصورت، مهمترین نکته برای معاملهگرها و سرمایهگذارها انجام تحقیقات کامل و بررسی اعتبار پروژهها و مدیریت ریسک مناسب است.

لطفا در صورت مشاهده دیدگاههای حاوی توهین و فحاشی یا خلاف عرف جامعه با گزارش سریع آنها، به ما در حفظ سلامت بستر ارتباطی کاربران کمک کنید.