پول: از نیکسون تا ناکاموتو

پول را با سه عملکرد کلیدی آن میتوان تجزیهوتحلیل کرد: بهعنوان یک وسیلهی مبادله، یک واحد محاسبه برای نشان دادن ارزش هر چیز و یک ذخیره ارزش.

تاریخچهای مختصر در مورد پول

با توجه به تاریخ هرودت، لیدیهایها (Lydians) (کشوری در جنوب غرب آناتولی)، تا آنجا که ما میدانیم اولین کسانی بودند که از سکههای طلا یا نقره استفاده کردند. استاتر (stater) سکهی باستانی آنان، که از جنس «الکتروم» (آلیاژی از طلا و نقره) ساخته میشد، تا حدودی بهعنوان اولین ارز ایجاد شده شناخته میشود. ویژگی ممتاز این سکه باستانی که آن را از دیگر انواع پول متمایز میکرد، این بود که توسط یک مقام مرکزی صادر شد. نشانه سرِ شیر (نشان سلطنتی) بر روی سکه، آن را به اولین پول رسمی دوره خود تبدیل کرد، که برای استفاده گسترده در داخل پادشاهی لیدیه به کار میرفت.

این سکه، تبدیل به مدل مرجعی برای تولید سکههای دیگر شد و بقیه دولتها سکههای خود را از روی آن تقلید کردند. از «دارکما» (drachma) در یونان باستان گرفته تا «فلورین» (florin) در قرون وسطی در ایتالیا.

بازگشت «مارکوپولو» از سفر چین مقدمات معرفی اروپاییان با پول کاغذی را فراهم کرد؛ ابتدا توسط تجار بهعنوان اوراق بهادار به تصویب رسید. (یک استاندارد پرداخت معوق که گاهی بهعنوان چهارمین عملکرد پول شناخته میشود). سوئد در قرن هفدهم صدور پولهای کاغذی را شروع کرد، و بانکهای مرکزی اروپا استفاده پول کاغذی را رواج دادند و پول کاغذی رایجترین نوع معامله بهصورت قانونی شد.

همانطور که بعداً به آن میپردازیم باید به این نکته توجه داشت که تا قرن بیستم، نظام غالب سیستم پولی جهانی بر پایهی طلا بود؛ به این معنا که پول میتواند به طلا تبدیل شود.

معرفی ارز، حرکت از سکه به سمت پول کاغذی و حرکت احتمالی بعدی که حرکت از طلا است، به دنیایی ختم شد که در آن بیش از ۹۰ درصد کل ارز جهانی به صورت دیجیتالی است.

غیر متمرکزسازی

انتشار مقاله ساتوشی ناکاموتو با عنوان «بیت کوین: سیستم پول نقد همتا به همتا» در سال ۲۰۰۸ میتواند یک رویداد نمادین درزمینه تاریخ اقتصادی و مالی جهان باشد. آنچه که بیت کوین را از انواع دیگر پولها متفاوت میکند، عدم وجود قدرت متمرکز است. این موضوع، ستون بنیادی فناوری بلاک چین است که بهطور خلاصه توسط ریچارد براون (Richard Brown) مدیر ارشد فناوری کمپانی R۳ (یک شرکت نرمافزاری بلاک چین) اینگونه تعریف میشود:

«دفتر کل توزیع شده، سیستمی است که به افرادی که بهطور کامل به یکدیگر اعتماد ندارند، اجازه میدهد دور هم جمع شوند و در مورد وجود، ماهیت و تکامل مجموعهای از حقایق مشترک بدون نیاز به تکیه بر فرد مورد اعتماد دیگری، توافق کنند.»

اد کرنو (Ed Corno) مدیر ارشد فناوری IBM(یک سرویس ابری عمومی برای ساخت شبکههای بلاک چین امن)، بلاک چین را اینگونه تعریف میکند:

«یک دفتر کل مشترک، همتایه و مجاز همراه با اجماع که دارای منشأ است و غیر قابل تغییر و قطعی میباشد.»

- اجماع: توافق بر روی مجموعهی مشترکی از حقایق

- منشا: تایید مالکیت

- غیر قابل تغییر: اطلاعات نمیتواند تغییر کند یا از بین برود.

- قطعی: یک بار تایید خواهد شد؛ تراکنش معکوس یا لغو نخواهد شد.

با نگاهی به عملکرد اساسی پول، ارز دیجیتال، به دلیل ویژگیهایی که در بالا ذکر شد یک وسیله ارزشمند برای مبادله است؛ اما هنوز برای اینکه یک واحد محاسبه یا سرمایه ارزشمند در نظر گرفته شود، راههای زیادی دارد.

در طول سال ۲۰۱۷، فضای ارز دیجیتال بزرگترین ماجراجویی خود را در تاریخ بازارهای مالی گذراند بطوریکه حجم بازار آن از ابتدای سال جاری از ۲۰ میلیارد دلار به ۶۰۰ میلیارد دلار رشد کرد. علیرغم این رشد خارقالعاده در ارزش آن، تنها کسر کوچکی از مردم بیت کوین را قبول کردند؛ ارزهای کوچکتر که جای خود دارند. بزرگترین مانع که سبب عدم مقبولیت و پذیرش ارز دیجیتال بهعنوان یک وسیله پرداخت روزانه برای کسبوکار شده، نوسان است.

اگرچه اخیراً بیت کوین در اواخر ماه سپتامبر در بازه ۱,۵۰۰ دلاری در حال نوسان بوده (پایینترین نوسان از جولای ۲۰۱۷)، اما ارزهای دیجیتال دیگر فرازونشیبهای چشمگیر خود را هنوز حفظ کردهاند؛ برای مثال در ۲۶ سپتامبر، XRP سومین ارز بزرگ دیجیتال در عرض ۱۲ ساعت ۶۰ درصد افزایش یافت.

در حالی که این خبری خوب برای معاملهگران است، تجربه این نوسان قیمت برای منصرف کردن بسیاری از تجار کافی است. این ریسک بسیار بزرگی برای آنان است؛ چرا خردهفروشان برای کالا و خدمات نحوه پرداختی را قبول کنند که هر روز ممکن است ارزش آن به میزان قابلتوجهی کاهش یابد؟

پتانسیل ارز دیجیتال با ثبات

ارزهای دیجیتال بهعنوان «جام مقدس» (Holy Grail) توصیف شدند، و ارز دیجیتال باثبات آخرین ترند این فضا هستند که بهمنظور حل دقیق مشکل نوسان به وجود آمدند. ارز دیجیتال باثبات به تعریف نیک تامینو ،بنیانگذار 1confirmation، کریپتوهایی در نظر گرفته میشوند که ویژگی پایداری قیمت را دارند. در حالی که اکثر ارزهای دیجیتال باثبات به ذخایر واقعی با ارزشی مانند طلا یا دلار آمریکا پیوند خورده، ارزهای دیجیتال باثبات بدون وثیقه یا الگوریتمی آخرین نسل از کلاس داراییهای دیجیتال است.

همچنین بخوانید:سال ۲۰۱۸، سال ارزهای دیجیتال با ثبات

بهمنظور تمایز بین ارزهای دیجیتال باثبات با وثیقه و بدون وثیقه، باید نگاهی به مثال معروف و بحثبرانگیز تتر داشته باشیم.

تتر در اواخر سال ۲۰۱۴ توسط بنیانگذاران BitFinex یکی از بزرگترین صرافیهای جهان منتشر شد و بزرگترین ارز دیجیتال باثبات از نظر حجم بازار است. معادلسازی آن بسیار ساده است؛ هر توکن تتر نسبت یک به یک با دلار آمریکا دارد. اساساً، این عمل با این فرض انجام میگیرد که برای هر دلار در گردش، هولدینگ تتر معادل همان مقدار را در ذخایر خود دارد.

بدیهی است که با توجه به درخواست بالا برای این ارز دیجیتال، در صورت کاهش سریع قیمت ارز، خریداران میتوانند هرلحظه توکنهای خود را تبدیل به پول کنند و از زیانهای عمده جلوگیری کنند.

اما مشکل چیست؟ علیرغم ادعای مکرر تتر مبنی بر اینکه، هر یک از توکنهای در گردش، بهطور کامل توسط دلار آمریکا پشتیبانی میشود، هیچگاه تتر موفق نشده است که توسط یک شرکت حسابداری بزرگ و عمومی مورد حسابرسی قرار گیرد. تعداد دیگری ارز دیجیتال باثبات وجود دارد که پشتوانه آنها پول فیات است؛ مثل TrueUSD که یک نسخه سازگارتر از تتر بوده و Gemini dollar وینکلوسها که توسط بخش خدمات نیویورک تنظیم شده است.

اگرچه نام «وثیقهگذاری شده ارزی» نشاندهندهی ذخایری از یک ارز خاص است، اما این مفهوم را میتوان به هر کالای فیزیکی دیگری بسط داد. پروژههای زیادی وجود دارد که در حال پیوند زدن ارزهای دیجیتال باثبات به داراییهایی مانند طلا، نفت و یا حتی الماس هستند. واقعیت این است که مشکل اصلی ارز دیجیتال باثبات وثیقه گذاری شده با فیات، متمرکز انگاشتن آنها در انتهاست نیاز به یک نگهبان مورد اعتماد برای اطمینان حاصل کردن از ذخیرهسازی و امنیت داراییهای اساسی که مورداستفاده قرار میگیرد، ضروری است.

برای حل مشکل متمرکز بودن، ارز دیجیتال باثبات «وثیقهگذاری شده با کریپتو» به وجود آمدند؛ آنها به یک یا مجموعهای از ارزهای دیجیتال وثیقه گذاری میشوند. نمونههای قابلتوجه شامل MAKER DAO، Havven و BitShares هستند.

با این وجود همانطور که در ابتدا ذکر شد، در ماهیت ارزهای دیجیتال نوسان وجود دارد، و تنها راه نگهداری ثبات قیمت برای آنها این است که بیش از حد وثیقه گذاری شود تا بتوانند در هر نوسان مهمی ارزش آن ثابت بماند. اگرچه این مفهوم جالبی است، اما وثیقه گذاری بیش از حد سبب میشود که این نوع ارزها، نسبت به ارز دیجیتال باثبات که با یک کالای فیزیکی پشتیبانی میشود، ارزش و کارایی کمتری داشته باشد و در نهایت آنها در برابر افت قیمت قابلتوجه آسیبپذیرتر هستند.

هدف نهایی برای ارز دیجیتال باثبات، رسیدن به جایگاهی است که بهصورت مستقل و بدون وابستگی به هر گروه دارایی ثبات قیمت داشته باشند.

توهم پول

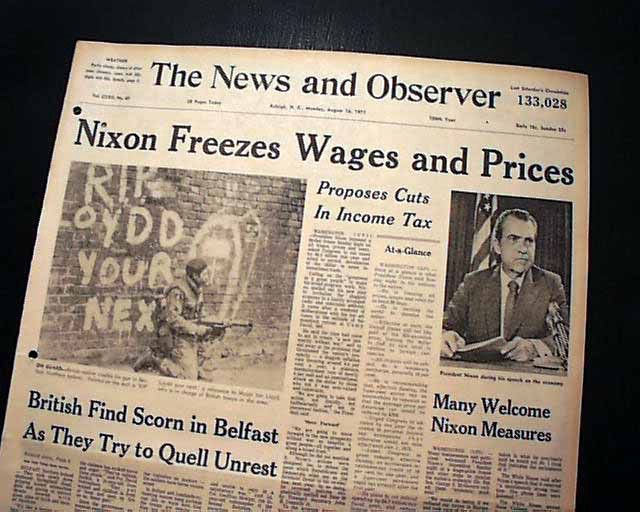

تا سال ۱۹۷۱ هر دلار آمریکا، معادل با مقداری طلا بود که بهعنوان سیستم برتون_وودز شناخته میشد. ارزهای ایالت متحده، اکثریت اروپای غربی (شامل فرانسه، بریتانیا و آلمان)، کانادا، ژاپن و استرالیا بر «استاندارد طلا» تکیه میکرد. این امر عمدتاً بر اساس این واقعیت بود که از سال ۱۸۰۰ میلادی، ارزش ارز به خاطر ویژگیهای منحصربهفرد طلا از جمله نادر بودن، ماندگاری و تقسیمپذیری، بهطور گسترده به آن بستگی داشت. به این ترتیب ارز کشورهای مذکور به دلار آمریکا میخکوب شد و میتوانستند دلارهای خود را با مقدار معادل طلای آن تبادل کنند.

این کار به خوبی انجام میشد تا زمانی که تعداد زیادی از کشورهای اروپایی (که جرقه آن در سال ۱۹۵۶ از شارل دوگل فرانسه زده شد) شروع به آزاد کردن دلار خود از طلا کردند. دلیل این پدیده، رشد سریع اقتصادی کشورها پس از جنگ جهانی دوم و همچنین کسری بودجه به سبب هزینههای گزاف جنگ ویتنام بود. بهطور خلاصه، دلار در مقایسه با طلا ارزشمندتر شده بود. فورت ناکس (پایگاه ارتش آمریکا در جنوب این کشور) به حد کافی طلا نداشت که بتواند بدهیهای بیشماری که ایالاتمتحده انباشته کرده بود را پرداخت کند. رئیسجمهور نیکسون، بهمنظور حفظ موقعیت دلار بهعنوان ستون ثبات مالی پولی در سراسر جهان، اساساً روابط بین دلار و طلا را قطع کرد. تا به امروز ارزهای فیات توسط هیچچیز بیش از یک ایمان نومیدانه به ذخایر فدرال حمایت نمیشوند.

ثبات الگوریتمی

اگر امروز قدرتمندترین پول جهان با چیزی پشتیبانی نمیشود، چرا نباید همین منطق را برای ارز دیجیتال باثبات اعمال نکنیم؟ این ما را به ثبات الگوریتمی هدایت میکند که در آن ارزش از عرضه و تقاضا حاصل میشود.

اساساً، نقش بانک مرکزی آمریکا یا ذخایر فدرال آن از طریق یک قرارداد هوشمند انجام میشود. جایی که نوآوری هیجانانگیز و درهم گسیختهای اتفاق میافتد، پول به دنبال آن میرود. در آوریل سال جاری، بخش سرمایهگذاری خطرپذیر گوگل به همراه آندرسون هوروویتز و بین کپیتال ۱۳۳ میلیون دلار در Basis سرمایهگذاری کردند که با هدف نهایی ایجاد یک بانک مرکزی در بلاک چین آغاز شد. پروژههای هیجانانگیز دیگر آنان در این فضا شامل: Carbon، Reserve و Fragments است.

در مدل Basis یک جذابیت خاص وجود دارد زیرا صرفاً بر اساس نظریهی پول است. بهمنظور محافظت در برابر افت قیمت، بانکهای مرکزی هنگامیکه قیمت کاهش پیدا میکند، پول بیشتری تولید میکند، بهطور خلاصه ظرفیت تورم و جلوگیری از تورم بر اساس شرایط اقتصادی. پروتکل Basis یک سیستم سه رمزی را بهکار میگیرد که شامل:

- توکن Basis

- اوراق قرضه Basis

- سهام Basis

توکنها بهعنوان یک ارز دیجیتال باثبات معادل یک دلار در نظر گرفته شده است. (هرچند در پروتکل آن ذکر شده که آن را میتوان در برابر هر نوع دارایی تثبیت کرد) عرضه توکنهای Basis گسترش یافته است و از طریق یک قرارداد هوشمند تثبیت میشوند.

اوراق قرضه Basis برای مقابله با اثرات قراردادهای مبتنی بر توکنهای آن استفاده میشوند. اوراق قرضه را با نرخهای رقابتی به مزایده میگذارند، پایههای قراردادی تنظیم میشوند و هر کدام از آنها پنج سال تاریخ انقضا دارند. ساز و کار این قراردادها به شرح زیر است.

فرض کنید سیستم میخواهد ۱۰۰ اوراق قرضه را بفروشد. فرض کنید سه سفارش خرید در لیست سفارشها وجود دارد؛ یک سفارش برای ۸۰ اوراق قرضه و با قیمت ۰.۸ معادل هر Basis، یک پیشنهاد برای ۸۰ و قیمت ۰.۶ معادل هر Basis و یک پیشنهاد برای ۸۰ اوراق قرضه به ازای هر Basis برابر با ۰.۴. سیستم قیمت معادل را محاسبه میکند که یک قیمت واحد است که در آن اوراق قرضه ارائه شده در آن خریداری شده است. در اینجا قیمت معادل ۰٫۶ است. سیستم پیشنهادها را با قیمت معادل تطبیق میدهد: اولین کاربر ۸۰ اوراق قرضه در برابر ۸۰*۰٫۶=۴۸ سکه و کاربر دوم ۲۰ اوراق قرضه در برابر ۲۰*۰٫۶=۱۲ سکه دریافت میکند.

سرانجام هنگامیکه تقاضا برای Basis افزایش مییابد، سهامها وارد ماجرا میشوند. تا وقتیکه تمام اوراق قرضه نقدی بازخرید شود، سهامداران سکههای جدید Basis را بهعنوان سود سهام دریافت خواهند کرد. سازوکار توسعه در پروتکل بهصورت زیر توضیح داده شده است:

فرض کنید ۵۰۰ اوراق قرضه در صف فروش قرار دارد که ۲۰۰ تا از آنها بیش از پنج سال از تاریخ ایجادشان میگذرد. همچنین فرض کنید ۱۰۰۰ سهم در گردش وجود دارد. فرض کنید سیستم نیاز به ایجاد ۱۰۰۰ سکه جدید دارد. سیستم ۲۰۰ سکه قدیمی را منقضی میکند و ۳۰۰ اوراق قرضه را در صف قرار میدهد. اگر سیستم نیاز به تولید کمتر از ۳۰۰ سکه داشته باشد، تنها قدیمیترین اوراق قرضه را از بین میبرد. با این حال سیستم نیاز دارد ۱۰۰۰ سکه ایجاد کند بنابراین تمام ۳۰۰ اوراق قرضه را آزاد میکند.

سیستم هنوز باید ۷۰۰ سکه دیگر را تولید کند. این سیستم این ۷۰۰ سکه را بهصورت مساوی بین ۱۰۰۰ سهم توزیع میکند. هر سهم نیز از طرفی ۰.۷ (۷۰۰ بر ۱۰۰۰ تقسیممیشود) سکه دریافت میکند. اگر شما برای مثال ۱۰۰ سهم داشته باشید، ۷۰ سکه در طول این توسعه دریافت خواهید کرد که بعداً میتوانید آن را به دلار آمریکا به فروش برسانید.

Basis بهعنوان یک پروژه پیشرو در جهت ایجاد یک کوین با الگوریتم ثابت به شمار میرود. در پایان پروتکل خود این ارز بهعنوان آیندهی دلار در نظر گرفته شده و فرض بر این است که یک روز Basis جایگزین دلار در تراکنشها میشود؛ جایی که یک سیاست پولی کاملاً اتوماتیک میتواند ثبات و شفافیت بیشتری از قابلیتهای بانک مرکزی را فراهم کند.

لطفا در صورت مشاهده دیدگاههای حاوی توهین و فحاشی یا خلاف عرف جامعه با گزارش سریع آنها، به ما در حفظ سلامت بستر ارتباطی کاربران کمک کنید.