نسبت شارپ چیست؟ روش محاسبه Sharpe Ratio در ارز دیجیتال

در دنیای پرریسک سرمایهگذاری، تصمیمگیری درست بین گزینههای مختلف میتواند تفاوت بزرگی در سود نهایی ایجاد کند. نسبت شارپ که توسط ویلیام شارپ در سال ۱۹۶۶ معرفی شد، ابزاری کاربردی است که به سرمایهگذاران کمک میکند تا بفهمند آیا سود بیشترشان واقعاً ارزش ریسک اضافی را دارد یا خیر. این نسبت به یکی از پرکاربردترین معیارهای تصمیمگیری در بازارهای مالی تبدیل شده است.

در این مقاله به زبان ساده میآموزید که چگونه نسبت شارپ را محاسبه کنید و چطور از آن برای ارزیابی سرمایهگذاریهای خود استفاده کنید. همچنین خواهید دید که چرا این شاخص در بازار پرنوسان ارزهای دیجیتال اهمیت ویژهای دارد و چگونه میتواند شما را از افتادن در دام معاملات پرریسک و کمبازده نجات دهد. با ما همراه باشید تا یکی از مهمترین ابزارهای تصمیمگیری مالی را بشناسید.

نسبت شارپ چیست؟

نسبت شارپ (Sharpe Ratio) معیاری است که به سرمایهگذاران امکان میدهد مقدار سود سرمایهگذاری را به ازای هر واحد ریسک اندازهگیری کنند. برخلاف روشهای سنتی که فقط میزان سود را میسنجند، این نسبت نشان میدهد آیا سود بیشتر واقعاً ارزش ریسک اضافی را دارد یا خیر. از معاملهگران روزانه تا سرمایهگذاران بلندمدت، همه میتوانند از این ابزار برای ارزیابی عملکرد سرمایهگذاری خود استفاده کنند.

در واقع نسبت شارپ، میانگین «سود تعدیلشده» به ازای هر واحد نوسان بازار است. سود تعدیلشده، تفاوت بین سود کل با نرخ بهره بدون ریسک (مانند سود بانکی یا اوراق قرضه دولتی) است. برای مثال، اگر سود بانکی ۲۰ درصد سالانه باشد و شما در سرمایهگذاری خود ۷۰ درصد سود کسب کنید، سود تعدیلشده شما ۵۰ درصد خواهد بود.

تصور کنید دو سرمایهگذاری با سود یکسان ۳۰ درصد دارید؛ اولی با نوسان قیمت شدید که شما را تا مرز سکته قلبی میبرد و دومی با ثبات بیشتر. نسبت شارپ به شما میگوید کدام یک واقعاً ارزشمندتر است. در حقیقت، این نسبت همچون یک قطبنما عمل میکند که نشان میدهد آیا ریسک اضافی که پذیرفتهاید واقعاً به سود بیشتری منجر شده است یا شما فقط خوششانس بودهاید. هرچه این عدد بزرگتر باشد (بالاتر از ۱)، سرمایهگذاری شما هوشمندانهتر بوده است.

چرا نسبت شارپ برای معاملهگران مهم است؟

افرادی که با فعالیتهای پرریسک در ارتباط هستند، باید به این امر توجه بیشتری داشته باشند. بهطور کلی هر چه نسبت شارپ بزرگتر باشد، «سود تعدیلشده از نظر ریسک» برای سرمایهگذار جذابتر خواهد بود.

بهعنوان یک نمونه خوب از سرمایهگذاریهای بدون ریسک، میتوان به اوراق قرضه دولتی ایالات متحده اشاره کرد. صد البته درباره دو عامل زیر اختلافنظرهایی هم وجود دارد:

۱. آیا نرخ بازده کوتاهمدتترین اوراق بهادار دولتی هم باید در محاسبه اعمال شود.

۲. آیا ابزار سرمایهگذاری بدون ریسک باید کاملا با بازه زمانی که در آن سرمایهگذار انتظار حفظ سرمایهاش را دارد، مطابقت داشته باشد یا نه.

در حقیقت، محدودیت اصلی نسبت شارپ این است که درباره سرمایهگذاریهایی که توزیع سود در آنها نرمال نیست، کار نمیکند. در ادامه، محدودیتهای بیشتر این نسبت را هم مرور خواهیم کرد.

فرمول محاسبه نسبت شارپ

برای محاسبه نسبت شارپ از فرمول استاندارد زیر استفاده میکنیم:

Sharpe Ratio = (Rp – Rf) / σp

که معادل فارسی آن میشود:

برای محاسبه نسبت شارپ، باید نرخ بهره بدون ریسک (Rf) را از سود سبد سهام (Rp) کم کنید و حاصل را بر انحراف معیار (واریانس یا تغییرات) مازاد سبد سهام (σp) تقسیم کنید. توجه داشته باشید که نرخ بهره بدون ریسک، اغلب به سرمایهگذاریهای ایمن و بدون ریسک مانند اوراق قرضه دولتی و نرخ سود بانکی اشاره دارد.

در اینجا یک سؤال مهم پیش میآید. چه زمانی میتوانیم بگوییم نسبت شارپ محاسبهشده خوب است؟ بهبیان واضحتر، چه چیزی میتواند نشانگر سود بالای یک داراییِ نسبتا کمریسک باشد؟

- هر نسبت شارپ که از ۱.۰ بیشتر باشد، برای سرمایهگذاران در محدوده قابلقبول تا خوب قرار دارد.

- نسبتهایی که از ۲.۰ بیشتر باشند، بسیار خوب هستند.

- نسبت ۳.۰ یا بالاتر عالی است.

- نسبتی که از ۱.۰ کمتر باشد، پایینتر از حد استاندارد است.

رابطه متنوعسازی سبد سهام و نسبت شارپ

بنابر نظریه سبد سهام مدرن، اگر داراییهای پرتفوی را به شکلی متنوع انتخاب کنید که همبستگی کمی بین این داراییها وجود داشته باشد، ریسک سبد سهامتان کاهش مییابد. بنابراین همه تخممرغها را در یک سبد نگذارید!

در متنوعسازی سبد سهام، بهجای اینکه کل سرمایهتان را به یک شرکت، صنعت یا دارایی خاص اختصاص دهید، آن را بین ابزارهای مالی و صنایع مختلف توزیع میکنید و به این ترتیب ریسک سبدتان را کاهش میدهید. بنابراین، متنوعسازی میتواند بهشکل بالقوهای نسبت شارپ را افزایش دهد. فقط کافی است نسبت شارپ سبد متنوع خودتان را با سبد مشابهی که تنوع کمی دارد، مقایسه کنید.

برای محاسبه نسبت شارپ، سرمایهگذاران باید این طور فرض کنند که ریسک معادل همان نوسان است. البته این موضوع مشکل خاصی ایجاد نمیکند؛ اما فقط یک ایراد دارد و آن این است که همه معاملات و سرمایهگذاریها لزوما با نوسان مواجه نیستند.

کاربردهای نسبت شارپ

نسبت شارپ تنها یک فرمول ریاضی نیست، بلکه ابزاری کاربردی است که در تصمیمگیریهای مالی روزمره میتواند به کمک سرمایهگذاران بیاید. این نسبت در انواع سرمایهگذاریها از بازارهای سنتی گرفته تا ارزهای دیجیتال کاربرد دارد و به شما کمک میکند تا تصمیمات آگاهانهتری بگیرید. در ادامه مهمترین کاربردهای نسبت شارپ را بررسی میکنیم:

- ارزیابی عملکرد گذشته

- پیشبینی عملکرد آینده

- مقایسه استراتژیهای مختلف

- کشف منشأ سودهای اضافی

- بهینهسازی سبد سهام

- نظارت مستمر بر سرمایهگذاری

- معیار سنجش مدیران سرمایهگذاری

ارزیابی عملکرد گذشته

با استفاده از دادههای واقعی سرمایهگذاریهای قبلی، میتوانید نسبت شارپ را محاسبه کرده و ببینید آیا ریسکی که پذیرفتهاید ارزش سود حاصلشده را داشته است. این ارزیابی به شما نشان میدهد کدام سرمایهگذاریهای گذشتهتان واقعاً کارآمد بودهاند.

پیشبینی عملکرد آینده

با استفاده از دادههای احتمالی و پیشبینیهای بازار، میتوانید نسبت شارپ را برای سرمایهگذاریهای آینده تخمین بزنید. این کار به شما کمک میکند تا قبل از انجام سرمایهگذاری، تصویری از نسبت ریسک به بازده آن داشته باشید.

مقایسه استراتژیهای مختلف

نسبت شارپ ابزاری عالی برای مقایسه روشهای متفاوت سرمایهگذاری است. با محاسبه این نسبت برای هر استراتژی، میتوانید مشخص کنید کدام روش بیشترین بازده را نسبت به ریسک پذیرفتهشده ارائه میدهد.

کشف منشأ سودهای اضافی

این نسبت به شما کمک میکند تا بفهمید آیا سودهای بالاتر بهدست آمده، نتیجه تصمیمات هوشمندانهتان بوده یا صرفاً به دلیل پذیرش ریسک بیشتر بوده است. سرمایهگذاری زمانی واقعاً موفق است که سود بیشتر را بدون افزایش متناسب ریسک به دست آورد.

بهینهسازی سبد سهام

با استفاده از نسبت شارپ میتوانید ترکیب داراییهای خود را طوری تنظیم کنید که به بهترین نسبت ریسک به بازده دست یابید. این کار اساس نظریه سبد سهام مدرن است و به شما کمک میکند سرمایه خود را هوشمندانهتر تخصیص دهید.

نظارت مستمر بر سرمایهگذاری

با محاسبه دورهای نسبت شارپ، میتوانید وضعیت سبد سهام خود را پایش کرده و در صورت افت این نسبت، سریعاً واکنش نشان دهید. این نظارت مستمر به شما امکان میدهد قبل از ضرر زیاد، تصمیمات اصلاحی بگیرید.

معیار سنجش مدیران سرمایهگذاری

نسبت شارپ معیاری عینی برای ارزیابی عملکرد مدیران صندوقها و مشاوران سرمایهگذاری است. با این ابزار میتوانید تشخیص دهید آیا هزینهای که برای مدیریت حرفهای سرمایهتان میپردازید، واقعاً ارزشمند است یا خیر.

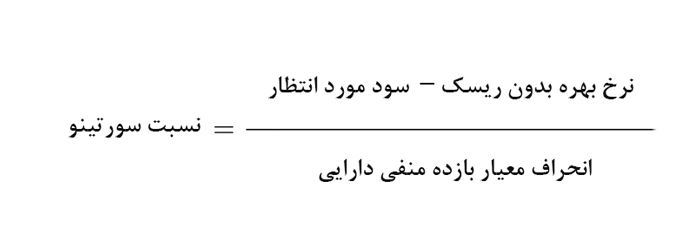

نسبتهای سورتینو و ترینور

نسبت شارپ به دو شاخه مختلف تقسیم میشود که هر دو بسیار مفید هستند. یکی از آنها نسبت سورتینو (Sortino) و دیگری نسبت ترینور (Treynor) است.

سورتینو سود سبد سهام را بهازای ریسک منفی تعیین میکند، اما با ترینور میتوان مقدار کل بازده مازاد را بهازای هر واحد ریسک که سبد سهام میتواند بپذیرد به دست آورد.

برخلاف نسبت شارپ که کل ریسک مطلوب و نامطلوب سرمایهگذاری را در نظر میگیرد، سورتینو فقط با ریسک نامطلوب سروکار دارد. سورتینو اثراتی را که حرکات قیمتی رو به بالا (مثبت) روی انحراف معیار میگذارند حذف میکند. به همین دلیل، فقط روی توزیع سود کمتر از سود هدف (حرکات رو به پایین) متمرکز است.

برای محاسبه نسبت سورتینو، در صورت کسر فرمول، نرخ بهره بدون ریسک را از سود موردانتظار کم میکنیم و سپس حاصل را بر انحراف معیار بازده منفی دارایی تقسیم میکنیم.

با توجه به فرمول، سود سبد سهام بهشکل قابلتوجهی کمتر از سودی که انتظار داریم میشود. چرا؟ چون سود موردانتظار را از مقدار سود سبد سهام کم کردهایم.

نسبت ترینور، از ضریب بتا یا همبستگی سبد سهام با کل بازار استفاده میکند. نسبت ترینور مشخص میکند که آیا سرمایهگذار در حال سود کردن است یا نه. مخصوصا اگر قرار است ریسک بیشتری را علاوه بر ریسک ذاتی بازار بپذیرد.

رابطه نسبت شارپ با ارزهای دیجیتال

اگر با معاملهگری ارزهای دیجیتال آشنا هستید، حتما میدانید که ریسک و نوسان زیادی در این بازار وجود دارد. به همین دلیل تعیین اینکه چه مقدار ریسک میتوانید بپذیرید، در تصمیمات و انتخاب راهبردهای معاملههایتان نقشی اساسی خواهد داشت. با توجه به اینکه نسبت شارپ ابزاری سودمند برای بررسی بازده با ریسک تعدیلشده است، بیشتر معاملهگران ارزهای دیجیتال از آن استفاده میکنند. آنها با این ابزار میتوانند درک بسیار بهتری از میزان ریسکی که باید بپذیرند داشته باشند.

به جز کوینهایی مانند بیت کوین و اتریوم که ارزش بازار بالایی دارند و بهطور نسبی باثباتتر از سایر ارزها هستند، تعداد بسیار زیادی از ارزهای دیجیتال را باید پرریسک قلمداد کرد. در واقع، بسیاری از ارزهای دیجیتال جدیدتر، فاقد ثباتی هستند که بیت کوین و اتریوم دارند؛ آن هم به این دلیل که بازار این ارزها نقدشوندگی کمتری دارد. این امر درباره ارزهای دیجیتالی مانند زیرواکس (0x)، اومیسهگو (OmiseGo)، نئو و دش هم صادق است. نسبت شارپ نمیتواند این بیثباتی را برطرف کند، اما میتواند بینشی از قیمت آینده آنها به ما بدهد؛ با اینکه کاملا غیرقابل پیشبینی هستند.

معامله ارزهای دیجیتال

وقتی پای معامله ارزهای دیجیتال به میان میآید، فقط یک نرخ بازده بدون ریسک داریم. آن هم این است که ارزهای دیجیتال خودتان را بهمنظور تأمین نقدینگیِ یک صرافی، به آن بسپارید. سودی که سالانه از این کار نصیبتان میشود، بهطور متوسط ۱% از مبلغ موردنظر و در قالب همان ارز دیجیتالی است که به صرافی سپردهاید.

برای نمونه، فرض کنیم ارز دیجیتالی که به صرافی سپردهاید، لایت کوین است. در این مورد بخصوص، بهطور متوسط ۱% سود از سپردن این لایت کوینها به صرافی دریافت خواهید کرد. اما حتی سپردن ارزهای دیجیتال به یک صرافی هم نمیتواند به طور کامل «بدون ریسک» باشد. چرا؟ چون همیشه خطر هک شدن یا مسدود شدن حسابتان در صرافی به هر دلیلی وجود دارد.

بیشتر بخوانید: ارز دیجیتال لایت کوین چیست؟

تعداد بسیار زیادی از صرافیهای ارز دیجیتال، به معاملهگران اجازه دسترسی به ایپیآیها (APIs- رابطهای برنامهنویسی برنامههای کاربردی) را میدهند. بنابراین معاملهگران میتوانند از نسبت شارپ (ترجیحا در دورههای زمانی کوتاه) برای محاسبه نسبت ریسک- پاداش مربوط به یک معامله خاص استفاده کنند.

در دورههای زمانی کوتاه، نسبت شارپ میتواند بهعنوان یک ابزار مدیریت ریسک عمل کند. برای مثال، با کمک نسبت شارپ میتوانید تعیین کنید که یک معامله خودکار باید انجام شود یا نه. اگر امکان ادغام این نسبت بهعنوان بخشی از یک الگوریتم معاملاتی وجود داشته باشد، عالی است. این کار اطمینان میدهد که خودکارسازی معامله ارز دیجیتال، در کنار سایر سیاستهای مدیریت ریسک معاملهگران لحاظ شده است.

فراموش نکنید که استفاده از نسبت شارپ بهمعنای آن نیست که همه چیز بیعیب و نقص پیش خواهد رفت. دلیلش این است که طبق نظریه قوی سیاه، نمیتوان به دقت همه رویدادهای بازار را پیشبینی کرد. مخصوصا در معاملات ارز دیجیتال، پیشبینی بازار کاری بس دشوار است.

چالشها و محدودیتهای نسبت شارپ

علیرغم محبوبیت گسترده نسبت شارپ در دنیای سرمایهگذاری، این معیار نیز مانند هر ابزار تحلیلی دیگری، کامل نیست و محدودیتهایی دارد. آگاهی از این محدودیتها به شما کمک میکند تا در استفاده از این نسبت واقعبینانهتر عمل کنید و در دام تصمیمگیریهای نادرست نیفتید. برخی از مهمترین چالشهای نسبت شارپ عبارتند از:

- فرض توزیع نرمال بازده

- عدم تمایز بین ریسک مثبت و منفی

- حساسیت به دوره زمانی

- محاسبه نادیده گرفتن ریسکهای غیرمعمول

- امکان دستکاری

- مشکل در مقایسه بین داراییهای مختلف

- ناتوانی در پیشبینی رویدادهای نادر

فرض توزیع نرمال بازده

نسبت شارپ فرض میکند که بازدههای سرمایهگذاری توزیع نرمال دارند، در حالی که در دنیای واقعی، بازارهای مالی اغلب دچار حرکات ناگهانی و غیرمعمول میشوند. این فرض نادرست میتواند در بازارهای پرنوسان مانند ارزهای دیجیتال مشکلساز باشد.

عدم تمایز بین ریسک مثبت و منفی

این نسبت بین نوسانات مثبت (که معمولاً مطلوب هستند) و نوسانات منفی (که نامطلوب هستند) تفاوتی قائل نمیشود. در محاسبه انحراف معیار، هر دو نوع نوسان یکسان در نظر گرفته میشوند، در حالی که سرمایهگذاران معمولاً از نوسانات مثبت استقبال میکنند.

حساسیت به دوره زمانی محاسبه

نتایج نسبت شارپ به شدت به دوره زمانی مورد بررسی وابسته است. محاسبه این نسبت با فواصل روزانه، هفتگی یا ماهانه میتواند نتایج کاملاً متفاوتی به دست دهد و این موضوع میتواند باعث تحلیلهای گمراهکننده شود.

نادیده گرفتن ریسکهای غیرمعمول

نسبت شارپ ریسکهای نامتعارف مانند ریسک نقدشوندگی، ریسک اعتباری یا ریسکهای سیستمیک را در نظر نمیگیرد. این ریسکها میتوانند در شرایط بحرانی بازار، تأثیر قابلتوجهی بر سرمایهگذاری داشته باشند.

امکان دستکاری

با تغییر دوره زمانی یا انتخاب هوشمندانه نقاط شروع و پایان، نسبت شارپ میتواند به راحتی دستکاری شود. این موضوع بهویژه در گزارشهای عملکرد صندوقهای سرمایهگذاری میتواند گمراهکننده باشد.

مشکل در مقایسه بین داراییهای مختلف

مقایسه نسبت شارپ بین داراییهای مختلف با ویژگیهای متفاوت (مانند سهام، اوراق قرضه و ارزهای دیجیتال) همیشه منطقی نیست، زیرا هر کلاس دارایی الگوهای ریسک و بازده منحصر به فردی دارد.

ناتوانی در پیشبینی رویدادهای نادر

طبق نظریه “قوی سیاه”، رویدادهای بسیار نادر اما تأثیرگذار نمیتوانند توسط مدلهای آماری استاندارد مانند نسبت شارپ پیشبینی شوند. این محدودیت بهویژه در بازارهایی مانند ارزهای دیجیتال که سقوطهای شدید در آنها رایج است، اهمیت دارد.

سوالات متداول

نسبت شارپ علاوه بر سود، میزان ریسک پذیرفتهشده را نیز در نظر میگیرد. در حالی که بازده خالص فقط سود را نشان میدهد، نسبت شارپ به شما میگوید آیا این سود ارزش ریسک پذیرفتهشده را داشته است یا خیر.

نسبت شارپ بالاتر از ۱.۰ قابل قبول، بالای ۲.۰ بسیار خوب و بالاتر از ۳.۰ عالی محسوب میشود. نسبت کمتر از ۱.۰ نشان میدهد که ریسک پذیرفتهشده با بازده حاصلشده متناسب نیست.

خیر، نسبت شارپ برای سرمایهگذاریهایی که توزیع بازده نرمال ندارند (مانند بیشتر بازارهای ارز دیجیتال) محدودیتهایی دارد. در این موارد، استفاده از سایر معیارها مانند نسبت سورتینو در کنار نسبت شارپ توصیه میشود.

نسبت شارپ همه نوسانات قیمت (مثبت و منفی) را ریسک میداند، اما نسبت سورتینو فقط نوسانات منفی را ریسک تلقی میکند. این رویکرد واقعبینانهتر است زیرا سرمایهگذاران معمولاً از نوسانات مثبت ناراضی نیستند.

متنوعسازی هوشمندانه داراییها با همبستگی کم، مؤثرترین روش برای افزایش نسبت شارپ است. همچنین مدیریت فعال سبد سهام، استفاده از استراتژیهای کاهش ریسک و تنظیم دورهای سبد سهام میتواند به بهبود این نسبت کمک کند.

جمعبندی

اگر میخواهید بهترین سرمایهگذاریها را برای سبدتان انتخاب کنید، باید ارزیابی ریسک و پاداش را همزمان با هم انجام دهید. در حقیقت، این همان نکته اصلی است که نظریه سبد مدرن ارائه میکند. وقتی پای ریسک به میان میآید، این انحراف معیار یا واریانس است که پاداش (سود) سرمایهگذاران را کاهش میدهد. بنابراین در هر تصمیمی که برای سرمایهگذاری میگیرید، در کنار سود، باید ریسکها را هم بررسی کنید.

به یاد داشته باشید که نسبت شارپ، اطلاعات چندان ارزشمندی را درباره حرکات قیمتی و پیشبینی آنها ارائه نمیدهد. در واقع این نسبت را باید بهعنوان نوعی ابزار پشتیبان بهمنظور ارزیابی ریسک/ بازده در یک سبد در نظر بگیرید. این موضوعِ مهمی است که همه افراد حاضر در بازار ارزهای دیجیتال باید به آن توجه کنند، زیرا اغلب در این بازار با نوسانات پیشبینی نشده روبهرو خواهند شد.

در مجموع، نسبت شارپ ابزاری فوقالعاده برای کمک به شما در یافتن و انتخاب بهترین سرمایهگذاری با بالاترین بازده ممکن است و همزمان ریسکها را هم در نظر میگیرد.

لطفا در صورت مشاهده دیدگاههای حاوی توهین و فحاشی یا خلاف عرف جامعه با گزارش سریع آنها، به ما در حفظ سلامت بستر ارتباطی کاربران کمک کنید.