بریک داون یا شکست حمایتی چیست؟ آموزش استفاده از Breakdown در ترید

بازارهای مالی همیشه با نوسانات همراه هستند. گاهی این نوسانات باعث ایجاد حرکات شدید صعودی یا نزولی میشوند و گاهی نیز قیمت برای مدتی درجا میزند. تشخیص اینکه چه زمانی قیمت قصد دارد از روند عادی خودش خارج شود و یک حرکت شدید نزولی یا صعودی داشته باشد، نقش زیادی در کسب سود یا جلوگیری از ضرر دارد. زمانی که قیمت یک سطح حمایتی مهم را به سمت پایین بشکند و زیر آن تثبیت شود، به این اتفاق بریک داون یا شکست حمایتی گفته میشود.

در این مقاله قرار است بررسی کنیم که اصلاً بریک داون چیست و چه مفهومی دارد. در ادامه یاد میگیریم چطور این الگو را روی چارت تشخیص بدهیم و نشانههای اصلی آن چه چیزهایی هستند. همچنین باهم خواهیم دید چگونه میتوان بر اساس بریک داون معامله کرد و چه نکاتی را برای مدیریت ریسک در این شرایط باید رعایت کرد.

بریک داون چیست؟

بریک داون یا شکست حمایتی به حرکت نزولی قیمت یک دارایی مالی گفته میشود که معمولاً از سطح حمایتی مشخص عبور میکند و نشاندهنده ادامه کاهش قیمت است. این حرکت اغلب با حجم معاملات بالا همراه است و افت قیمت در این شرایط، سریع و پرقدرت رخ میدهد. معاملهگران در چنین مواقعی انتظار دارند روند نزولی شدیدتری در بازار شکل بگیرد.

معمولاً بریک داون با استفاده از ابزارهای تکنیکال مانند میانگین متحرک، خط روند و الگوهای نموداری قابل شناسایی است. زمانی که قیمت یک دارایی مالی از این سطوح حمایتی عبور میکند، احتمال شکلگیری افت بیشتر و فشار فروش افزایش مییابد. این موقعیت برای بسیاری از معاملهگران نشانهای برای خروج از بازار یا فروش بیشتر است.

بریک داون چگونه کار میکند؟

معاملهگران میتوانند بریک داون را با استفاده از ابزارهای تکنیکال مانند میانگین متحرک، خطوط روند و الگوهای نموداری شناسایی کنند. آنها معمولاً خطوط روندی روی نمودار رسم میکنند و چندین کف نوسانی را به هم وصل میکند تا نقاطی را بیابند که قیمت در آنها احتمال شکست حمایتی دارد. بریک داون زیر سطوح حمایتی مهم باید با حجم معاملات بالا همراه باشد، چون نشان میدهد فروشندگان زیادی در این حرکت نزولی مشارکت دارند.

معاملهگران تکنیکال هنگام مشاهده بریک داون زیر یک سطح حمایتی، معمولاً موقعیتهای خرید خود را میبندند یا اقدام به فروش استقراضی میکنند، چرا که این نشانه واضحی از قدرت فروشندگان و افزایش فشار فروش در بازار است. بریک داون اغلب آغاز یک روند نزولی را نشان میدهد.

وقتی قیمت یک دارایی مالی برای اولین بار دچار بریک داون میشود، معاملهگران باید با استفاده از چند اندیکاتور و بازههای زمانی مختلف نمودار، تأییدیه بگیرند تا مطمئن شوند این حرکت، جعلی و فریبدهنده نیست.

به عنوان مثال، اگر در نمودار ۱۵ دقیقهای بریک داون رخ دهد و روند نزولی در نمودارهای روزانه و هفتگی نیز تأیید شود، احتمال ادامه ریزش قیمت بیشتر خواهد بود. بریک داون در واقع معادل نزولی بریک اوت محسوب میشود. برای درک بهتر، فرض کنید قیمت یک ارز در یک بازه زمانی مشخص در حال کاهش است و در نمودار ۱۵ دقیقهای به زیر سطح حمایتی ۵۰۰۰ دلار میرسد. این یک بریک داون است که با تأیید در نمودارهای روزانه و هفتگی، میتواند سیگنالی برای فروش باشد.

بیشتر بخوانید: بریک اوت چیست؟

با این حال، توجه به این نکته ضروری است که بریک داون همیشه سیگنال دقیقی نیست و ممکن است سیگنالهای نادرستی ایجاد کند. به عنوان مثال، ممکن است قیمت پس از بریک داون به سرعت به بالای سطح حمایتی بازگردد. بنابراین، مدیریت ریسک در معاملات بر اساس بریک داون بسیار مهم است. استفاده از حد ضرر (Stop Loss) و بررسی سایر اندیکاتورها میتواند به کاهش ریسک کمک کند.

بیشتر بخوانید: حد ضرر (Stop-Loss) چیست؟

عناصر اصلی در معاملات بریک داون

موفقیت در معاملات بریک داون نیاز به یک رویکرد سیستماتیک دارد تا بتوان فرصتهای معتبر فروش را شناسایی کرد. درک دو عنصر کلیدی یعنی تحلیل سطوح مقاومت و سیگنالهای فشار فروش به معاملهگران کمک میکند تا بهترین نقاط ورود برای گرفتن موقعیت فروش را پیدا کنند.

بیشتر بخوانید: آموزش ترید

تحلیل سطوح مقاومت

سطوح مقاومت، نقاط قیمتی هستند که در زمان وقوع بریک داون، شتاب حرکت نزولی در آنها افزایش مییابد. برای تحلیل مؤثر این سطوح، معاملهگران باید چند نکته را در نظر بگیرند:

- سقفهای قیمتی گذشته را روی بازههای زمانی مختلف (روزانه، هفتگی، ماهانه) ترسیم کنید.

- به دنبال خوشهای از سقفهای نوسانی قبلی در محدوده قیمتی ۲ تا ۳ درصد باشید.

- سطوح مقاومت روانی مهم را در اعداد رُند (مانند ۵۰ دلار، ۱۰۰ دلار، ۱۵۰ دلار) علامتگذاری کنید.

- خطوط روندی که قلههای قیمتی اخیر را به هم وصل میکنند، دنبال کنید.

- میانگینهای متحرک ۵۰ روزه و ۲۰۰ روزه را بهعنوان مقاومتهای پویا زیر نظر بگیرید.

الگوهای حجم معاملات نزدیک سطوح مقاومت، میتوانند احتمال وقوع بریک داون را تأیید کنند:

| الگوی حجم معاملات | میزان اهمیت |

|---|---|

| ۵۰ درصد بالاتر از میانگین | مقاومت متوسط |

| ۱۰۰ درصد بالاتر از میانگین | مقاومت قوی |

| ۲۰۰ درصد بالاتر از میانگین | مقاومت بسیار مهم (حساس) |

سیگنالهای فشار فروش

سیگنالهای واضح فشار فروش میتوانند معاملات بریک داون معتبر را تأیید کنند. شاخصهای کلیدی شامل موارد زیر هستند:

ویژگیهای پرایس اکشن:

- ثبت پیدرپی سقفها و کفهای پایینتر

- کاهش شدید قیمت همراه با افزایش حجم معاملات

- ایجاد گپ نزولی زیر سطوح حمایتی

- شکست تلاشهای بازگشت قیمت به بالای مقاومت

بیشتر بخوانید: پرایس اکشن چیست؟

شاخصهای تأیید تکنیکال:

- شاخص RSI کمتر از ۳۰

- کراس منفی در MACD (عبور خط MACD به زیر خط سیگنال)

- افزایش حجم معاملات در روزهای نزولی

- کاهش حجم در اندیکاتور OBV (On-Balance Volume)

تکنیکهای مدیریت ریسک

علاوه بر حد ضرر، تکنیکهای دیگری نیز در مدیریت ریسک وجود دارند که میتوانند به معاملهگران کمک کنند. تعیین حجم معاملات مناسب، با توجه به سرمایه موجود و میزان ریسکپذیری، از اهمیت بالایی برخوردار است. همچنین، مدیریت سرمایه به این معناست که نباید تمام سرمایه خود را در یک معامله به خطر بیندازید. تنوعبخشی به معاملات نیز میتواند ریسک کلی سبد سرمایهگذاری شما را کاهش دهد.

اگرچه حد ضرر در معاملات بریک اوت و بریک داون کاربرد فراوانی دارد، اما این تکنیک و سایر روشهای مدیریت ریسک در انواع دیگر معاملات نیز قابل استفاده هستند. به عنوان مثال، در معاملات روند (Trend Following)، میتوان از حد ضرر متحرک (Trailing Stop Loss) برای حفظ سود و جلوگیری از ضررهای بزرگ استفاده کرد.

مدیریت ریسک، پایه اصلی موفقیت در استراتژیهای معاملاتی بریک اوت و بریک داون محسوب میشود. اجرای کنترلهای صحیح ریسک میتواند از سرمایه شما محافظت کند و در عین حال بیشترین بازدهی ممکن را برایتان به ارمغان آورد.

بیشتر بخوانید: استراتژی مارتینگل چیست؟

تعیین حد ضرر

در معاملات بریک اوت، حد ضرر را معمولاً زیر سطح مقاومتی که شکسته شده و اکنون به حمایت تبدیل شده است، قرار میدهند. این حد ضرر باید با فاصلهای مناسب، معمولاً ۱ تا ۲ درصد پایینتر از نقطه ورود، تعیین شود تا از نوسانات کوتاهمدت بازار در امان بماند.

فاصله ۱ تا ۲ درصدی برای تعیین حد ضرر در معاملات بریک داون، یک مقدار پیشنهادی است که میتواند بر اساس عوامل مختلفی مانند میزان نوسانات سهم، استراتژی معاملاتی و میزان ریسکپذیری معاملهگر تغییر کند. در شرایطی که نوسانات سهم زیاد است، ممکن است نیاز باشد فاصله بیشتری را برای حد ضرر در نظر گرفت.

حد ضرر، نقاط خروج مشخصی برای معاملات بریک اوت و بریک داون فراهم میکند. در معاملات بریک داون، حد ضرر را بالای سطح حمایتی که به مقاومت تبدیل شده و با فاصله ۱ تا ۲ درصد بالاتر از نقطه ورود بگذارید.

نکات کلیدی برای تعیین محل حد ضرر

- حد ضرر را فراتر از نویزهای معمول بازار تنظیم کنید.

- فاصله حد ضرر را بر اساس اندیکاتورهای نوسان مثل ATR تغییر دهید.

- از حد ضرر زمانی (Time-based stop) استفاده کنید و از معاملهای که در ۲ تا ۳ کندل حرکتی نکرده خارج شوید.

- حد ضرر را در سطوح مهم قیمتی که در دورههای قبلی ایجاد شده قرار دهید.

- در هر معامله تنها ۱ تا ۲ درصد از کل سرمایه حساب خود را در معرض ریسک قرار دهید.

| سطح ریسک | درصد ریسک از حساب | مثال برای حساب ۱۰۰ هزار دلاری |

|---|---|---|

| محافظهکارانه | ۰.۵ درصد | ۵۰۰ دلار برای هر معامله |

| متعادل | ۱ درصد | ۱,۰۰۰ دلار برای هر معامله |

| تهاجمی | ۲ درصد | ۲,۰۰۰ دلار برای هر معامله |

- در شرایط پرنوسان، حجم معاملات خود را کاهش دهید.

- برای معاملات رونددار، ورود پلهای در ۲ تا ۳ سطح قیمتی مختلف انجام دهید.

- اندازه موقعیت (Position Size) را با شرایط بازار هماهنگ کنید (در بازارهای رنج کوچکتر و در بازارهای روندی بزرگتر باشد)

نحوه شناسایی بریک داون در نمودار

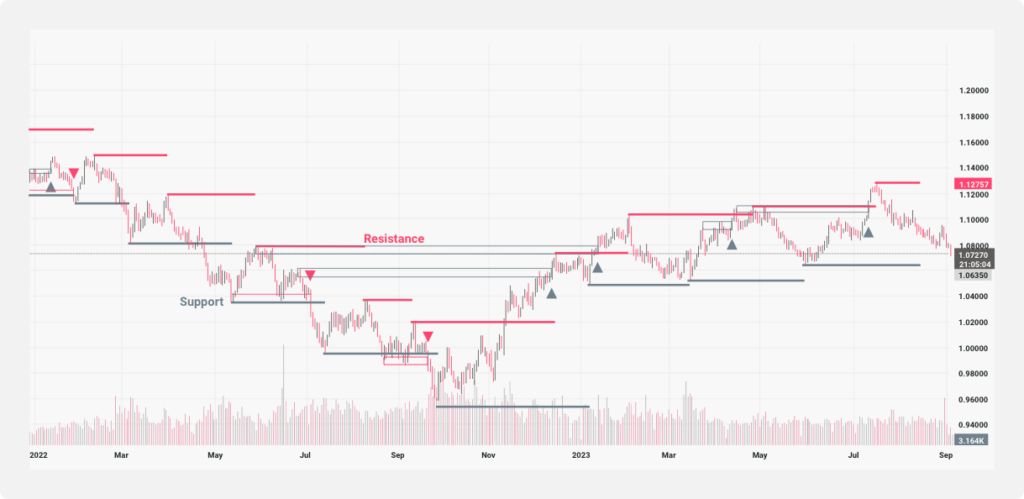

راز شناسایی بریک داون این است که درک درستی از سطوح حمایت و مقاومت داشته باشید. این سطوح، شاخصهای کلیدی روی نمودارهای قیمتی هستند.

سطوح حمایت و مقاومت بسیار مهم هستند، زیرا به معاملهگران این امکان را میدهند که عرضه و تقاضای غالب برای یک دارایی خاص را درک کنند.

- سطوح حمایت، نقاطی هستند که دارایی معمولاً در آن با فشار خرید مواجه میشود و مانع از افت قیمت به زیر سطح مشخصی در یک بازه زمانی میشوند.

- در مقابل، سطوح مقاومت نقاطی هستند که فشار فروش در آن بالا است و مانع از افزایش بیشتر قیمت میشود و ممکن است باعث بازگشت روند گردد.

لازم است بدانید این فرآیند پویا است و سطوح حمایت و مقاومت میتوانند جای خود را عوض کنند. به طور مثال، وقتی قیمت از سطح مقاومت عبور میکند، آن سطح میتواند به حمایت جدید تبدیل شود. همچنین اگر قیمت از حمایت عبور کند و به پایین برود، آن سطح میتواند به مقاومت جدید بدل شود.

این سطوح اهمیت دارند، زیرا نشاندهنده آستانههای روانی در بازار هستند. در این مناطق، معاملهگران علاقه بیشتری به خرید یا فروش یک دارایی از خود نشان میدهند. بریک اوت یا بریک داون از این سطوح معمولاً نشاندهنده یک حرکت قوی است که با احساسات پررنگ معاملهگران همراه میشود.

در ادامه چند اندیکاتور تکنیکال مهم برای تشخیص سطوح حمایت و مقاومت و در نتیجه تشخیص بریک داون را بررسی خواهیم کرد.

باندهای بولینگر (Bollinger Bands)

باندهای بولینگر شامل سه مؤلفه هستند:

- یک باند میانی که میانگین متحرک ساده (SMA) است.

- دو باند خارجی که در فاصله انحراف معیار مشخصی از باند میانی قرار دارند.

زمانی که قیمتها به باندهای خارجی نزدیک میشوند، احتمال بریک داون افزایش پیدا میکند.

- خط سبز: باند بالایی.

- خط قرمز: باند پایینی.

- خط آبی: خط میانی SMA.

باندهای بولینگر بهطور خاص برای سنجش نوسانات و حرکات احتمالی قیمت طراحی شدهاند. ویژگیهای منحصربهفرد آنها باعث میشود برای معاملات بریکاوت و بریک داون بسیار مناسب باشند. بهعنوان مثال، در ارزیابی نوسانات:

- باندهای باریک نشاندهنده دورههایی با نوسان کم هستند که میتواند نشانهای از فاز تجمیع بازار و احتمال نزدیک بودن یک بریکاوت یا بریک داون باشد.

- در مقابل، باندهای باز نشاندهنده افزایش نوسان بوده و نشان میدهد که بازار ممکن است در یک جهت خاص بهصورت قوی حرکت کند.

شاخص قدرت نسبی (RSI)

شاخص قدرت نسبی (RSI) میزان تغییرات اخیر قیمت را ارزیابی میکند تا مشخص شود که آیا دارایی در وضعیت اشباع خرید (overbought) یا اشباع فروش (oversold) قرار دارد. این موضوع، RSI را به یک اندیکاتور بسیار کاربردی برای معاملات بریک داون تبدیل میکند، زیرا در شناسایی بازگشتهای احتمالی قیمت بسیار قوی عمل میکند.

زمانی که عدد RSI بالاتر از ۷۰ باشد، میتواند نشاندهنده شرایط اشباع خرید باشد؛ این یعنی احتمال شکست نزولی زیر سطح حمایت تعیینشده وجود دارد، چراکه معاملهگران ممکن است به فکر بستن موقعیتهای خود بیفتند. در مقابل، عدد RSI پایینتر از ۳۰ نشان میدهد دارایی در حالت اشباع فروش قرار دارد، که این احتمال را میدهد قیمت بتواند از سطح مقاومت عبور کرده و معاملهگران وارد پوزیشن خرید شوند.

در واقعیت، روش کار با RSI کمی پیچیدهتر از توضیحات اینجا است. به همین دلیل، برای درک کامل توصیه میکنیم مقاله اختصاصی این اندیکاتور را مطالعه کنید.

بیشتر بخوانید: RSI چیست؟

اندیکاتور مکدی (MACD)

اندیکاتور مکدی که یک اسیلاتور مومنتوم است، نقش بسیار مهمی در شناسایی تغییرات روند حرکتی بازار دارد و به همین دلیل برای شناسایی بریک داون ضروری محسوب میشود.

زمانی که خط مکدی پایینتر از خط سیگنال قرار میگیرد، حاکی از بریک داون خواهد بود. علاوه بر این، واگرایی بین مکدی و قیمت اغلب میتواند نشانهای از بازگشت احتمالی قیمت باشد.

الگوهای نموداری

الگوهایی مانند مثلثها، کانالها و مستطیلها میتوانند در شناسایی سطوح احتمالی حمایت و مقاومت کمککننده باشند. این الگوها که توسط حرکات قیمتی شکل میگیرند، میتوانند نشانههایی از بریک داون باشند.

بیشتر بخوانید: الگوی نموداری چیست؟

برای مثال، الگوی نموداری «سر و شانه» یک شاخص قابلاعتماد از تغییر روند غالب در آینده است. این الگو میتواند نشاندهنده بریک داون در جلسات معاملاتی بعدی باشد.

آموزش استفاده از Breakdown در ترید

معاملهگران با انجام معاملات بر اساس بریک داون و بریک اوت، میتوانند از مومنتوم و افزایش نوسانات بهرهبرداری کنند. پس از شناسایی بریک داون، سه مرحله کلیدی برای استفاده حداکثری از این فرصت وجود دارد:

۱. تعیین نقاط ورود

زمانبندی در معاملات بریک داون اهمیت زیادی دارد. لحظه دقیق ورود و خروج میتواند تفاوت بین یک معامله سودآور و یک معامله زیانده را رقم بزند. هر معامله دارای ریسکهای ذاتی است، اما ورود در زمان نامناسب میتواند این ریسکها را بیشتر کند. برای مثال، ورود دیرهنگام میتواند باعث از دست دادن بخش عمدهای از سود بالقوه شود.

همین منطق برای نقاط خروج نیز صدق میکند: خروج زودهنگام میتواند به از دست رفتن پتانسیل سود منجر شود و تأخیر در خروج ممکن است سود را به زیان تبدیل کند.

۲. تعیین نقاط خروج

هیچ تضمینی برای سودآوری معاملات وجود ندارد. ذات غیرقابل پیشبینی بازار میتواند باعث شود بریکاوت با مقاومت جدیدی مواجه شود یا بریک داون به حمایت پیشبینینشدهای برخورد کند. بنابراین، فقط سوار شدن بر این موج کافی نیست؛ بلکه باید بدانید چه زمانی از آن پیاده شوید.

معاملهگران حرفهای معمولاً حد ضرر (stop-loss) و حد سود (take-profit) تعیین میکنند تا از موقعیت خود محافظت کنند.

دستور حد ضرر شما باید کمی پایینتر از نزدیکترین سطح حمایت قرار گیرد یا در سطحی که با میزان ریسکپذیری شما همخوانی داشته باشد. برای مثال، اگر قیمت به زیر سطح حمایت کلیدی افت کرد، میتوانید دستور حد ضرر خود را درست پایینتر از آن سطح قرار دهید تا زیانهای احتمالی را به حداقل برسانید.

در مقابل، حد سود سطح قیمتی است که در آن معامله را برای حفظ سود خاتمه میدهید. این سطح را بر اساس سطوح مقاومت مشخص کنید. همچنین، دنبال کردن اخبار جهانی اهمیت زیادی دارد. اخبار بازار میتوانند باعث تغییرات ناگهانی قیمت شوند. هوشیار بودن در زمان اعلامیههای مهم ضروری است.

۳. چند نکته مهم

معامله موفق در بریک داون فقط به درک فرصتها محدود نمیشود؛ بلکه پرهیز از موارد جعلی هم به همان اندازه اهمیت دارد. در ادامه، نکات مهمی آورده شده که باید رعایت کنید:

۱. صبور باشید و به نقاط ورود و خروج خود پایبند بمانید

صبر یکی از پایههای اصلی معاملهگری موفق است. زمانی که بر اساس تحلیل دقیق، نقاط ورود و خروج ایدهآل خود را تعیین کردید، باید به آنها وفادار بمانید. تغییر خودسرانه این استراتژی میتواند منجر به از دست دادن فرصتها یا افزایش ریسک شود.

۲. برای جلوگیری از موارد جعلی اجازه دهید قیمت دوباره سطح را تست کند

سیگنالهای غلط، چالش رایجی در معاملات بریکاوت و بریک داون هستند. برای مقابله با این مشکل، بهتر است اجازه دهید قیمت مجدداً سطح حمایت یا مقاومت را لمس کند. اگر در این سطح پایدار ماند، احتمال بریک داون یا بریک اوت زیاد است. اما اگر بازگشت داشت، شما با موفقیت از یک تله احتمالی عبور کردهاید.

۳. بدانید چه زمانی معاملهتان شکست خورده است

هیچ استراتژیای همیشه صد درصد موفق نیست. همیشه هوشیار بمانید و اگر مشاهده کردید معامله طبق انتظار پیش نمیرود، سریع واکنش نشان دهید: از معامله خارج شوید تا جلوی ضرر بیشتر را بگیرید و منابع خود را برای فرصتهای بهتر آزاد کنید.

۴. مراقب نوسانات بازار باشید

نوسان بازار، در حالی که میتواند نشاندهنده احساسات قوی باشد، ممکن است موجب حرکات ناگهانی و غیرقابل پیشبینی قیمت شود. این تغییرات غیرمنتظره ممکن است باعث فعال شدن زودهنگام دستورهای حد ضرر یا حد سود یا حتی منجر به سیگنالهای جعلی شود. همیشه آماده مواجهه با این چالشها باشید و سیستم مدیریت ریسک خود را بر اساس آن تنظیم کنید.

۵. به حجم معاملات توجه داشته باشید

حجم معاملات نشاندهنده قدرت حرکت پشت یک بریک داون است. حجم بالای معاملات معمولاً اعتبار حرکت را تأیید میکند، در حالی که حجم پایین میتواند نشانهای از سیگنالهای نادرست باشد. همیشه در زمان ارزیابی فرصتهای معاملاتی، حجم معاملات را در نظر بگیرید.

سوالات متداول

زمانی که قیمت یک دارایی، از سطح حمایتی مهمی عبور کرده و پایینتر از آن تثبیت شود اصطلاحاً بریک داون رخ داده است.

زمانی که شکست سطح حمایتی با حجم معاملات بالا و کندل قوی همراه باشد، بریک داون معتبر است.

اغلب پس از بریک داون، قیمت وارد یک روند نزولی و کاهش شدید میشود.

بریک داون در تمامی بازارهای مالی مثل سهام، ارز دیجیتال و فارکس قابل استفاده است.

جمعبندی

در معاملات بریک داون، تسلط بر تشخیص درست زمان شکست سطح حمایت اهمیت زیادی دارد. زمانی که قیمت به زیر حمایت سقوط میکند، این میتواند نشانهای از ادامه روند نزولی باشد. برای کسب سود در این شرایط، باید حجم معاملات و تأیید اندیکاتورهایی مثل RSI و مکدی (MACD) را در نظر بگیرید تا از ورود اشتباه به معاملات جلوگیری کنید.

همچنین، داشتن مدیریت ریسک قوی در بریک داونها حیاتی است. تعیین حد ضرر کمی پایینتر از سطح حمایت و مشخص کردن نقطه خروج بر اساس حمایتهای بعدی، میتواند از ضررهای غیرمنتظره جلوگیری کند.

لطفا در صورت مشاهده دیدگاههای حاوی توهین و فحاشی یا خلاف عرف جامعه با گزارش سریع آنها، به ما در حفظ سلامت بستر ارتباطی کاربران کمک کنید.