تحلیل آنچین هفتگی ارزهای دیجیتال ۱۲ اوت (۲۱ مرداد)

قیمت ارزهای دیجیتال در بازار، طی هفته گذشته با کاهش عرضه درونزنجیرهای بیت کوین (Short Squeeze) و اجرای موفقیتآمیز طرح بهبود اتریوم (EIP1559) به سمت سطوح بالاتر حرکت کرده است.

به گزارش گلسنود، بازار بیت کوین با افزایش از کف ۳۷,۵۲۴ دلار تا سقف ۴۶,۷۰۰ دلاری خود، شاهد یک هفته پرقدرت بوده است. قیمت قبل از آغاز اصلاح و ورود به فاز تثبیت، با کندل روز گذشته در بالای میانگین متحرک ساده ۲۰۰ روزه معامله و بسته شد. بهعنوان یک شاخص تکنیکالی مناسب بهمنظور شناسایی جهتگیری خریداران و فروشندگان بازار، پس زده شدن قیمت از این مقاومت دینامیک یا تثبیت در بالای آن، احتمالاً مرکز توجه فعالان بازار طی هفتههای آینده خواهد بود.

از آنجا که حرکات قیمت (پرایس اکشن)، قدرت بنیادی بازار را نشان میدهد، با ارزیابی واکنش شاخصهای درونزنجیرهای بهدنبال پاسخ این موضوع خواهیم بود که آیا دارندگان بیت کوین قصد خروج نقدینگی خود را داشته، در حال انباشت هستند یا همچنان به روند نگهداری دارایی خود (هودلینگ) ادامه خواهند داد. همچنین دینامیک عرضه اتریوم در همین مراحل اولیه و بعد از بهروزرسانی موفقیتآمیز سازوکار سوزاندن کارمزد در EIP1559 مورد ارزیابی قرار خواهد گرفت.

بررسی عوامل رفتاری مخارج درونزنجیرهای

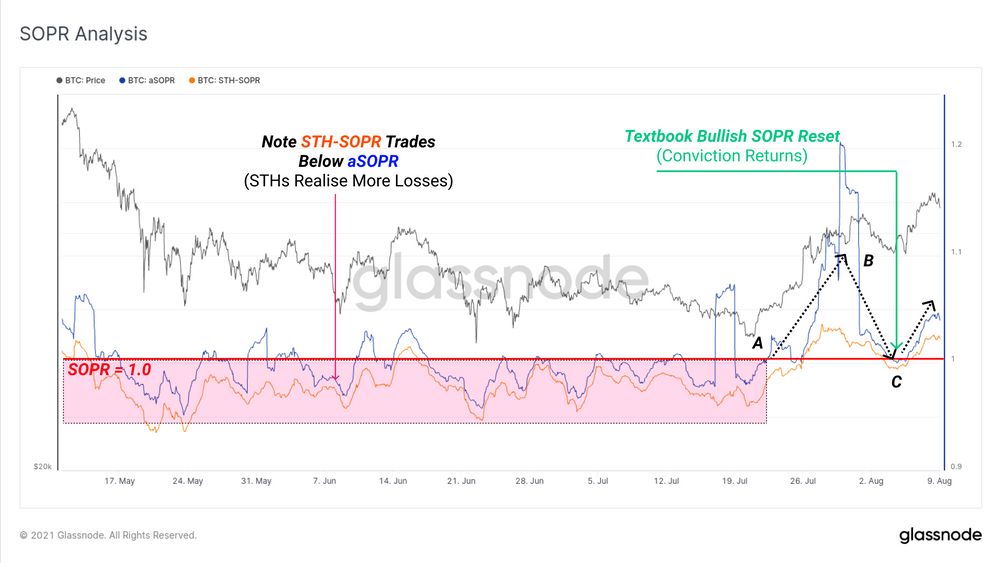

تجزیه و تحلیل در این بخش با بررسی معیار نسبت سود خروجیهای خرجشده (SOPR) آغاز شده که درواقع یک شاخص کوتاه مدت بهحساب میآید. این معیار دیدگاهی از سود و زیان تحققیافته از محل کوینهای خرجشده بر روی زنجیره میدهد. در این تحلیل دو مدل SOPR پوشش داده شده است:

- aSOPR: ساختار SOPR تعدیلشده (Adjusted SOPR) مشابه ساختار استاندارد SOPR بوده و تفاسیر مشابهی دارد. تنها تفاوت در این است که حجم تمام تراکنشهای انجامشده برای سکههایی (کوین) با طولعمر کمتر از یک ساعت را در محاسبات خود وارد نمیکند. این معیار تمامی خروجیهای خرجنشده تراکنش (UTXO) کل بازار با طولعمر بیشتر از یک ساعت را فیلتر میکند تا فعالیتهای اقتصادی معنیدار بر روی زنجیره بهتر نشان داده شوند.

- STH-SOPR: این شاخص میزان سود و زیان تحققیافته را برای همه سکههای منتقلشده بر روی زنجیره که طول عمر آنها کمتر از ۱۵۵ روز است (نگهدارندگان کوتاه مدت)، نشان میدهد.

پس از ماهها نوسان در زیر سطح ۱.۰ بر روی نمودار که نشاندهنده میزان خالص ضررهای تحققیافته است، هر دو شاخص SOPR مذکور یک الگوی بازگشتی صعودی را بر اساس مشاهدات قبلی تشکیل دادهاند. این الگو به شرح زیر است:

- شاخصهای SOPR پس از یک جریان تحقق ضررها بر روی زنجیره، به بالای سطح ۱ (در نقطه A) رفتهاند. این امر نشان میدهد که سودها محقق شده و بازار قادر به جذب این میزان از عرضه بوده است.

- شاخصهای SOPR (در نقطه B) سقف تشکیل دادهاند. سکههای سودده از قدرت بازار استفاده کرده و سود خود را خرج کردهاند. این امر در کنار عرضه مازاد یک سقف در نمودار ایجاد کرده و متعاقباً قیمت اصلاح انجام داده است.

- این دو شاخص بار دیگر به سطح ۱ (در نقطه C) رجوع کردهاند. این امر بیانگر آن است که سکههای سودده دیگر خرج نشدهاند و با ورود دوباره خریداران، اعتقاد به بازار بازگشته است. شاخصها بار دیگر روند صعودی خود را از سر گرفته و افزایش پیدا کردهاند.

نکته مهم قابلتوجه در اینجا این است که باید دید آیا شاخص SOPR در بالای سطح ۱ باقی خواهد ماند یا خیر. نوسان این شاخص به سمت سطوح بالاتر نشاندهنده سناریوی صعودی بازار خواهد بود که در آن بازار به اندازه کافی سودهای تحققیافته از محل سکههای خرجشده را جذب میکند. در طرف مقابل اگر شاخص کاهش یافته و در زیر سطح ۱.۰ بهصورت پایدار نوسان کند، میتوان ضعف عمومی را در بازار مشاهده کرد و پتانسیل یک رالی جعلی صعودی وجود خواهد داشت.

نوار طولعمر خروجیهای خرجشده (Spent Output Age Bands) بیانکننده این حقیقت است که در کل سکههای میانسال (زمان نگهداری ۳ الی ۱۲ ماه) و مسن (بالای یک سال) نسبتاً در محل نگهداری خود خوابانده شده و از سال ۲۰۱۸ به بازار وارد نشدهاند. اغلب مخارج در این دسته جوانتر بوده و میانگین سنی ۳ الی ۶ ماه دارند که نشاندهنده فعالیت خریداران گاوی بازار هستند. این معاملهگران ممکن است در حال خروج باشند یا اینکه قصد کاهش ریسک و نزدیکترشدن به ارزش مبنا را داشته باشند.

بهطورکلی این معیار نسبتاً صعودی باقی خواهد ماند، زیرا بهنظر نمیرسد که فعالان باسابقه و قدیمی احساس کنند به فروش یا خروج فوری از بازار نیاز دارند.

متوسط طولعمر خروجیهای خرجشده یا ASOL نوعی معیار شناسایی طول عمر است و بهطورکلی مشاهدات بالا را تأیید میکند. ASOL میانگین سن خروجیهای خرجشده بر مبنای هر معامله را نشان میدهد (و از حجم سکه خرجشده تأثیر نمیپذیرد).

ASOL در سهماهه اول و دوم سال جاری میلادی که سکههای قدیمی توزیع میشدند، در سطوح بالاتر معامله میشد و سرانجام سقف تاریخی خود را تشکیل داد. شوک نزولی در ماه مه باعث شد این معیار سقوط کند که نشان میدهد دارندگان قدیمی خروجیهای خرجنشده تراکنش (UTXO) عمدتاً تمایل به فروش با آن قیمتها ندارند و به فروش هیجانی دست نزدند.

معیار ASOL هنوز به سطوح پایین خود در سال ۲۰۲۰ (سطح ۲۰ روزه) بازنگشته است، با این حال بهنظر میرسد که در حال نوسانات عرضی است. از این زمان به بعد مشاهده هر روند صعودی پرقدرت در این شاخص، هشداری نزولی خواهد بود؛ زیرا نشاندهنده این است که سکههای قدیمی بار دیگر به جریان نقدینگی بازگشتهاند.

در طرف مقابل، متمایل شدن نوسانات عرضی ASOL به سمت پایین، میتواند نشاندهنده این باشد که بازگشت اعتقاد خریداران به بازار، انباشت و هودلینگ (HODLing) در بازار غالب شدهاند.

متوسط میانگین خواب (رکود) سکه (Average Coin Dormancy) بر اساس دورههای ۱۴ روزه به سطح ۱۰ روزه خود بازگشته است. این همان سطحی است که در دوره انباشت بین سالهای ۲۰۱۹ الی ۲۰۲۰ شاهد آن بودیم. این معیار سنی، میانگین طولعمر سکههای خرجشده را بر مبنای هر بیت کوین (BTC) خرجشده نشان میدهد. این شاخص نیز در کنار همه موارد مذکور، شواهد بیشتری مبنی بر اینکه سرمایهگذاران باتجربه قصد خروج نقدینگی خود را از بازار ندارند، در اختیار ما قرار میدهد. این احتمالاً برای سطوح قیمتی پیش روی بازار سودمند خواهد بود.

غلبه تراکنشهای بزرگ

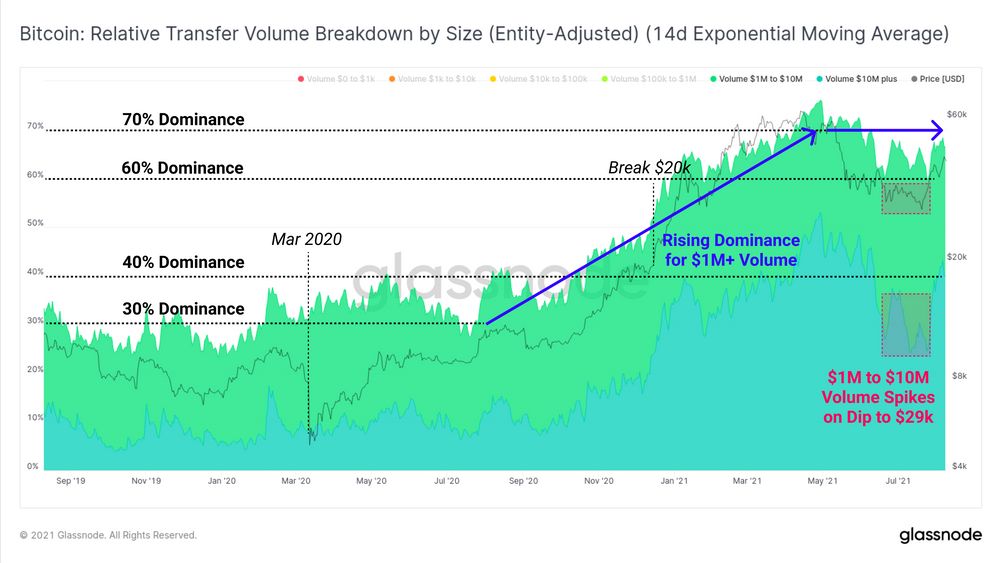

اگر میزان غلبه تراکنشها را بر اساس اندازه یا حجم بررسی کنیم، متوجه جریان مشخصی در بازار خواهیم شد. نمودار زیر نشاندهنده میزان غلبه بر اساس حجم تراکنشهای درونزنجیرهای برای مقادیر بالای یک میلیون دلار (۲۳ بیت کوین در قیمت ۴۳.۵ هزار دلار) است. از سپتامبر ۲۰۲۰ میزان غلبه این تراکنشهای بزرگ بر کل ارزش جابهجاشده، از ۳۰ به ۷۰ درصد افزایش یافته است.

با کاهش قیمت تا کف ۲۹ هزار دلاری خود در اواخر ژوییه، تراکنشهایی که در دسته جابهجایی ارزش ۱ الی ۱۰ میلیون دلاری قرار دارند، بهطرز قابلتوجهی افزایش یافتند و غلبه خود را به ۲۰ درصد رساندند. در هفته جاری میزان غلبه گروه تراکنشهایی با ارزش بیش از ۱۰ میلیون دلار با افزایش ۲۰ درصدی همراه شده و از رشد قیمت پشتیبانی کرده است.

تجزیه و تحلیل طولعمر بالا نشان میدهد که جریان تحرکات سکههای قدیمی تا وضعیت فعلی راکد بوده است. با این تفاسیر میتوان گفت که تراکنشهای بزرگ اخیر بهجای اینکه از سمت فروشندگان باشد، احتمالاً بهدست انباشتکنندگان انجام شده و بنابراین باز هم این معیار برای قیمتها کاملاً سودمند خواهد بود.

در طرف دیگر این معادله شاهد کاهش ساختاریافته غلبه تراکنشهایی با اندازه کوچک هستیم. تراکنشهایی با ارزش زیر یک میلیون دلار از ۷۰ به ۳۰ الی ۴۰ درصد کاهش یافته است. این دو نمودار بهوضوح نشاندهنده دوره جدیدی از تزریق سرمایه نهادی و با ارزش خالص بالا به شبکه بیت کوین از سال ۲۰۲۰ میلادی هستند.

ارزیابی کاهش سریع عرضه

یکی از داغترین مباحث چند وقت گذشته، عامل بالقوه برای فشار کاهش سریع عرضه بیت کوین بوده است. در واقع شاهد بازیابی فوقالعاده تعداد سکههای در تملک نگهدارندگان بلند مدت بیت کوین (LTH) بودهایم. این عدد در مجموع به ۱۲.۴۸ میلیون بیت کوین از عرضه کل نزدیک شده است. این جریان بسیار مشابه حجم سکههایی است که در اکتبر سال ۲۰۲۰ و قبل از موج جنبشی صعودی اصلی بهدست هودلرها نگهداری میشد.

این واکنش درونزنجیرهای تا حد زیادی نشاندهنده حجم سکههایی است که در سهماهه اول سال ۲۰۲۱ انباشت شده و همچنان تا حد زیادی دستنخورده باقی ماندهاند. این امر همچنین تصویری کاملاً صعودی را برای تجمیع اعتقادات و احساسات در بازار ترسیم میکند. اگرچه باید توجه داشت که افزایش منابع (عرضه) هودلرها مشخصهای از انباشت در بازار نزولی است و بازارهای صعودی نتیجه فشار کاهش سریع منابع (عرضه) در بازارهای نزولی هستند.

در نمودار بالا شاهد معیارهایی برای عرضه در گردش و عرضه تعدیلشده هستیم. عرضه تعدیلشده برای سکههایی بکار برده میشود که گم شده یا بسیار قدیمی هستند. احتمال ورود به جریان نقدینگی این سکهها بسیار پایین بوده و بعید بهنظر میرسد که بهصورت آزادانه در چرخش باشند.

با استفاده از نسبت میان عرضه نگهداریشده توسط سرمایهگذاران بلند مدت (LTH) و کوتاه مدت (STH) در کنار عرضه تعدیلشده میتوان به تناسب میان سکههای آزاد در گردش که بهدست هر گروه نگهداری میشود، پی برد. نکاتی که از این موضوع استخراج میشوند، بهشرح زیر هستند:

- مقداری از عرضه که به دست LTHها نگهداری میشود، به سقف تاریخی خود در ۸۲.۶۸ درصد رسیده است. همچنین روند صعودی مقدار سکههایی که در طول زمان توسط این سرمایهگذاران بلند مدت نگهداری میشود، قابلتوجه خواهد بود.

- عرضه متعلق به STHها به روند نزولی خود ادامه داده که نشان از جریان هودل (HODL) سرمایهگذاران و بلوغ سکهها دارد.

- اغلب کاهشهای سریع عرضه زمانی اتفاق میافتند که نسبت عرضه STH به ۲۰ درصد رسیده و حتی گاهی برای مدتی در این نواحی باقی میماند. این موضوع نشاندهنده محدودیت قابلتوجه عرضه در گردش خواهد بود.

نسبت عرضه در اختیار سرمایهگذاران کوتاهمدت (STH) در وضعیت فعلی به ۲۵ درصد رسیده که با بلوغ ۵ درصدی عرضه تعدیلشده شاهد بازگشت بازار به سطوح تاریخیای خواهیم بود که در گذشته کاهش سریع عرضه در آن اتفاق افتاده است.

بهمنظور ارزیابی میزان احتمال انباشت و بلوغ ۵ درصد باقیمانده از عرضه تعدیلشده، میتوان امواج HODL را در بازار بررسی کرد.

سکههای نسبتاً جوانی که سنی معادل ۱ هفته الی ۳ ماه دارند، نماینده بخش عظیمی از نقدینگی موجود در بازار هستند. نکته قابلتوجه در اینجا این است که بعد از روند صعودی ۳ ماهه اول سال جاری میلادی (توزیع سکههای قدیمی)، میزان عرضه در اختیار این گروه سنی از سکهها به سطوح ۱۲.۵ الی ۱۵ درصد که در بازار خرسی شاهد آن بودیم، بازگشته است. این روند نزولی حاکی از این امر است که جریان بلوغ سکهها در حال رخدادن بوده و بسیاری از خریداران بازار گاوی سال ۲۰۲۱ برای تبدیلشدن به هودلرهای پرقدرت همچنان در بازار حضور خواهند داشت.

این امر بهطور گستردهای با مشاهده افزایش قابلتوجه منابع (عرضه) گروه سنی ۳ ماه الی ۲ سال از ۳۵.۷ به ۴۷.۵ درصد از عرضه در گردش (نه عرضه تعدیلشده)، تأیید میشود. سکههایی با طولعمر ۳ الی ۱۲ ماه که عموماً در اختیار خریداران بازار گاوی هستند، در روند جریان نگهداری بلند مدت بیت کوین، پیشرو بوده و مسیر غیرقابلانکار بلوغ سکهها را نشان میدهند.

نکته قابلتوجه دیگر سکههای گروه سنی ۳ الی ۶ ماه هستند که در وضعیت فعلی ۱۳.۳۵ درصد از عرضه را در اختیار خود داشته و آستانه تقریبی (۱۵۵ روز) میان STH و LTHها بهشمار میآیند. تقریباً ۶.۵ درصد از عرضه کل به بلوغ سهماهه خود (در ۱۵ آوریل) رسیدهاند که بهنظر میآید این سکهها هنوز هم نگهداری میشوند.

درحالیکه کاهش سریع عرضه بر اساس نسبت عرضه STH هنوز به ۲۰ درصد نرسیده است، شاخص و روندهای متعددی در بازار وجود دارند که نشان میدهد این عدد تا اواسط سپتامبر ممکن است دیده شود. البته شرایط کاهش ناگهانی عرضه در وضعیت فعلی نیز در جریان است.

تحلیل ویژه این هفته: سازوکار سوزاندن کارمزد EIP-1559 در اتریوم

شبکه اتریوم بهتازگی بهروزرسانی لندن را که شامل سازوکار جدید ثبات کارمزد با نام EIP-1559 است، پیادهسازی کرده است. قسمتی از جزئیات این پیادهسازی مکانیزم سوزاندن برای بخشی از هزینههای تراکنش بهنام کارمزدهای پایه (Base fee) بوده که به فرم اتر (ETH) خواهد بود.

از زمان اجراییشدن بهروزرسانی لندن (بلاک ۱۲,۹۶۵,۰۰۰) تا زمان ویرایش این نوشته ( بلاک ۱۳,۰۰۹,۶۷۲)، درمجموع بیش از صد میلیون دلار کارمزد تراکنش سوزانده شده که نشاندهنده کاهش ۳۵ درصدی میزان خالص کل صدور اتر است.

با نگاهی به حجم اتر (ETH) سوزاندهشده در هر بلاک، میبینیم که تا اینجا فشار کارمزدها سازوکار سوزاندن را در چند نقطه به بالای نرخ صدور اتر در هر بلاک (۲ اتر) برده است. این رخدادها تحت عنوان بلاکهای ضدتورمی (Deflationary Blocks) در نمودار قابل مشاهده هستند. همچنین در وضعیت فعلی نرخ سوزاندن در EIP-1559 بهصورت میانگین ۰.۶۹۷ اتر در هر بلاک است.

لطفا در صورت مشاهده دیدگاههای حاوی توهین و فحاشی یا خلاف عرف جامعه با گزارش سریع آنها، به ما در حفظ سلامت بستر ارتباطی کاربران کمک کنید.