بررسی پرونده ۱ میلیون دلاری شدن بیت کوین

بیت کوین به یک میلیون دلار میرسد! البته این جملهای است که دیوانگان بیت کوین آن را مطرح میکنند. آیا این صحت دارد؟ آیا این امکان وجود دارد؟ همانطور که کارشناسان و محققان درباره آینده پول و ارزش واقعی داراییهای دیجیتالی با یکدگیر بحث و مجادله میکنند، استراتژی خاصی وجود دارد که میبایست مورد بررسی قرار گیرد. به جای فقط بی پروا حدس زدن و تشویق سرمایه گذاری تمامی پس اندازهای خود در این دارایی دیجیتالی، بیایید به طور عینی در خصوص برخی از حقایق، پیشفرضها و الزامات کلی موردنیاز برای امکان پذیری این قیمت ظاهراً بی دلیل بیت کوین بحث کنیم.

قبل از شروع، تمایل دارم مطرح کنم که من هیچ اطلاعاتی ندارم، من مدل پیش بینی پیشرفته را اجرا نکردهام و پیش از این قیمت فعلی بیت کوین را پیش بینی نکرده بودم. و حتی اگر این کار را کرده بودم، میخواهم که درباره اتفاقاتی که در بازار در حال وقوع است هشدار بدهم.

آنچه که بیت کوین ۱ میلیون دلاری را پیش بینی میکند

به منظور رساندن بیت کوین به یک میلیون دلار، ما باید نیروهایی را که در حال حاضر در این بازی هستند را در نظر بگیریم و همچنین نیز بیت قیمت بیت کوین و ارزش واقعی آن تفاوت قائل شویم. این دو ذاتاً یکسان نیستند. قیمت مقداری است که کسی حاضر است برای یک چیز پرداخت کند، در واقع قیمت ارزش پولی یک چیز است. از سوی دیگر، مفهوم ارزش از فواید و سودمندی کلی نشئت میگیرد. قیمت نقطه تمرکز این بحث است و در حالی که شاخصهای قیمتی وجود دارند که به درک ارزش وابسته است، من متقاعد خواهم شد که از با آمدن بیت کوین، از مسیر اصلی خارج کردن این مناظره با بحث ارزش بسیار آسان خواهد بود.

هنگامی که در حال نوشتن این بخش از مقاله هستم قیمت بیت کوین ۱۸،۵۰۰ دلار است. در این حال، ارزش کل بازار بیت کوین ۲۹۴ میلیارد دلار بود. اگر هر واحد بیت کوین یک میلیون دلار باشد، نسبت به قیمت فعلی حدود ۵۴۰۰ درصد یا به عبارتی ۵۴ برابر افزایش قیمت داشته است. این بدین معنی است که مثل روشهای کلاهبرداری من بگویم به من ۱ دلار بدهید و من به شما ۵۴ دلار بازگردانم. میدانم که این به نظر استثنایی است. حالا یک چیز شگفت انگیز تر که احتمالا به آن تاکنون فکر نکرده باشید. حدود چهار هفته پیش قیمت بیت کوین ۸۲۰۰ دلار بود. در همان قیمت، ارزش کل بازار ۱۳۷ میلیارد دلار بود. حالا اگر از چهار هفته پیش تاکنون هر واحد بیت کوین به ۱ میلیون دلار رسیده باشد، نشان دهنده افزایش قیمت ۱۲,۱۰۰ درصدی یا همان رشد ۱۲۱ برابری بیت کوین است. حالا من می توانم بگویم به من ۱ دلار میدهید و من به شما ۱۲۱ دلار پس خواهم داد.

حتماً میگویید این مورد بسیار استثنایی و بعید به نظر میرسد؟ حقیقت این است که این بازار بزرگترین شک و تردیدها را به جای گذاشته است و اگر حبابی هم وجود داشته باشد، مطمئن بودن از ترکیدن یا حداقل زمان ترکیدن آن تقریبا غیرممکن استو

طبق بررسی ها اگر قیمت بیت کوین به ۱ میلیون دلار برسد، بازار کل بیت کوین در دنیا به ۱۶.۵ تریلیون دلار خواهد رسید. البته این مقدار از حدود ۴.۵ میلیون واحد بیت کوینی که دیگر قابل استفاده نیستند کم شده است.

درک ۱۶.۵ تریلیون دلار

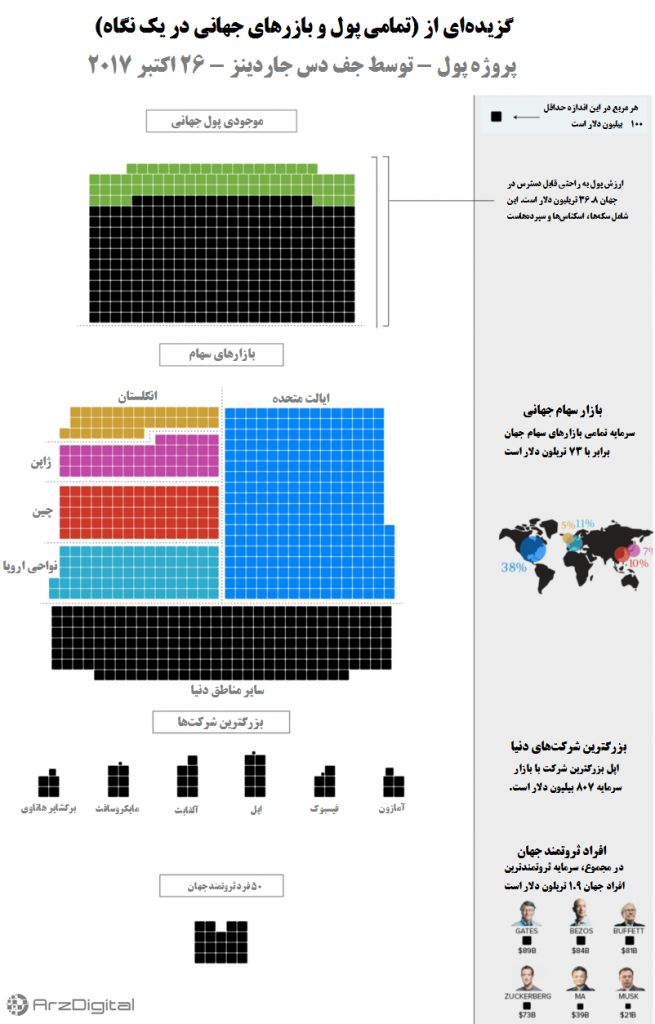

در حالی که ۱۶.۵ تریلیون دلار عدد بسیار بزرگی است، اجازه دهید آن را در یک چشم انداز قرار دهیم. تعدادی از ارقام مقایسهای وجود دارد که ما می توانیم با توجه به شماره های مالی بزرگ نگاهی به آنها بیندازیم. اما برای اهداف این مقاله، از عرضه پول جهانی، بازارهای سهام جهانی، بزرگترین شرکتهای جهان، و ۵۰ کشور ثروتمند جهان بازدید میکنیم. علاوه بر آن، احساس میکنم که در نظر گرفتن تولید ناخالص داخلی (GDP) و علایق شخصی من، یعنی پول نگهداری شده در حساب های خارج از کشور مفید واقع خواهد شد.

با کمک تصویر زیر توسط جف دژاردنز (Jeff Desjardins) در پروژه پول، برخی از ارقام فوق بهتر و آسان تر قابل درک خواهند بود.

حال که نگرشی کلی نسبت به این ارقام مقایسهای پیدا کردهایم، اجازه دهید بررسی کنیم که بازار بیت کوین ۱۶.۵ میلیون دلاری در رابطه با آنها مشابه چیست؟

به منظور نشان دادن برخی ارقام مقایسهای، با توجه به این بازار بیت کوین فرضی، این معادل با ۱۳ در صد از تولید ناخالص داخلی، ۲۳ درصد از ارزش بازار سهام جهانی و برابری با ۴۵ درصد از موجودی پول جهانی است.

مقدار پول نگهداری شده در حساب های خارج از کشور ۲۱ تریلیون دلار آمریکا تخمین زده شده است. ارزش بازار بیت کوین در ۱۶.۵ تریلیون دلار ارزشی معادل با ۷۹ درصد از داراییها را نشان میدهد. ارقام حسابهای خارج از کشور نمادین هستند، زیرا بیت کوین دارایی غیر قابل قبول محسوب میشود. از اینکه رایانه شما هک شده باشد یا شما شخصاً تا زمانی که کلید خصوصی خود را به بیت کوین خود تسلیم نکنید، هیچ قدرتی از لحاظ فنی توانایی گرفتن بیت کوین شما را نخواهد داشت. تا زمانی که این امر درست باشد، ممکن است پولهای خارج از کشور به بیت کوین و سایر ارزهای دیجیتالی تبدیل گردد.

این ارقام حیرت انگیز است و برای مقایسه یک دارایی دیجیتالی مانند بیت کوین با آنها نیازمند جهشی در باور اولیه است و در این فرضیه ارزش بازار استثنایی، این مفهوم حتی دشوارتر میشود هنگامی که به عنوان واقعیت شناخته شود. بطور کلی، این مقایسهها باید در حال حاضر به شما یک مرجع برای مفاهیم مرتبط با داشتن یک میلیون دلار بیت کوین بدهد.

نیروهای اکوسیستم

گفته می شود که بیت کوین به دلیل عرضه ارز محدود است، به دلیل کسری بودجه. تا زمانی که تقاضا برای بیت کوین پایدار و گسترده باشد، قدرت خرید بیت کوین به مرور زمان رو به افزایش خواهد بود. هنگامی که با واحد پول مثل دلار آمریکا مقایسه صورت گیرد، موجودی و چاپ دلار به طور نظری نامحدود خواهد بود و از این رو قدرت خرید دلار آمریکا به مرور زمان کاهش پیدا خواهد کرد.

علاوه بر این تفاوت کلیدی پولی، تعدادی از نیروهای سیستماتیک وجود دارد که میبایست پیش از اینکه بتوانیم بررسی های خودمان را از بحث بیت کوین ۱ میلیون دلاری دنبال کنیم، مورد توجه قرار گیرد. این نیروها به طور ذاتی بلاک چین بیت کوین و نحوه عملکرد اکوسیستم امروز است. عرضه بیت کوین، انتشار بیت کوین جدید به بازار و چگونگی دستیابی به بیت کوین در محاسبات بسیار دشوار است، همه نقش یکپارچه در یک زمینه جدید را بازی میکنند که به عنوان رمزنگاری اقتصادی شناخته شده است. در ادامه توجه شما را به برخی از نکات کلیدی در خصوص چارچوب رمز نگاری اقصادی بیت کوین برای اهداف مرجع جلب میکنم.

عرضه بیت کوین. تنها ۲۱ میلیون بیت کوین وجود خواهد داشت. امروزه تقریباً ۱۶.۷ میلیون بیت کوین در حال گردش وجود دارد. در نتیجه ۴.۳ میلیون بیت کوین بیشتر عرضه خواهد شد.

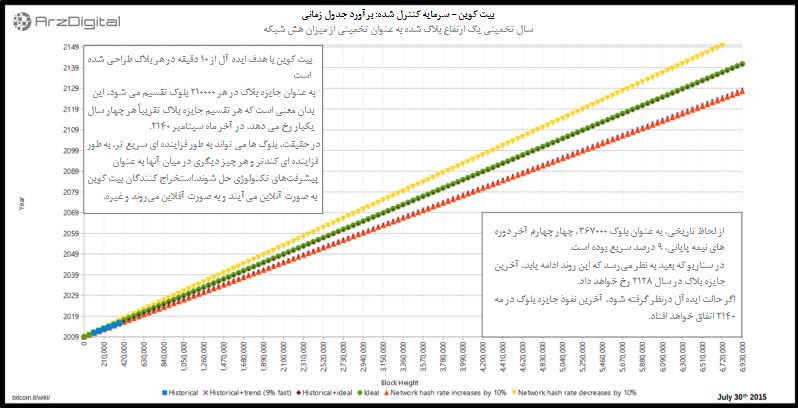

نرخ انتشار بیت کوین جدید. بیت کوین های جدید هر بار به عنوان یک جایزه بلاک چین عرضه میشود که بلاکی را برای بلاک چین بیت کوین ایجاد میکند. میزان ایجاد بلاک در هر بلاک ۲۰۱۶ برای دوره ثابت دو هفته ای تنظیم شده است (معادل ۶ در هر ساعت). تعداد بیت کوینهای تولید شده در هر بلاک به صورت هندسی هندسی کاهش مییابد. کاهش ۵۰ درصدی هر ۲۱۰۰۰۰ بلاک، یا تقریباً ۴ سال. در حال حاضر تخمین زده میشود که آخرین بیت کوین در سال ۲۱۴۰ عرضه خواهد شد (آنچه که در حال حاضر BTC در هر بلوک عرضه میکند را برای ارائه برخی چشم اندازها مشخص کنید).

تغییرات در سختی استخراج بیت کوین. در شبکه بیت کوین برای انتشار بیت کوین بیشتر و ارسال تراکنشهای جدید به بیت کوین بلاک چین، توابع رمزنگاری میبایست همواره حل شوند. دو فاکتور اصلی وجود دارد که بر این امر تاثیر گذار میباشد. این فاکتورها با عناوین سختی (difficulty) و نرخ هش (hashrate) شناخته میشوند. این میتواند سرعت بسیار زیادی را برای ریاضی پیدا کند و برای جلوگیری از بیش از حد فنی شدن این بخش، مفهوم کلی که باید درک شود سریع تر از این است که بلاکها برای آنها حل شوند و سخت تر از آن هستند که بلاک بعدی در بلاک چین استخراج گردد. هنگامی که سختی افزایش مییابد، به طور کلی در قالب نرخ هش جهت مبارزه با افزایش سختی، شبکه به قدرت محاسباتی بیشتری نیاز دارد. نمودار کنترل زمان عرضه بیت کوین زیر نشان میدهد که چگونه میتوانیم به حداکثر مقدار عرضه بیت کوین تا سال حدوداً ۲۱۴۰ نائل شویم و آن را برای افزایش یا کاهش نرخ هش تنظیم نماییم.

برخی خوانندگان ممکن است با برچسب محور X آشنایی نداشته باشند. ارتفاع بلاک بیت کوین تفسیری از این است که چند بلاک بیت کوین قبل از آن موجود است. برای مثال بلاک اول یا بلاک ریشه ۰ در نظر گرفته شده است.

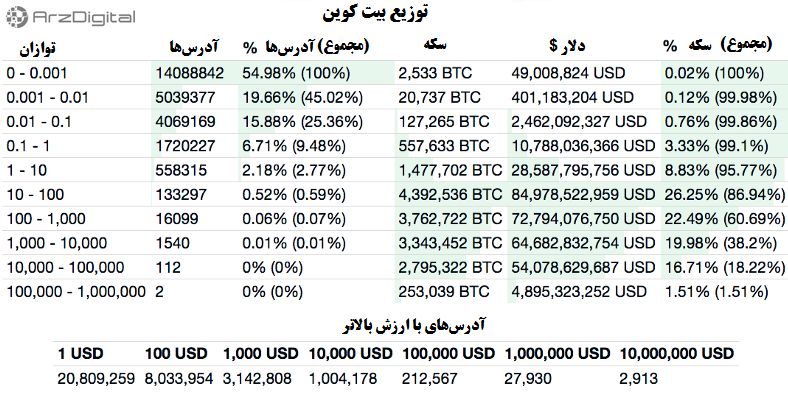

توزیع بیت کوین

بیت کوین همچنین نقطه اصلی بحث در محیط بازار موجود است. مالکیت بیت کوین به طور مساوی توزیع نشده است. در حالی که بیت کوین بر اثر توافقهای آزادی خواهان با توجه به توزیع ثروت و جریانهای غیرمتمرکز کارآمد سرمایه تاسیس گردید، تعدادی کیف پول کوچک وجود دارد که بیش از ۱۰۰ BTC را نگهداری میکند. مطابق چارت توزیع بیت کوین زیر، این تجمیع بسیار بالاست که تقریباً ۱۸۰۰۰ کیف پول فقط بیش از ۱۰ میلیون بیت کوین را نگهداری میکنند (فرض بر این است که هیچ بیت کوین تاکنون از بین رفته است؛ این نشان دهنده ۴۷.۵درصد از تمام بیت کوین است که تاکنون وجود دارد). در نرخ امروز ۱۸۵۰۰ دلار، به این معنی است که ۱۸۵ بیلیون دلار ارزش بیت کوین در جایی نزدیک به ۱۸۰۰۰ شرکت کننده متمرکز شده است. (توجه داشته باشید که دشوار است که اطمینان حاصل کنید چه تعداد از مردم واقعاً به این کیف پول ها تعلق دارند، همانگونه که یک شخص میتواند تعدادی کیف پول داشته باشد یا به صورت برعکس، “به اشتراک گذاشتن” نگهداری از کیف پول).

سهامداران و انگیزه ها

حال که درباره اکوسیستم بیت کوین بیشتر میدانیم، نیاز داریم که در خصوص سهام داران و انگیزهها بیشتر صحبت کنیم. انگیزه های اصلی آنها، مشارکت دادن افراد یا سازمان ها در فعالیت های خاصی است و در نزدیک به ۹ سالی که بیت کوین به وجود آمده است، آن را موفق به ایجاد تعدادی از سهامدارانی کرده است که هر کدام دارای دلایل شخصی خود برای مشارکت هستند. این مشارکت می تواند در شرکت کوچک خرده فروشی به نهنگ بیت کوین یا موسسه مالی بزرگ باشد.

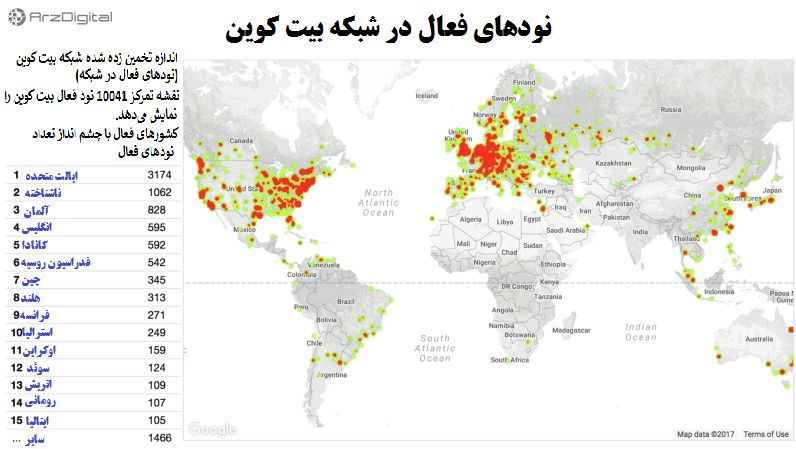

استخراجها. اولین سازندگان بیت کوین استخراج کنندگان بودند. آنها نودهای شبکه بیت کوین و تراکنشهای معتبری را اجرا میکردند. برای اجرای یک نود آنها یک سیستم کامپیوتری دارند که کل کتابخانه بیت کوین را در آن بارگذاری کرده اند. علاوه بر اجرای یک نود، استخراج کنندگان نرمافزاری را اجرا می کنند که توان پردازش محاسباتی را برای حل مشکل رمزنگاری برای بلاک بیت کوین بعدی که میتواند بر روی آن نوشته شود تخصیص می دهد. استخراج کنندگانی که بلاک بعدی را می یابند در بیت کوین پاداش دریافت میکنند. پیش بینی میشود تا زمانی که بیت کوین ارزش دارد و اقتصاد معادن به نفع استخراج کنندگان باشد، عرضه سالم استخراج کنندکان وجود خواهد داشت. این نمودار شبکه نودهای فعال بیت کوین را نشان میدهد که شبکه بیت کوین چگونه جهانی شده است. تا هنگامی که بتواند برای استخراج کنندگان هیجان انگیز واقع شود، روندی بدون زحمت نخواهد بود، و نیازمند به مراقبت و نگهداری است.

مالک / سرمایه گذار خرده فروشی. دارندگان خرده فروشی بیت کوین میتوانند از جوانان تا بازنشستگان مسن تر را شامل گردد. در اکثر موارد، آنها سرمایه گذاری میکنند و امیدوار هستند که قیمت افزایش یابد. در روزهای اولیه بیت کوین، داستان هایی درباره نحوه برخورد مردم با بیت کوین قابل تقدیر است. خبر بعضی از آنها در رسانه های اجتماعی یافت می شود، بازی هایی را بر سر بیت کوین انجام داده اند و حتی برخی در فعالیت های غیرمجاز از طریق وب سایت ها و در فعالیت های غیرقانونی در جاده ابریشم سرمایه دار شده اند. متقاضیان امروزی، احتمالاً از رسانه های اصلی در این باره شنیده اند. صرف نظر از اینکه چگونه این شرکای خرده فروش آغاز به کار کرده اند، بسیاری دریافته اند که سرگرمی آنها میتواند به تغییری در زندگی آنها منجر گردد.

مالکان نهاد، سرمایه گذاران، و معاملهگران. در نیمه دوم سال ۲۰۱۷، رشد انفجاری مشارکت نهادی را در بیت کوین و ارز دیجیتال در مقیاس بزرگ شاهد بودیم. این گروه از دارایی جدید، پراحساس، امیدوار کننده و برای بسیاری از غیر حرفه ایها سرمست کننده بوده است. صرفنظر از این موضوع، توجه بانک های بزرگ، دفاتر و سرمایه های کلان را درگیر خود کرده است. همچنین تعدادی سرمایه به صورت رمزنگاری شده وجود دارد که بیشتر نشان داده است که یک فرصت در بازار تخصصی برای مشارکت مستقیم در فضای دارایی دیجیتالی وجود دارد.

علاوه بر این، تعدادی از محصولات مالی ساختاری وجود دارد که برای قیمت بیت کوین به فروش میرسند. در حالی که بعید است که تعدادی ازین بازیگران مالی واقعاً بخواهند بیت کوین را نگه دارند، آنها کاملاً به تجارت آن اشتیاق نشان میدهند. سازمانهای مربوطه که این ابزارهای مشتق شده را ارائه میدهند عبارتند از صندوق املاک شیکاگو (Chicago Board Options Exchange : CBOE)، بورس کالای شیکاگو (Chicago Mercantile Exchange : CME) و بازار بورس سهام نزدک. ایالت متحده تنها بازیکن در این چشم انداز نیست، همانگونه که بورس اوراق بهادار مسکو بیانیه ای یرای تجارت بیت کوین آینده ایجاد کرده بود. در حال حاضر محصول مبتنی بر روسیه تا زمان تصویب یک چارچوب قانونی رد شده است.

همچنین فشار و تنشی به منظور ورود بیت کوین به بازار صندوق معامله ارز (ETF) بوجود آمده است. طی این امر بسیاری از سرمایه داران بیت کوین ممکن است. در مقابل دهانه آتشی که بازار ETF برای بیت کوین برانگیخته است قرار گیرند. بازارهای صندوق معاملات ارز همانند سهام متعارف بر روی بازارهای باز تجارت میکنند و مطابق با لیست یک بازار ETF بیت کوین، بسیاری بر این عقیده اند که برای نگهداری بیت کوین به منظور مدیریت اموال آنها به منابع مالی نیاز است، در نتیجه فشار تقاضا را برای دریافت نتیجه افزایش میدهند.

برای بسیاری، این محصولات مشروعیت دارایی دیجیتال و همچنین ترویج دیدگاه این توکن را نشان میدهد. همانطور که این محصولات و بازارها شکل میگیرند ، بسیاری بر این عقیدهاند که بیت کوین همچنان بیثبات خواهد بود. اگر نرخ جا به جا شود، شما میتوانید در شرط بندی وال استریت و موسسات مالی راهی برای کسب درآمد پیدا کنند.

بانکها. با توجه به بانکها و ارائه دهندگان خدمات مالی، بیت کوین و ارز دیجیتال برای جلوگیری از عملیات کسب و کار مرسوم ایستادگی کرده اند. طبق مطلب درج شده در سایت Investopedia، تراکنشهای سیستمی بانکی توسط “پذیرش سپردهها از مشتریان، افزایش سرمایه از سرمایه گذاران یا وام دهندگان، و سپس استفاده از آن پول برای پیشنهاد وام، خرید اوراق بهادار و ارائه خدمات مالی دیگر”. اگر مردم از بیت کوین و سایر ارزهای دیجیتال برای انتقال پول خود استفاده کنند، آنها اساساً خود بانک خواهند بود و سود بانک و موسسات خود را برای نیازهای سنتی بانکی اصطلاحاً دور میزدند.

توجه داشته باشید، جیمی دیمن (Jamie Dimon) مدیر عامل شرکت جیپیمورگان یکی از قابل ملاحظه ترین افراد در کاهش ارزش پول دیجیتال بود و صرف نظر از اینکه آیا این تنها نظر شخصی است. جیمی یکی از هیئت مدیرههای بانک فدرال رزرو نیویورک و رئیس شرکت JPMorgan Chase شرکت است که بزرگترین بانک در ایالت متحده تقریباً ۲.۳۹ تریلیون دلار در دارایی ها را نگهداری میکند، او اشتیاق خاصی به مطمئن شناختن بیت کوین و ارز دیجیتالی داشت.

تاثیرگذاری ها و رسانه. تعدادی از نفوذگران در بیت کوین و ارز دیجیتالی هنگامی که به عنوان راهی نو برای بدست آوردن رسوایی در این بحث جذاب شناخته شد، روی کار آمدند. رسانهها به یک داستان علاقه دارد و بیت کوین به آنها یک داستان ارائه کرده است که به وسیله آن میتوانند با سرکشی به کار خود ادامه دهند. چه این رمز و راز بیت کوین باشد که شما را سریع ثروتمند میکند، زاویه دید ثروتمندان یا اینکه ناظران، تا زمانی که برای رتبه بندی خوب باشد، برای رسانه ها مفید خواهد بود.

دولت حاکم و نقش دولت. ماهیت و نقش کشورهای حاکم را در خصوص ارزهای دیجیتالی به خصوص بیت کوین نمی توان نادیده یا آن را دست کم گرفت. چه بیت کوین در یک سطح سازمانی نگهداری گردد و چه غیر از این باشد، هر دولت مجبور به ورود به این بحث و گفتگو شده است، همانگونه که بیت کوین توانسته است بر بانک ها، کنترل سرمایه، سیاست پولی و حتی اجرای قانون و امنیت ملی تاثیر بگذارد. در کشورهای که تورم بالا را تجربه کرده اند، مانند ونزوئلا دیده ایم که بیت کوین بخشی از محاوره و تبادل ملی است. زیرا افرادی وجود دارند که در آنجا برای حفظ ثروت پایدار و محیط امن مبادلات تجاری تلاش میکنند. بیت کوین راه حلی جزئی برای آن مشکل است. در مورد چین، این کشور کنترل های سرمایه ای بسیار ضعیفی را حفظ کرده است که بیت کوین، در نتیجه ایجاد پیامدهای اجرای مقررات مالی رخنه ای در آن ایجاد کرده است.

البته میتوانیم سرمایه داران و مشتاقان را در اشکال و اندازههای مختلفی مشخص کنیم، اما صرفنظر از اینکه این بازیگران در کجای این اکوسیستم سقوط میکنند، بیت کوین به یک پدیده تبدیل شده است که تقریبا غیرممکن است برای آن موضع گیری نکنیم.

استدلالهای بیت کوین

تعداد زیادی سرمایه گذاران بیت کوین در محیط خارج وجود دارد، اما بسیاری از استدلالهای آنها یا ناشناخته اند و یا صرفاً بر اساس توهمات بنا شدهاند. تعداد کمی از آنها در واقع موانع مورد نیاز برای اجتناب و یا مقابله با آن را دارند تا بیت کوین بتواند رشد کند.

محیط تنظیم مطلوب. بیت کوین و ارز دیجیتال باید در یک محیط قانونی مطلوب یا حداقل مجاز باقی بماند که پذیرش و تعامل با بیت کوین را محدود یا خنثی نکند. صنعت دیجیتالی، امید به اعتدال و توازن مقررات را دارد که اجازه به ادامه رشد بازار ارز دیجیتال بر اساس بلاک چین و راه حل های فناوری بزرگتر که به بازار راه پیدا میکند را بدهد.

همکاری با بانکها. بانکها باید از معاملات با شرکتهایی مانند کوین بیس حمایت کنند. اگر بانکها انتقال وجوه صندوق را به این موسسات متوقف کنند، آنها به طور موثر ارتباط میان دنیای اموال رمزنگاری شده و اموال بی پشتوانه را مسدود خواهند کرد. ما پیشتر تعدادی از معاملات جهانی بانکی را دیدیم که هیچ گونه محدودیت یا رابطه ای با تجارتهای بر اساس ارز دیجیتالی نداشته اند.

موفقیت تکنولوژیکی طولانی مدت. تا به امروز شبکه بیت کوین هک نشده است. البته تعدادی موارد هک وجود دارد که باعث از بین رفتن بیت کوین کاربران شخصی و سازمانها شده است، اما مهم تر از آن هیچ نقص پرمخاطره ای در شبکه بیت کوین اعمال نشده است. یک آسیب پذیری در شبکه بیت کوین تحت عنوان “تهاجم ۵۱درصدی” وجود دارد، اما بسیار سخت است که با تبانی جمعی از بازیگران مخرب در شبکه یا دارایی های محاسباتی کوانتومی که هنوز ساخته نشده اند، اقدامی صورت گیرد.

پشتیبانی موسسه. بیت کوین در حال حاضر یک دارایی جذاب برای صحبت در مورد آن و تجارت است. هنگامی که مردم پول دریافت میکنند، در خصوص برنده شدنشان بسیار مشتاق هستند. اگر بیت کوین با بازیگزان سازمانی ناسازگار باشد، آنها تمایل دارند که ظرفیت آن را در بازارهایی که از خودشان مشتق شده است کاهش دهند، سهام واقعی بیت کوین خود را فروخته و به طور موثر قیمت دارایی را کاهش دهند.

پشتیبانی رسانه. با این حال که بیتکوین یک شرکت نیست، اما از تعداد بی شماری به منظور تبلیغات رسانه ای بهره می برد که باعث یادگیری بیشتر مردم و در بعضی موارد به افزودن بیت کوین به برنامه بازنشستگی آنها منجر خواهد شد. صرفنظر از آن، هر چه رسانهها بیشتر این مسئله را مطرح کنند، مردم بیشتر مجبور خواهند شد در مورد آن صحبت کنند و هر چه مردم بیشتر در مورد آن صحبت کنند، احتمال سرمایه گذاری آنها در این زمینه بیشتر خواهد شد. اگر رسانه ها باعث ترس در این فضا شوند که بر خسارات واقعی بنا شده باشد، این می تواند یک توده فروش را به ارمغان بیاورد.

رشد راه حل های بلاک چین با ارزش افزوده. یک اکوسیستم کامل از راه کارهایی نرمافزاری وجود دارد که از فناوری که شبکه بیت کوین در آن عمل می کند و بلاک چین نامیده میشود بهره میگیرد. همانطور که بیشتر و بیشتر شبکههای تولیدی و برنامههای کاربردی بر روی این فناوری ساخته شده است، دارایی های رمزنگاری منحصر به فردی که این پروژه ها راه اندازی کرده اند، پیشبرد گمانه زنی ها و در برخی موارد قابلیت همکاری سازمانی مبتنی بر نرم افزار بلاک چین را ارتقاء داده است.

توزین در مقیاس وسیع. یک جنبش اولیه برای سرمایه گذاری داراییهای واقعی وجود دارد. این میتواند شامل اموال فیزیکی مانند اتومبیل و املاک و مستغلات باشد، اما میتواند شامل داراییهای مالی مانند سهام و اوراق قرضه نیز باشد. همانطور که دارایی های بیشتر و بیشتری در نوع خاصی از رمزنگاری پولی به کار گرفته می شوند، شانس بیشتری وجود دارد که بیت کوین و دیگر رمزنگاری های ارز بتوانند برای انجام معاملات و از طرف دارایی های دنیای واقعی مورد استفاده قرار گیرند.

موارد استفاده تجاری بیشتر. ما تعدادی از شرکت ها را مشاهده کردیم که ارز دیجیتال را به عنوان یک روش پرداخت پذیرفتهاند که شامل Overstock.com، OkCupid، Tesla، Shopify و برخی دیگر است. ما در حال حاضر برخی از املاک و مستغلات با کیفیت بالا و وسایل نقلیه مانند لامبورگینی را که با بیت کوین خریداری شده اند مشاهده کردهایم.

رفع مشکل مقیاس پذیری و هزینه های معامله. بیست کوین یک مشکل پویشی است. این غیر معمول نیست که بیش از ۱۰۰،۰۰۰ معاملات غیرقابل تاًیید نشسته در صف بیت کوین دیده شود. علاوه بر این، هزینه انجام معاملات در ارز با افزایش قیمت بیت کوین افزایش چشمگیری داشته است. تلاشهایی برای برای حل این مسئله در حال انجام است، اما پیش از رسیدن به موفقیت، به زمان احتیاج میباشد.

نگه داشتن فورک های بیت کوین. تعدادی فورک بیت کوین وجود دارد. اخیرا بیت کوین کش (Bitcoin Cash) و بیت کوین گلد (Bitcoin Gold) به عنوان فورک های بیت کوین از طریق جداسازی بلاک چین ایجاد شده اند. اساساً، تغییر، نشان دهنده انشعاب در بلاک چین است. این شاخهها ارزهایی جدید را از روش هایی غیرمنتظره ایجاد کرده اند. این اشکال جدید بیت کوین ارزشی قابل اعتماد دارند. اگر هنگام فورک شما بیت کوین داشته باشید، به اندازه بیت کوین هایتان به شما از آن فورک خواهد رسید. این یک اثر واکنشی را به مدل ارز معرفی میکند. در حالی که هیجان انگیز به نظر میرسد، فورک بیت کوین میتواند عاملی برای کمک به بی ثباتی دارایی دیجیتال باشد.

کاهش موانع بازار با ریسک بالا. تعدادی از عوامل با خطر بالا وجود دارد که در بازارهای رمزنگاری به طور مستقیم با بیت کوین مرتبط است یا بر روند حرکت قیمت بیت کوین تاثیر میگذارند. این سه مورد عبارتند از:

- ارائه سکه های اولیه ضعیف (ICOs) که فریبکارانه هستند و به وضوح نمیتوانند بر روی ساختارهای تکنولوژی و نقشه های اجرایی خود به مقصد برسند.

- مدیریت سکه دائمی. شفافیت و مدیریت موثر سکههای پایدار مانند Tether، که برابر با ۱: ۱ دلار آمریکا است، که در حال حاضر به بیش از ۱ میلیارد دلار خریدار پیدا کرده است.

- بیت کانکت (Bitconnect). شاید یکی از با پشتکارترین طرحهای هرمی که تاکنون ایجاد شده است. Bitconnect ادعا میکند که یک سیستم مالی خود-تنظیم شده است که وعده بازپرداخت بی نظیر بالا را برای شرط بندی ارز دیجیتال واقعی را به شما ارائه میدهد، البته تا زمانی که شما رمزنگاری خود را در اختیار آنها قرار داده و آن را از حساب خارج نکرده باشید. علیرغم این مدل تجاری که به نظر میرسد خیلی خوب است که درست باشد، توجه زیادی به خود جلب کرده اس و یک اوراق قرضه بسیار ارزندهای است که از دسامبر ۲۰۱۷ به بیش از ۲ میلیارد دلار رسیده است.

نگاه سریع به قوانین متکالف (Metcalfe) و قانون رید (Reed)

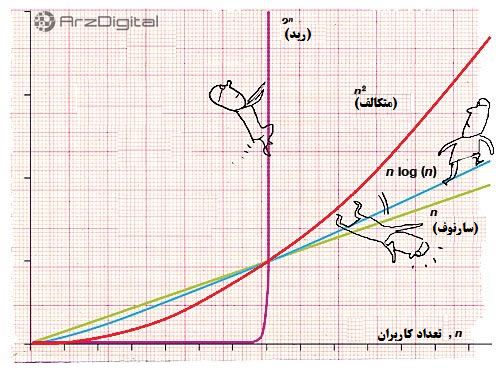

در مباحث تام باد (Tom Budd)، مشاور و رایزن بلاک چین، نظریه قانون متکالف در چندین مورد اتفاق افتاده است. این قانون بیان میکند که ارزش یک شبکه ارتباطات از راه دور با مربع تعداد کاربران متصل شده سیستم (n2) متناسب است. تام درمورد اینکه اگر به پذیرش بیت کوین و ارز دیجیتال (به عنوان یکی از ویژگی های عملکرد شبکه مخابراتی) نگاه کنید، متوجه منطق جا به جایی قیمت همراه با افزایش پذیرش خواهید شد.

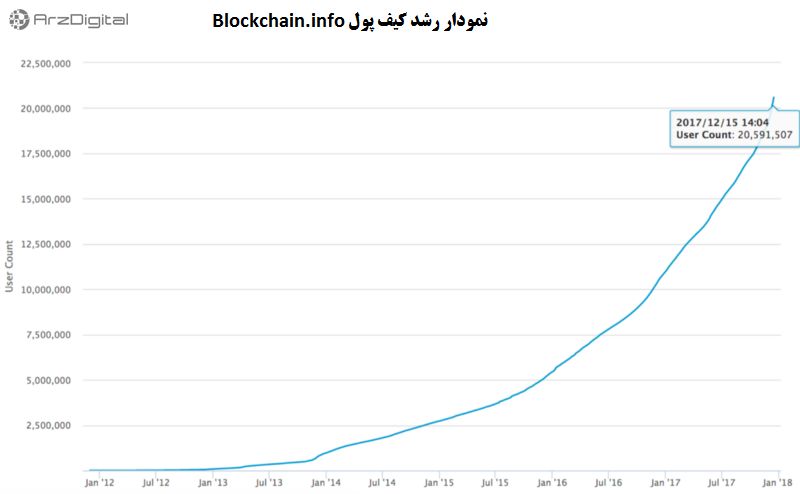

یکی از نویسندگان و دانشمند برجسته دیوید پ. رید(David P. Reed) که مقاله ای با عنوان “قانون بسته” (The Law of the Pack) منتشر کرده است، پیشنهاد داد که قانون متکالف در واقع ارزش شبکههای در قالب گروه (GFN ها) را کاهش می دهد. قانون رید نشان میدهد که استفاده از شبکههای بزرگ، به ویژه شبکه های اجتماعی، میتواند با اندازه شبکه به صورت قریب الوقوعی متناسب باشد. از این رو قانون رید نیز برای درک بهتر پذیرش و کاربرد شبکه های اجتماعی مانند فیس بوک (Facebook) و ردیت (Reddit) استفاده شده است. پذیرش و مشارکت در شبکه بیت کوین می تواند در طول زمان به طور عمده با یافته های هر دو مطالعات متکالف و رید اثبات شود.

ممکن است برخی از شباهتها با این منحنی در مقایسه با رشد کیف پولها در Blockchain.info برای کیف پول بسیار محبوب بیت کوین مشاهده شود.

در آستانه نزدیک شدن

در حالی که ممکن است ابتدا شوک برانگیز به نظر برسد که ما به قیمت بیت کوین ۱۸،۵۰۰ دلار رسیده ایم، داشتن درک دقیق تر بر روی نکات مورد بحث در این بخش بهتر است به شما در درک بهتر راه، نه تنها یک میلیون دلار بیت کوین، بلکه هر افزایش قیمتی در اینجا کمک میکند. فضای رمزنگاری ثابت کرده است که به سرعت حرکت میکند و اگر قانون متکالف یا رید در مورد آینده این انقلاب مالی درست باشد، پس ما به وضوح در نقطه انفصال داستان بیت کوین و ارز دیجیتال بزرگ هستیم. من نمیگویم که بیت کوین به سمت ۱ میلیون دلار، ۱۰۰۰۰۰ دلار یا هر قیمت نجومی دیگری در حرکت است، فقط می گویم که این مسئله پیچیده است و دیدن آنچه که در آینده اتفاق می افتد هیجان برانگیز خواهد بود.

لطفا در صورت مشاهده دیدگاههای حاوی توهین و فحاشی یا خلاف عرف جامعه با گزارش سریع آنها، به ما در حفظ سلامت بستر ارتباطی کاربران کمک کنید.