تراکنشهای سریع و ارزان با بیت کوین/ چگونه بدون تغییر دادن چیزی بیت کوین را مقیاسپذیر کنیم؟

بیت کوین، اولین بار با عنوان «بیت کوین؛ یک سیستم پول نقد الکترونیک همتا به همتا» توسط ساتوشی ناکاموتو معرفی شد. به کلمه «پول نقد» (Cash) دقت کنید. آیا بیت کوین پس از ۱۰ سال اکنون پول نقد است؟ هم بله هم نه؛ چون جواب سوال کاملا نسبی است و بستگی دارد که چگونه به آن نگاه کنید. با این حال از دید اغلب افراد، این ارز در حال حاضر پول روزمره نیست. مقالهای جذاب از نیک کارتر (Nic Carter) به این موضوع میپردازد که چگونه بدون اینکه ماهیت و هویت بیت کوین را تغییر دهیم و تمرکززدایی را زیر سوال ببریم، بتوانیم شاهد انجام شدن میلیونها تراکنش ارزان و سریع در بیت کوین باشیم. در ادامه متن کامل این مقاله را میخوانید.

تقریبا از همان روزهای اول، «بحث مقیاسپذیری» (سرعت بالا و کارمزد پایین تراکنشها) در بیت کوین و بهطورکلی ارزهای دیجیتال در چارچوبی منطقی شکل گرفته است:

- ارزهای دیجیتال همتا به همتا برای تجارت آنلاین سودمند هستند.

- تجارت آنلاین به میلیونها تراکنش در روز نیاز دارد.

- برای اینکه این امر تحقق یابد، ارزهای دیجیتال باید مقیاسپذیر شوند.

این موضوع، سالها در میان رسانهها و فعالان حوزه تمرکززدایی، بحثی بسیاری چالش برانگیز بوده است. در این مطلب، ثابت خواهم کرد که این وسواس سبب شده تا از موضوع اصلی غافل شویم و به همین دلیل میخواهم یک چارچوب جایگزین را نشان دهم.

نظر من این است که «مقیاسپذیری سازمانی» روشی برای مقیاسپذیری ارائه میدهد که تا حدودی دستکم گرفته شده است. با این روش به احتمال زیاد میتوانیم بدون اینکه نگران بهخطر انداختن امنیت بیت کوین باشیم، از آن استفاده کنیم.

چیزی که دارم از آن صحبت میکنم، دیدگاه هال فینی درباره بیت کوین است.

هال فینی فقید (مرگ در ۲۸ آگوست ۲۰۱۴) را میتوانیم اولین کاربر و توسعه دهنده بیت کوین بعد از ساتوشی ناکاموتو بدانیم، البته اگر خودش ساتوشی ناکاموتو نبوده باشد. او جزو اولین افرادی فهرست بود که وایت پیپرساتوشی ناکاماتو را دریافت کرد. در زمینه رمزنگاری و امنیت هال فینی یک نابغه بود. او اولین کسی است که از نرمافزار بیت کوین استفاده میکرده، باگهای فایلها را گزارش کرده و برای بهبود شبکه نظرات خود را ارائه میداده است.

همچنین او اولین کسی بوده که از طریق یک تراکنش، بیت کوین دریافت کرده است. وقتی برای اولین بار ساتوشی قصد آزمایش تراکنش را داشته برای او ۱۰ بیت کوین فرستاده است. بسیاری او را همان ساتوشی ناکاموتو میدانند، ادعایی که توسط خودش تکذیب شد.

هال بر این باور بود که بانکهای بیت کوین در آینده نزدیک تأسیس میشوند و بر اساس بیت کوینهایی که من و شما سپردهگذاری میکنیم، اسکناس منتشر خواهند کرد. اگر دقت کنید میبینید که نسخه ابتدایی این سیستم را همین حالا هم داریم. بااینحال برای حفظ امنیتی که بیت کوین به ما میدهد، فعلاً یک راه داریم و آن این است که صرافیها و سایر مؤسسات سپردهگذاری به شکل مداوم تأیید کنند که ذخایرشان با بدهیهایشان (مبالغی که بانکها باید به مشتریان بپردازند) همخوانی دارد.

نظر ساتوشی در خصوص مقیاسپذیری

ساتوشی ناکاموتو در ۳۱ اکتبر سال ۲۰۱۸، وایتپیپر یا همان گزارش عملکرد بیت کوین را برای گروهی از فعلان رمزنگاری ارسال کرد. یکی از اولین دیدگاههایی که پنج ساعت پس از انتشار وایت پیپر ارائه شد، مشاهدهای دقیق از جیمز اِی. دونالد (James A. Donald) بود. دونالد پرسید:

اگر صدها میلیون نفر در حال انجام تراکنش باشند، به پهنای باند بسیار زیادی نیاز است. مگر نه اینکه هر یک از آنها باید از همه یا بخش قابلتوجهی از تراکنشها مطلع باشند؟

آنچه که جیمز متوجه آن شد، همان ویژگی اصلی بیت کوین است. بیت کوین فقط زمانی کار میکند که هر کسی بتواند نسخهای از دفتر کل آن را داشته باشد و همگام با بقیه باقی بماند.

اگر این همگامشدن با حالت فعلی دفتر کل، هزینه زیادی در برداشته باشد، فقط تعداد کمی از افراد واجد شرایط میتوانند بهروز بمانند. این یعنی سیستم حالت سلسلهمراتبی به خودش میگیرد و این دقیقا خلاف ماهیت اصلی بیت کوین است که در آن سلسلهمراتب معنایی ندارد.

ساتوشی در پاسخ گفت که نیازی نیست هر کسی (فقط برای تراکنشها معمولی) تمام زنجیره را دانلود کند. او گفت که اثباتهای SPV این امکان را فراهم میکنند که یک نود کامل بدون دانلود کردن کل زنجیره، بتواند از تراکنشهای بیت کوین اطلاع داشته باشد. اما این پاسخ تا حدودی سادهانگارانه به نظر میرسد. میدانیم که امروزه اثباتهای SPV بهعنوان روش مقیاسپذیری منسوخ شدهاند. به دلایل مختلفی، این اثباتها کاربرانی را که باید کل زنجیره را اعتبارسنجی کنند با دردسر مواجه میکنند.

جیمز این نکته را کشف کرد. او بلافاصله متوجه شد که بیت کوین یک دفتر کل یکتاست که همه نودها در شبکه باید به شکل مداوم در فواصل ۱۰ دقیقهای آن را تأیید کنند. از آنجا که همه چیز باید در مقابل دیدِ همگان باشد، صدها میلیون نفری که همزمان با هم تراکنش انجام میدهند سبب میشوند سیستم به راحتی با مشکل مواجه شود.

اما حالا که میدانیم این فرض آرمانی (یعنی بیت کوین برای تجارت آنلاین جهانی همتا به همتا در سطح فردی) نقصهایی دارد، چه باید کرد؟ اینجاست که هال فینی وارد میشود.

دیدگاه هال فینی

در سال ۲۰۱۰، هال فینی که پیشگام صنعت این پول نقد دیجیتال به شمار میرود، آغازگر بحث درباره موضوعی شد که به رویکرد سازمانی درباره مقیاسپذیری بیت کوین مشهور است و با دلایل موجه ثابت کرد که این میتواند بهترین رویکرد ممکن باشد.

واقعاً هم دلیل خوبی برای تأسیس بانکهای بیت کوین وجود دارد. چه چیزی بهتر از این که این بانکها بتوانند ارز دیجیتال نقدی خودشان را منتشر کنند که قابل بازپرداخت با بیت کوین باشد.

بیت کوین خودش نمیتواند از اینکه هست مقیاسپذیرتر شود تا بتواند هر تراکنش مالی را در جهان در دسترس همه و در یک زنجیره از بلاکها قرار دهد؛ بنابراین نیاز است که سیستمهای پرداخت ثانویهای ایجاد شوند که سبکتر و نیز کارامدتر باشند و مقیاسپذیری بیت کوین را افزایش دهند. علاوهبراین مشکل دیگری هم وجود دارد و آنهم زمان موردنیاز جهت نهایی سازی تراکنشهای بیت کوین است که برای حجم معاملاتی زیاد یا متوسط کاملاً غیرعملی بهنظر میرسد.

بانکهای بیت کوین این مشکلات را حل خواهند کرد. آنها میتوانند همان کارهایی را انجام دهند که بانکها قبل از ملیسازی واحد پول انجام میدادند. یعنی سیستم استاندارد طلا. حالا سیستم استاندارد بیت کوین!

بانکهای مختلف میتوانند سیاستهای کاری متفاوتی داشته باشند. بعضی از این سیاستها میتوانند سختگیرانه و بعضی دیگر محافظهکارانهتر باشند. بعضی بانکها ممکن است ذخایر جزئی از بیت کوین داشته باشند و برخی دیگر ممکن است ۱۰۰% با بیت کوین کار کنند. نرخ بهره آنها هم احتمالاً متفاوت خواهد بود.

هال فینی استعداد خوبی در آیندهنگری داشت و متوجه شد که بیت کوین در قالب فعلیاش، هرگز نمیتواند تا سطح مطلوبی مقیاسپذیر شود (متأسفانه، بسیاری از ترویجکنندگان بیت کوین نمیتوانند این را درک کنند. کجفهمی همین دسته از افراد به درگیریهای شدیدی درباره اندازه بلاک در سالهای ۲۰۱۵ تا ۲۰۱۷ منجر شد).

در دیدگاه هال، بیت کوین میتواند پولی قدرتمند برای انتقال مبالغ زیاد بین مؤسسات مالی باشد نه یک توکن پرداختی بهعنوان معادل آنلاین برای پرداختهای بسیار کوچک.

او دریافت که انتقال نسبتاً آهسته بیت کوین (در مقایسه با پول نقد یا کارتهای اعتباری) همراه با ناکارامدی خودِ زنجیره، نشان میدهد که سوق دادن بیت کوین به سوی پرداختهای کاملاً فیزیکی، آب در هاون کوبیدن است.

آنچه هال در رویایش میدید، سیستمی بود که در آن بانکها در ضریب سرمایهشان قابل حسابرسی باشند، شفاف عمل کنند و در برابر درخواستهای مشتریان پاسخگو باشند. حتی میتوانستیم بازاری آزاد برای نسبت سرمایه / ذخیره داشته باشیم که در آن سپردهگذاران بتوانند بانکها را با توجه به میزان ذخایری که دارند انتخاب کنند. بهاینترتیب میزان ریسکی که هر بانک با آن مواجه است مشخص میشد و سپردهگذار میتوانست تصمیم درستی بگیرد.

در چنین بازاری بانکهای با ذخیره محدود احتمالا با شکست مواجه میشدند، اما این میتوانست نشانهای از یک بازار سالم باشد؛ زیرا مؤسسات مالی ضعیفتر جایشان را به مؤسسات قویتر میدادند.

این را با سیستمی مقایسه کنید که در سالهای ۲۰۰۹ / ۲۰۰۸ روی کار آمد: مؤسسات مالی که از اهرم بهره میگیرند مثل قارچ سبز میشدند. آنها میدانستند اگر چیزی درست پیش نرود کارشان تمام است. اما ازآنجاکه حکومت به روشنی اعلام کرد که اجازه نمیدهد بانکها با شکست مواجه شوند، بازار از «مکانیسم بازخورد» که بسیار ارزشمند بود، خالی شد و میزان ریسک بهجای شفافسازی شکل مبهمی به خود گرفت. بانکها ریسکی را که با آن مواجه بودند از مشتریان پنهان کردند(دادن سود و حفاظت تضمینی از پول با وجود بحران). با چنین سیستمی دیگر نمیتوان میزان ذخایر و ریسک هر بانک را تشخیص داد.

الاین او (Elaine Ou) میگوید:

مؤسسات مالی با پنهانکردن ریسک پشت لایههایی از پیچیدگی، به مردم امنیت دادند. اما رمزنگاری میزان ریسک را در جلوی چشم همه قرار میدهد تا خودشان تصمیم بگیرند.

ریسک در صنعت مالی هرگز از بین نمیرود، بنابراین پنهانکردن آن سودی ندارد. اتفاقا این پنهانکاری اغلب پیامدهای جدی دارد که اگر آشکار شود تصویر بسیار بدتری از آنچه که هست به تصویر میکشد.

همانطور که در آن زمان ریسک آرامآرام و بیخبر افزایش یافت و مؤسسات مالی یکی پس از دیگری در سال ۲۰۰۹ شکست خوردند، ریسکهای سیستمی هم که مدتهای طولانی سرکوب شده بودند دوباره خودشان را بهتدریج نشان خواهند داد.

آیا بیت کوین میتواند این مشکل را حل کند؟ شاید نه. اما با همین ساختاری که دارد میتواند ایجاد یک سیستم مالی جایگزین را که میزان ریسک در آن شفافتر و بازتر است، آسانتر کند (تراکنشهای بیت کوین شفاف هستند و احتمالا بتوان بحران را با بررسی تراکنشها تشخیص داد).

این دیدگاه فینی درباره بیت کوین است: ما باید بیت کوین را بهعنوان کالای مجازی با ذخایر قابلاثبات در مؤسسات مالی وارد کنیم. بیت کوین یک کالای مجازی قابلاثبات است که هر بانک میتواند به تأیید زیستپذیری آن تکیه کند.

امنیت مقیاسپذیری

بیایید بهشکل خلاصه دوباره معنای مقیاسپذیری را بررسی کنیم.

تا اینجا روشن شد که صرفا افزایش سایز بلاک، کاری انجام نمیدهد. دلیلش این است که بیت کوین طراحی شده است تا قابلحسابرسی باشد و برای حسابرسی بلاک چین، به دفتر کل کامل و مشروح نیاز است.

اساسا، بیت کوین به این شیوه کار میکند که هر کسی در آن از تمام تراکنشها مطلع باشد. آیا میتوان بیت کوین را بدون بهخطر انداختن تمرکززدایی و امنیت، مقیاسپذیر کرد؟ بیایید به عملکرد بزرگترین نوآوریها در زمینه مقیاسپذیری از این منظر نگاه کنیم:

۱. انباشت و برداشت (مثل شبکه لایتینینگ). در لایتنینگ و سایر مدلهای شبیه به آن، کاربران میتوانند عمل تسویه را به تأخیر بیندازند. امنیت زنجیره همچنان در دسترس است، اما برای هر نوع تراکنشی به کار گرفته نمیشود. در واقع پذیرندگان در لایتنینگ میتوانند صبر کنند تا بیت کوینهای زیادی انباشت شود که ارزش کارمزد و وقت را داشته باشد و بعد درخواست برداشت کنند. این مدلها مبادلات را با کاهش موقت امنیت انجام میدهند. پرداخت نهایی دیگر به شکل آنی انجام نمیشود و برای دریافت مبلغ پرداختی، حتماً باید آنلاین باشید.

۲. مدل پایگاه داده (مقیاسپذیری در سطح گسترده). همانطور که گفتیم صرفاً افزایش اندازه دفتر کل، امنیت بلاک چین را به خطر میاندازد. ممکن است راهی برای انجام این کار از طریق به حداقل رساندن اعتماد با اثباتهای SPV وجود داشته باشد، اما ما هنوز آن را نیافتهایم.

۳. گسترش امنیت به زنجیرههای دیگر.

این رویکرد سه روش کلی دارد:

- زنجیره جانبی

- ارثبری امنیت

- استخراج ترکیبی (روشی که دوج کوین از آن استفاده میکند)

این مدل، از امنیت بیت کوین در بلاک چینهای دیگر استفاده میکند یا اینکه فضای بلاک خود بیت کوین را افزایش میدهد. سکههایی مانند نیم کوین (Namecoin) و دوجکوین که از استخراج ترکیبی استفاده میکنند، رویکردهایی مانند اثباتِ اثبات (proof-of-proof) که شرکت وریبلاک از آن بهره میبرد و زنجیرههای جانبی مانند روتاستوک (Rootstock)، همگی رویکرد تقریبا مشابهی برای حل مشکل مقیاسپذیری دارند. اینها روشهای متقاعدکنندهای برای مقیاسپذیری به شمار میروند، زیرا ضمانتهای پرداخت در شبکه بیت کوین را به فضای بلاک نامحدودی گسترش میدهند. هر چند هنوز به بررسی بیشتری نیاز دارند.

بااینحال، مسئله کاهش امنیت همچنان وجود دارد و از سوی دیگر با این ریسک مواجه هستیم که ماینرها بستارهای زنجیره جانبی را سانسور کنند یا اینکه در زنجیره جانبی مداخله کنند. پیادهسازیهایی که تا کنون از این مدل دیدهایم (بهعنوانمثال لیکویید (Liquid))، به جای اثبات کار از روش اجماع کنسرسیوم استفاده کردهاند.

۴. مؤسساتی که نیاز به اعتماد را به حداقل میرسانند. در این رویکرد از ویژگیهای امنیتی بیت کوین (مانند قابل حسابرسی بودن و کمیابی) در بنیان مؤسسات سپردهگذاری استفاده میکنند. بهطور خلاصه، در این رویکرد مشتریان بیت کوین دیگر افراد نیستند، بلکه مؤسساتی نظیر صرافیها، بانکها و متولیان هستند که نقش کاربران نهایی را بازی میکنند. سپس این مؤسسات به کاربران خودشان به شکل غیرمستقیم از ویژگیهای امنیتی بیت کوین منفعت میرسانند. مبادلات همچنان به قوت خود باقی هستند و بعضی از ویژگیهای بیت کوین هم قرار نیست در این مؤسسات اِعمال شوند. بااینحال اگر پروتکلهایی مانند اثبات توانایی پرداخت در این مؤسسات پیادهسازی شوند، ضمانتهای بیت کوین را حتی با وجود این واسطهها خواهیم داشت.

بانکهای بیت کوین باید به چه شکلی باشند؟

آیا دیدگاه هال درباره دنیای پر از بانکهای بیت کوین پذیرفتنی است؟ شاید بتوان گفت این همان دنیایی است که امروز داریم، چرا که بسیاری از کاربران درست مانند پول، بیت کوین را بهشکل غیرمستقیم و از طریق متولیان و واسطهها به دست خواهند آورد. با اینکه قرار است بیشتر صرافیها ذخایر کافی داشته باشند (و ادعا میکنند که دارند)، اما در عمل اینطور نیست.

برای مثال، مشخص شده است که صرافی کوادریگا سی ایکس (QuadrigaCX) در زمان فعالیتش بیشتر مواقع به اندازه معاملاتش، ذخایر ارزی نداشته است. این را هم بگویم که نیازی نمیبینم روی تاریخچه کثیف سوءاستفادهها و تخلفات در صرافیهای ارز دیجیتال سرپوش بگذارم.

پس بانکهای بیت کوین خوب خواهند بود به شرطی که میزان ذخایر واقعی و ذخایر گزارش شده یکی باشد و تقلبی صورت نگیرد.

شاید پروتکل اثبات توانایی پرداخت (Proof of Solvency) بهنظر ساده برسد، اما همین پروتکل میتوانست وضعیت کوادریگا را خیلی زودتر از اینکه به شکست اعتراف کند آشکار سازد. اما چیزی که در عمل اتفاق افتاد چه بود؟ کوادریگا از اقدام به اثبات ذخایرش خودداری کرد. بااینحال درست قبل از آنکه پساندازهای کاربران را بر باد دهد و بیچارهشان کند به آن مشکوک شدند. حالا دنیایی را تصور کنید که در آن تأیید توانایی پرداخت برای همه صرافیهای جهان الزامی شود. بهراحتی میتوانید بفهمید هر صرافی چقدر ذخیره دارد و سپس تصمیم با شماست که با آن کار کنید یا نه.

بانک بیت کوین در حالت ایده آل میتواند از طرحهایی مانند اثبات توانایی پرداخت استفاده کند تا بتواند امنیت بیت کوین را به سپردهگذاران ارائه دهد. البته، این طرح نیز بدون ایراد نیست و میتوان در آن تقلب کرد اما در هر صورت روشنگرانهتر از طرحهای دیگر است. بهعنوانمثال اگر شما یک شرکت سهامی عام داشته باشید، میتوانید به حسابرسها دروغ بگویید اما به راحتی دستتان رو خواهد شد و این قانونشکنی است. اگر بانک بیت کوین ملزم به حسابرسی شود، مجبور میشود که این کار را انجام دهد. وقتی این موضوع همگانی شود، صنعت سپردهگذاری بیت کوین به دو دسته بانکهای معتبر و قابلاعتماد و بانکهای غیرمعتبر تقسیم میشوند که بانکهای معتبر به شکل مداوم ذخایرشان را ثابت میکنند و بانکهایی که صادقانه عمل نکنند به دلیل تمایل نداشتن برای ارائه حسابرسیها مورد سوءظن قرار میگیرند.

بانک بیت کوین در حالت ایده آل میتواند از طرحهایی مانند اثبات توانایی پرداخت استفاده کند تا بتواند امنیت بیت کوین را به سپردهگذاران ارائه دهد. البته، این طرح نیز بدون ایراد نیست و میتوان در آن تقلب کرد اما در هر صورت روشنگرانهتر از طرحهای دیگر است. بهعنوانمثال اگر شما یک شرکت سهامی عام داشته باشید، میتوانید به حسابرسها دروغ بگویید اما به راحتی دستتان رو خواهد شد و این قانونشکنی است. اگر بانک بیت کوین ملزم به حسابرسی شود، مجبور میشود که این کار را انجام دهد. وقتی این موضوع همگانی شود، صنعت سپردهگذاری بیت کوین به دو دسته بانکهای معتبر و قابلاعتماد و بانکهای غیرمعتبر تقسیم میشوند که بانکهای معتبر به شکل مداوم ذخایرشان را ثابت میکنند و بانکهایی که صادقانه عمل نکنند به دلیل تمایل نداشتن برای ارائه حسابرسیها مورد سوءظن قرار میگیرند.

یک چیز در اینجا باید روشن شود: انکار نمیکنم که سندهای تأیید بدهی که در بین بانکها در گردش است، با ویژگیهای بیت کوین همخوانی ندارند. پیشنهاد من این است که به روشی، این سندهای تأیید بدهی را با ارائه میزان مشخصی از امنیت و اطمینان به سپردهگذاران با بیت کوین مطابقت دهیم.

درحالیکه لایتنینگ و سایر رویکردهای لایهای درون یا برون زنجیرهای، امنیت بیت کوین را به جاهای دیگر مرتبط میکنند، صرافیها هم میتوانند با استفاده از اثبات توانایی پرداخت این امنیت را تأمین کنند. زنجیرههای جانبی و لایتنینگ با این مدل سازمانی مطرحشده دوبهدو ناسازگار نیستند: از نظر من آنها میتوانند بهعنوان رویکردهایی موازی و مکمل برای مقیاسپذیری بیت کوین عمل کنند. نکته مهم این است که اگر یک صرافی نخواهد از اثبات ذخایر استفاده کند، سند تأیید بدهی هم برای آن معنا نخواهد داشت.

نکته مهم دیگر این است که لایتنینگ و سایر رویکردهای لایهای ممکن است بتوانند به رویکردهای اصلی برای مقیاسپذیری بیت کوین تبدیل شوند، اما آنها این کار را تحت سطوح مختلفی از امنیت انجام میدهند. مفروضاتی که در شبکه بیت کوین وجود دارد در شبکه لایتنینگ کاملا متفاوت است. البته چیز ذاتا بدی در این امر وجود ندارد (و علاقهمندان و توسعهدهندگان لایتنینگ هم آن را تصدیق خواهند کرد) اما آنها نمیتوانند دقیقا همان امنیتی را که بیت کوین اصلی به شما میدهد، ارائه کنند. بنابراین روشی که بیت کوین استفاده میکند از هر نظر به خوبی طراحی شده است و باید بههمانشکل به مؤسسات هم تعمیم یابد.

ایجاد اعتبار روی بیت کوین

بسیاری از افرادی که از بیت کوین استفاده میکنند، از عبارت «ذخایر کسری» (استفاده از ذخایر ارزی در حوزههای دیگر برای سودآوری، کاری که این روزها بانکها انجام میدهند) وحشت دارند؛ حتی اگر این عبارت از دهان خود هال فینی که اولین مرید ساتوشی بوده است بیرون آمده باشد. بااینحال، من بر این باورم که اگر بانکها درباره ذخایر واقعیشان شفاف صحبت کنند و پاسخگوی بازار آزاد باشند، ریسک ناشی از ذخایر جزئی میتواند مدیریت شود.

مشکلی که در صرافیها وجود دارد استفاده از ذخایر جزئی نیست، مشکل اینجاست که آنها درباره ریسکهایشان با مشتریان صادق نیستند. من به شخصه از یک بازار آزاد برای سپردههای کاربران حمایت میکنم که در آن صرافیهایی با نرخ سرمایه یا میزان ذخایر متفاوت وجود داشته باشند اما درباره ریسکشان صادق باشند.

اگر کاربران از میزان ریسک یک صرافی مطلع باشند، میتوانند ریسک ناشی از عدم توانایی پرداخت یا ورشکستگی را ارزیابی کنند. همانطور که میدانیم ضرورتی ندارد که بانک برای انجام عملیاتش حتما ذخایر کامل را در اختیار داشته باشد، چرا که کاربران معمولا در یک زمان همه با هم از بانک برداشت نمیکنند. برای مثال در آمریکا، مؤسسات سپردهگذاری بزرگ باید ذخیرهای برابر با حداقل ۱۰% از مبالغ بدهیها را موجود داشته باشند. نمیدانم دقیقا چه عددی را برای بیت کوین باید به کار ببرم، اما معتقدم خود بازار میتواند این عدد را پیدا کند.

اثبات توانایی پرداخت واقعا چه چیزی را ثابت میکند؟

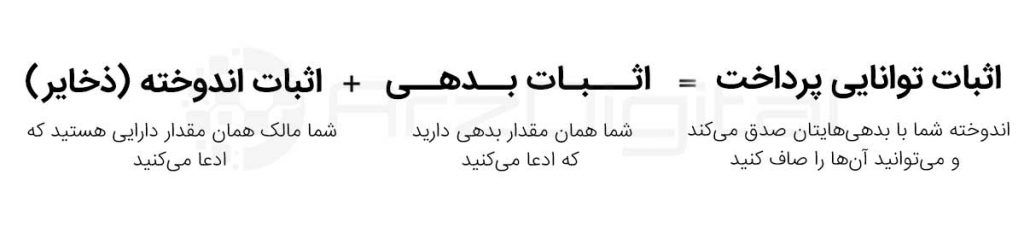

تا اینجا اثبات توانایی پرداخت و اثبات ذخایر را یکسان در نظر گرفتهایم، اما این به معنای واقعی آنها لطمه میزند. اثبات توانایی پرداخت به معنای همخوانی میزان بدهیها و میزان ذخایر موجود است. به شکل زیر توجه کنید:

در اثبات ذخایر شما باید ثابت کنید چیزی را که میگویید مالک آن هستید، واقعا در اختیار دارید. اما این به معنای توانایی پرداخت نیست، زیرا مؤلفهای به نام بدهیها هم وجود دارد که باید اثبات شود (یعنی باید ثابت کنید واقعا همان مقدار که ادعا میکنید بدهکار هستید). مجموع این دو برابر با اثبات توانایی پرداخت خواهد بود.

اولین شیوه برای اثبات توانایی پرداخت توسط گرگ ماکسول (Greg Maxwell) و پیتر تاد (Peter Todd) بهشکل رسمی ارائه شد که آن را رویکرد مرکل (Merkle) مینامیم. رویکرد مرکل به کاربران یک صرافی اجازه میدهد که مشخص کنند موجودی حسابشان در فهرست موجودی که این صرافی منتشر کرده است وجود دارد یا خیر. این فرایند شامل دو بخش است: اثبات مقدار بدهی و نشاندادن میزان ذخایر.

گرگ ماکسول آن را اینگونه شرح میدهد:

ابتدا یک پیام امضاشده ارسال میکنید که نشان میدهد چقدر بودجه (سکههای واقعی در زنجیره) دارید. این خیلی آسان است.

سپس باید اثبات کنید که در واقع چقدر باید داشته باشید. این بخش کمی سختتر است. کافی است موجودی هر یک از کاربران را منتشر کنید، اما معمولا این کار به دلایل تجاری و مسائل امنیتی نامطلوب است.

اثبات ذخایر واقعاً آسان است. صرافی یک تراکنش را با تمام خروجیهای خرج نشده (UTXO) امضا و ارسال میکند. حالا هر کسی میتواند ببیند که این صرافی x بیت کوین دارد. البته صرافی میتواند بیت کوینها را برای این کار قرض بگیرد. اما همین نشان میدهد که چرا مهم است اثبات توانایی پرداخت به شکل مداوم انجام شود (زیرا در غیر این صورت یک صرافی میتوانست فقط برای انجام اثبات ذخایرش، هر سه ماه یکبار یک هفته زودتر از اینکه تأییدیه را منتشر کند، برای مثال ۱۰,۰۰۰ بیت کوین قرض بگیرد و روز بعد که خرش از پل گذشت آن را پس بدهد!)

بخش مشکلتر این فرایند، اثبات بدهی شما به سپردهگذاران است. اینجا جایی است که درخت مرکل وارد میشود. این به کاربران امکان میدهد که مشخص کنند حسابهای آنها و موجودیشان در تابع درهمسازی نهایی وجود دارند بدون اینکه جزئیات موجودی هرکسی و اطلاعات حساب آن برای دیگران فاش شود. اگر تعداد کافی از کاربران بتوانند موجودیشان را تأیید کنند، اطمینان حاصل میشود که صرافی دروغ نمیگوید.

گفتیم که تعداد کافی از کاربران باید تأیید کنند که موجودی حسابشان در تأییدیه صرافی لحاظ شده است. اما یک صرافی متخلف میتواند بهراحتی این تأییدها را دستکاری کند. بهعنوانمثال، از حسابهای غیرفعالی که انتظار بررسی کردن آنها نمیرود استفاده کند. البته این کار ریسک زیادی دارد، زیرا اگر حتی یکی از صاحبان حسابهای غیرفعال سروکلهاش پیدا شود و حسابش را بررسی کند، صرافی لو میرود!

با توجه به گفتههای زَک ویلکاکس:

رویکرد مرکل ابزارهایی را در اختیارتان قرار میدهد که به کمک آنها بتوانید بررسی کنید که آیا این صرافی برای توانایی پرداخت / تعهداتش قابلاعتماد هست یا خیر و به شما اجازه میدهد آگاهانه درباره اینکه آیا به روابط تجاری با آن ادامه دهید یا نه تصمیم بگیرید.

استیون روز (Steven Roose) از بلاک استریم (Blockstream) بخش اثبات ذخایر از این فرایند را با یک طرح پیشنهادی بهبود بیت کوین (BIP) و پیادهسازی گیت هاب بهشکل رسمی ارائه کرده است. البته این فقط برای اثبات ذخایر است و باید با اثبات بدهی (آنطور که در بالا توضیح دادیم) یا با یک حسابرسی معتبر همراه شود.

مشکل رویکرد مرکل این است که مقدار بدهی صرافی را آشکار میکند که مسلما بسیاری از صرافیها دوست ندارند این کار را انجام دهند. از این رو، در ۲۰۱۵ داگر (Dagher)، بونز (Bunz)، بونیو (Bonneau)، کلارک و بون (Clark and Boneh) بیانیهای را با عنوان «مقررات تعیینشده: حفظ محرمانگیِ اثباتهای توانایی پرداخت برای صرافیهای بیت کوین» منتشر کردند. داگر و همکارانش برای رسیدگی به مشکل موجود در رویکرد مرکل، در این بیانیه مطرح کردند:

به موجب این مقررات، صرافیها باید بهشکل عمومی اثبات کنند که به اندازه کافی بیت کوین در اختیار دارند و میتوانند موجودی حساب همه مشتریانشان را پوشش دهند اما ۱) همه حسابهای مشتریان باید کاملا محرمانه باقی بماند، ۲) هیچ حسابی موجودی منفی نداشته باشد، ۳) صرافی، بدهی کل یا دارایی کل را فاش نمیکند و ۴) صرافی آدرسهای بیت کوین را هم فاش نمیکند.

این مقررات شامل سه پروتکل است:

• اثبات داراییها/ ذخایر: صرافی از اثبات دانش صفر (ZKP) بهمنظور اثبات اینکه مالک تعداد مشخصی بیت کوین است استفاده میکند، یعنی عدد آن را فاش نمیکند.

• اثبات بدهی: صرافی نسبت به مجموع کل موجودیهای کاربران متعهد است و به سپردهگذاران امکان میدهد بهشکل محرمانه این امر را تأیید کنند.

• اثبات توانایی پرداخت: صرافی با دانش صفر ثابت میکند که مجموع اثبات داراییها و بدهیها صفر است.

این کار موجب بهبودی رویکرد مرکل + پیام امضاشده میشود، چرا که موجودی صرافی را آشکار نمیکند. به جای آن خروجیاش فقط صفر یا یک است. یک به معنای آن است که صرافی توانایی پرداخت به مشتریان را دارد و صفر به معنای آن است که صرافی این توانایی را ندارد.

بهطورخلاصه، بین رویکرد مرکل و رویکردهای اثبات با دانش صفر مختلفی که پیشنهاد شده است ابزارهای زیادی وجود دارند که بانکهای بیت کوین با استفاده از آنها میتوانند توانایی پرداختشان را ثابت کنند. با چنین ابزارهایی آنها دیگر دلیلی برای انجامندادن آن ندارند.

بانکهای بیت کوین کجا هستند؟

بسیارخوب، اگر بانکهای بیت کوین هال فینی میتوانند به مقیاسپذیری بیت کوین کمک کنند، پس کجا هستند؟ صرافیهای بزرگ و متولیان در واقع با طرفهای سومی که همین حالا هم آنها را داریم فرق چندانی ندارند. آنها اغلب بهعنوان دربانان ورود به دنیای بیت کوین هستند و بیشتر از آنکه خوب باشند، به مفهوم دسترسی باز و خروج آزاد لطمه وارد میکنند.

سند تأیید بدهی صرافیهای «کوین بیس»، «بیت فینکس» و «زاپو» نمیتواند به کاربران همان امنیتی را بدهد که بیت کوین اصلی میدهد. با اینحال آنها هنوز هم ارائهکننده روشی برای مقیاسپذیری هستند که دستکم گرفته شده است. افرادی هستند که مقیاسپذیری سازمانی را برای بیت کوین باور دارند. ونسز کاسارس (Wences Casares) مدیرعامل زاپو میگوید:

ما تراکنشهای زیادی داریم که از طریق زاپو انجام میشوند. ازآنجاکه تراکنشهای «زاپو به زاپو» نیاز ندارند که از طریق بلاک چین انجام شوند، بنابراین نیازی به بلاک چین نمیبینیم. آنها میتوانند بهشکل آنی و رایگان انجام شوند. بنابراین امروز میبینیم که به ازای هر تراکنش که از طریق بلاک چین انجام میشود، حدود ۲۰ تراکنش زاپو به زاپو وجود دارد.

به راحتی میتوان دید که چگونه یک بانک بیت کوین میتواند اسکناسهای واقعی را بر اساس سپردهها منتشر کند که درست مانند اتصالهایی در یک زنجیره جانبی عمل کنند. برای معتبر بودن آن به توانایی تسویه نیاز است (یعنی بتوانید هر وقت خواستید اسکناس بیت کوین را به بیت کوین تبدیل کنید). این همان مشکلی است که تتر با آن مواجه بود. تا مدتها هیچکس باور نمیکرد که آنها بتوانند واقعاً USDT ها را تسویه کنند. بنابراین تأییدهای مداوم ذخایر ممکن است مفید واقع شود.

همانطور که گفتیم،حسابرسی اثبات ذخایر این امکان را برای یک مؤسسه سپردهگذاری فراهم میکند تا ثابت کند که مقدار معینی ذخیره دارد که سپس به کمک یک حسابرسی معتبر میتواند برای نشاندادن همخوانی بدهیها با ذخایرش از آن استفاده کند.

از سوی دیگر، اگرتعداد کافی از کاربران تأیید کنند که ذخایر صرافی با سپردههای شخصیشان مطابقت دارد، میتوان اطمینان داشت که این صرافی توانایی پرداخت را دارد. باید توجه شود که اثبات ذخایر بههیچوجه تنها راهحل ممکن نیست. دنی برادبری (Danny Bradbury) از کوین دسک میگوید که ذخایر بیت کوین و نیز ارز فیات هر دو باید اثبات شوند و این کار چیزی بیشتر از صرفاً اثبات ذخایر است.

پس از فروپاشی صرافی MTGOX : پول ما کجاست؟

به لحاظ تاریخی، بسیاری از صرافیها اثبات ذخایر را انجام دادهاند. به نظر میرسد عدم توانایی پرداخت صرافی ام تی گاکس در تسریع این امر نقش داشته است. جالب اینکه تاریخچه اثبات ذخایر نشان میدهد که در حقیقت اثبات اندوخته تحققنیافته است. زیرا تعداد زیادی از صرافیها هرگونه ردپایی از اثبات ذخایر پیشین خودشان را از بین بردند و سایرین هم قولی را که برای اثبات مداوم ذخایر داده بودند شکستند.

• ژوئن ۲۰۱۱: مارک کارپلس (Mark Karpeles) یک اثبات توانایی پرداخت سرسری را انجام میدهد. منظورم همان تراکنش مشهور ۴۲۴,۲۴۲ بیت کوینی است.

• فوریه ۲۰۱۴: کوین کیت (Coinkite) یک حسابرسی از اثبات ذخایر منتشر میکند. بعدها آن را حذف کرد.

• فوریه ۲۰۱۴: بهدنبال عدم توانایی پرداخت گاکس، مدیران اجرایی کوین بیس، کراکن، بیت استامپ، بی تی سی چاینا (BTC China)، بلاک چین دات اینفو (info) و سیرکل (Circle) یک بیانیه الحاقی را منتشر میکنند که در آن وعده حسابرسی و شفافیت بیشتر را میدهند. اما فقط کراکن و بیت استامپ ذخایرشان را اثبات میکنند و تازه هیچیک از آنها بهشکل مداوم این کار را انجام نمیدهند.

• فوریه ۲۰۱۴: صرافی کوین بیس، آندریاس آنتونوپولوس را احضار میکند تا شیوههای ذخیرهسازیشان را مورد بازبینی قرار دهند. هر چند یک بررسی رسمی انجام ندادند. او متعاقبا پست وبلاگ مربوطه را پاک کرد.

• مارس ۲۰۱۴: بیت استامپ در روند اجرای بزرگترین تراکنش تاریخی (در همان زمان)، یک تأییدیه بهعنوان توانایی پرداختشان منتشر میکند.

• مارس ۲۰۱۴: کراکن ذخایرش را با استفاده از رویکرد مرکل ثابت میکند، با این ادعا که آنها با انجام حسابرسی منظم و مداوم موافقاند. واضح است که اصلا اینطور نیست.

• آوریل ۲۰۱۴: صرافی بریتانیایی کوین فلور (Coinfloor) اولین گزارش اثبات توانایی پرداختشان را منتشر میکند. برخلاف هر صرافی بیت کوین دیگری، آنها بهدنبال این گزارش گزارش دیگری را تا ماه بعد منتشر میکنند. چند بار این کار را انجام دادند. ماه گذشته، آنها شصتمین گزارش خودشان را منتشر کردند که از مجموع گزارشهای همه صرافیهای دیگر بیشتر است.

• آگوست ۲۰۱۴: استفان توماس اعلام میکند که حسابرسی اثبات ذخایرش را برای اوکی کوین (OKCoin) تکمیل کرده است. بااینحال، در یک پست رددیت که حالا پاک شده است، مدیر ارشد فنی اوکی کوین متعاقبا ادعا میکند که اوکی کوین توماس را به اشتباه انداخته است و حسابرسی را تا اندازهای جعلی درست کرده است. یک مقاله منتشرشده در سی سی ان (CCN) با عنوان «اوکی کوین حسابرسی اثبات ذخایرش را انجام میدهد» نیز بعدها پاک شد.

میتوانم ثابت کنم که اوکی کوین تعدادی از حسابهایش را حذف کرد (با استفاده از رباتهای اوکی کوین) تا حسابرسی اثبات ذخایرش را در آگوست ۲۰۱۴ رد کند. در اصل، این رباتها با ذخایر جزئی (یا ساختگی) معامله میکنند. استفان توماس در طی این حسابرسی فریب خورده بود. این محدودیتی نامطلوب است که متأسفانه در روش اثبات ذخایر وجود دارد.

• آگوست ۲۰۱۴: صرافی هبوبی (Huobi) یک حسابرسی اثبات ذخایر را که توسط استفان توماس انجام شده بود منتشر میکند.

• ژوئن ۲۰۱۵: بیت فینکس یک پست مطبوعاتی منتشر میکند که حاکی از آن است که با استفاده از نرمافزار چند امضایی بیتگو (Bitgo) خودشان را از مدل آمنیبوس (چک عمومی یا آزاد بانکی) خلاص خواهند کرد و میخواهند سکههای کاربر را در حسابهای مجزا ذخیره کنند، بهطوریکه سپردهگذاران بتوانند داشتههای خودشان را به شکل آنی روی زنجیره تأیید کنند.

• آگوست ۲۰۱۶: بیت فینکس با ۱۱۹ هزار بیت کوین هک شد و آنها این روش چند امضایی مجزا را رها کردند. بیت فینکس متعاقباً آدرسهای کیف پولهای سرد بیت کوین، ایاس و اتر را برای بررسی دقیق به شکل عمومی منتشر میکند.

• نوامبر ۲۰۱۸: تتر یک «شبه اثبات» ذخایر را منتشر میکند؛ شریک بانکی آنها بانک دل تک و تراست لیمیتد (Deltec Bank and Trust Limited) هم موجودی نقدیشان را تأیید میکند. این با مقدار تترِ در گردش هم همخوانی دارد، اگرچه آدمهای بدبین هرگز راضی نمیشوند.

یک چیز مشترک در بین همه اینها وجود دارد:

در انتظار اثبات اندوخته توسط صرافیها

صرافیها و مؤسسات سپردهگذاری تمایل دارند فقط تأیید یا اثباتهای ذخایرشان را آنهم با اجبار منتشر کنند. موج ناگهانی این فعالیت در ۲۰۱۴ با عدم توانایی پرداخت گاکس شتاب گرفت. با وجود ادعاهایی که برای انجام اثبات ذخایر به شکل مستمر و همیشگی وعده داده شده بود، هیچ یک از آنها به جز کوین فلور این کار را انجام ندادند.

شاید همه چیز دارد تغییر میکند. مؤسسات سپردهگذاری جدید مانند فیدلیتی دیجیتال اسِتز (Fidelity Digital Assets)، اسکوئر کریپتو (Square Crypto)، بکت (Bakkt) و اریس ایکس (ErisX) دارند وارد بازار میشوند، بعضی از آنها تمایلشان را برای پاسخگویی به کاربران بیت کوین اعلام کردهاند. همانطور که قانونگذاران مهارت بیشتری مییابند، به نظر چندان دور از انتظار نیست که آنها روزی از بانکهای بیت کوین حسابرسیهای رمزنگارانه بخواهند. حالا که مشخص شده است ماجرای کوادریگا سی ایکس (QuadrigaCX) نه با از بین رفتن رمزهای عبور تصادفی که با عدم توانایی پرداخت و تقلب احتمالی اتفاق افتاد، ۲۰۱۹ ممکن است فرصتی باشد که برخی از این صرافیها پروتکلهای اثبات ذخایرشان را بازبینی کنند. اگر آنها این کار را نکنند، صرافیهای دیگر جای آنها را پر خواهند کرد.

نتیجهگیری

بیت کوین یک فناوری سازمانی است، یک کشور بدون ارتش است. شاید بهتر باشد بهجای اینکه آن را بهزور در قالبی جا کنیم که به آن آسیب برساند، روی آن همینطور که هست حساب کنیم. حق با شماست. بانکها و مؤسسات زیادی سبز شدهاند، خیلی از آنها ممکن است نگرش غیرمسئولانهای نسبت به سپردههای کاربران داشته باشند. بیش از یک میلیارد دلار از این مؤسسات دزدیده یا اختلاس شدهاند.

چطور این موقعیت میتواند ماهیت بیت کوین را اصلاح کند؟ با وجود همه مشکلات، بانکهای بیت کوین آمدهاند که بمانند. یک دلیل متقاعدکننده سهولت در مبادله است. به نظرم بهتر است بپذیریم که این بانکها تا زمانی که خدمات مفیدی به ما ارائه میدهند و میخواهند امنیت بیت کوین را به خدماتشان اضافه کنند باقی بمانند.

ده سال از تولد بیت کوین گذشته و او حالا به دوران بلوغش رسیده است. شاید اگر بیت کوین را همانطور که هست بپذیریم کارمان کمی راحتتر شود. با اضافهکردن مؤسسات به مجموعه نهادهایی که با استفاده از شفافیت ذاتی بیت کوین پاسخگوی کاربران هستند، میتوانیم این وضعیت را در صنعت سپردهگذاری بیت کوین بهشکل اساسی بهبود بخشیم.

لطفا در صورت مشاهده دیدگاههای حاوی توهین و فحاشی یا خلاف عرف جامعه با گزارش سریع آنها، به ما در حفظ سلامت بستر ارتباطی کاربران کمک کنید.