در سال ۲۰۱۷، سال شکوفایی ارزهای دیجیتال، قیمت اتریوم ۱۰,۰۰۰ درصد رشد داشت. بله درست است یعنی ۱۰۱ برابر. یعنی ۱۰۰ دلار در ابتدای ۲۰۱۷، و برداشت ۱۰,۰۰۰ دلار در انتهای ۲۰۱۷. اتفاقی که شاید هر قرن یکبار رخ دهد.

اتریوم اولین رقیب واقعی بیت کوین و همچنین اولین پروژهای است که کاربردهای جدیدی از بلاک چین، به جز روشی برای پرداخت را مطرح کرد.

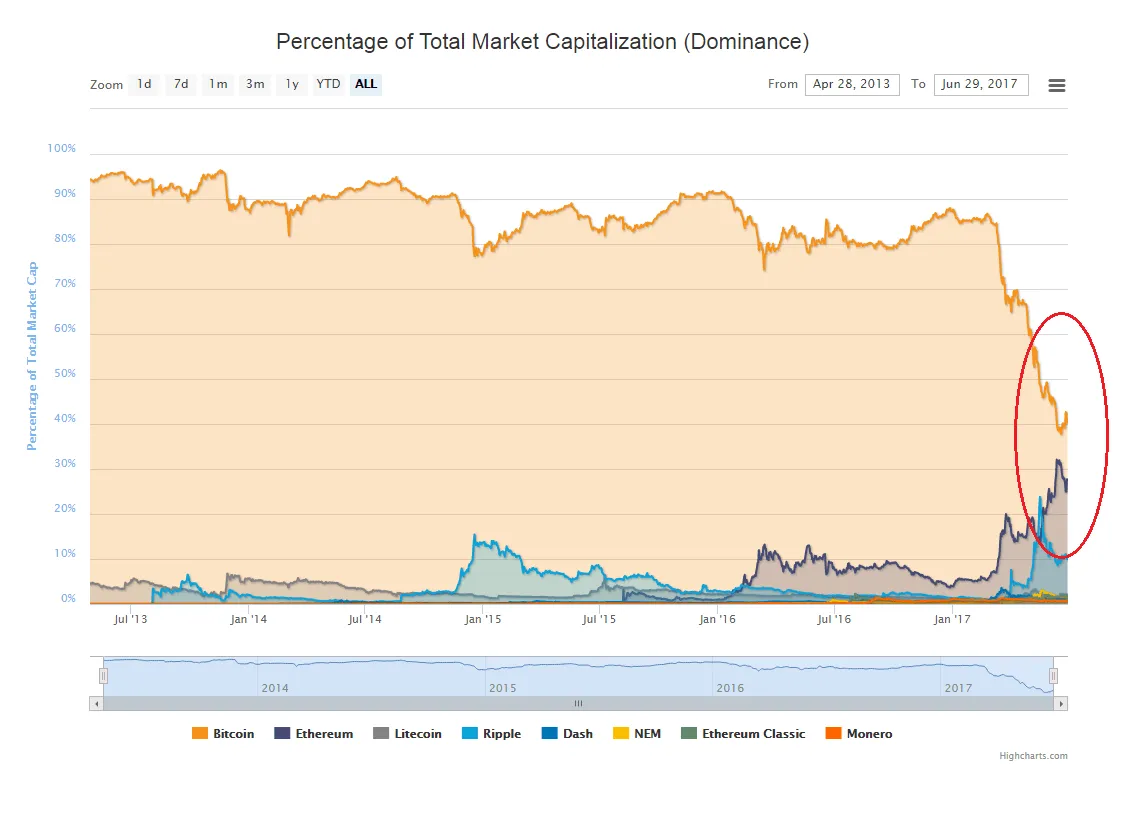

حتی در یک بازه زمانی بحث اصلی کاربران فضای ارزهای دیجیتال این بود که اتریوم به زودی از بیت کوین عبور میکند و به صدر جدول ارزهای دیجیتال تکیه خواهد کرد و البته به این اتفاق نزدیک هم شد.

همانطور که در تصویر زیر مشخص است، اتریوم در سال ۲۰۱۷ توانست حجم سرمایهای بسیار نزدیک به حجم سرمایه موجود در بیت کوین را به خود اختصاص دهد و رقابت تنگاتنگی با بیت کوین داشته باشد.

اتریوم زمینه ساخت پروژههای موفق زیادی را فراهم کرد و بخش زیادی از محبوبیت آن نیز بخاطر ICOهای زیادی بود که با استفاده از آن راهاندازی و برگزار شدند.

ارز دیجیتال شبکه اتریوم، اتر نام دارد. یعنی نام شبکه و بلاک چین این پروژه اتریوم و نام ارز دیجیتال آن اتر است.

تاریخچه

سال ۲۰۱۱

ویتالیک بوترین، خالق اتریوم در سال 2011 و زمانی که یک برنامهنویس ۱۷ ساله بود با تکنولوژی بلاک چین و بیت کوین آشنا شد و پس از مدتی مجله بیت کوین مگزین Bitcoin Magazine را تاسیس کرد.

سال ۲۰۱۳

در نوامبر ۲۰۱۳، ویتالیک بوترین، که در آن زمان یک جوان ۱۹ ساله روسی بود، ایده خود را که در نهایت باعث خلق پروژه اتریوم شد، در قالب یک وایت پیپر نوشت و آن را برای تعدادی از دوستان خود ارسال کرد. از بین تمام کسانی که ویتالیک ایده خود را برای آنها ارسال کرده بود، ۳۰ نفر از آنها برای بحث و گفتوگو در رابطه با آن ایده به ویتالیک مراجعه کردند.

سال ۲۰۱۴

پروژه اتریوم در ژانویه ۲۰۱۴ به طور رسمی کار خود را آغاز کرد و تیم اصلی پروژه در آن زمان شامل ویتالیک بوترین (Vitalik Buterin)، میهای آلیزی (Mihai Alisie)، آنتونی دیلوریو (Anthony Di lorio)، چارز هاسکینسون (Charles Hoskinson)، جو لوبین (Joe Lubian) و گاوین وود (Gavin Wood) بود.

یکی از نامهای آشنایی که در لیست تیم اولیه اتریوم به چشم میخورد، چارز هاسکینسون است که پس از مدتی از پروژه اتریوم جدا شد و خودش پروژهی دیگری به نام کاردانو را ایجاد کرد و در حال حاضر هم به عنوان بنیانگذار و مدیر پروژه کاردانو فعالیت میکند.

بوترین پروژه اتریوم را در یکی از کنفرانسهای بیت کوین که در میامی برگزار شد، ارائه کرد و چندماه بعد از این کنفرانس، تیم اتریوم تصمیم گرفت تا برای فروش سکههای اتر، یک عرضه عمومی برگزار کند تا از این طریق بتواند سرمایه مورد نیاز برای توسعه پروژه اتریوم را جذب کند.

در پایان این عرضه اولیه که از جولای تا آگوست ۲۰۱۴ طول کشید، پروژه اتریوم توانست سرمایهای برابر با ۱۸.۴ میلیون دلار را جذب کند. در سپتامبر همان سال، توکنهای اتر بین سرمایهگذاران و اعضای تیم اتریوم توزیع شد.

سال ۲۰۱۵

در می ۲۰۱۵، نسخه اولیه و آزمایشی شبکه اتریوم، با عنوان المپیک (Olympic) عرضه شد. این نسخه آزمایشی یک شبکه خصوصی بود که به توسعهدهندگان اتریوم این امکان را میداد تا قبل از عرضه عمومی اتریوم، با شبکه آزمایشی آن کار کنند، عیب و نقصهای موجود در آن را یافته و آنها را حل کنند.

دو ماه پس از ارائه نسخه آزمایشی اتریوم، توسعهدهندگان آن در ۳۰ جولای ۲۰۱۵، نسخه اولیه و اصلی شبکه اتریوم را با عنوان فرانتیر (Frontier) به صورت عمومی منتشر کردند. در این نسخه کاربران میتوانستند سکههای اتر را خرید و فروش کنند، این سکهها را در شبکه اتریوم استخراج کنند و قراردادهای هوشمند و برنامههای غیرمتمرکز را ایجاد کرده و آزمایش کنند.

سال ۲۰۱۶

نسخه فرانتیر اتریوم تقریبا ۷ ماه به همین شکل کار کرد و در ۱۴ مارس ۲۰۱۶، زمانی که شبکه اتریوم، در بلاک شماره ۱,۱۵۰,۰۰۰ قرار داشت، توسعهدهندگان این پروژه با تغییر برخی ویژگیهای آن، نسخه جدید و به روز رسانی شده آن را با عنوان هوماستد (Homestead) عرضه کردند.

یکی از قرادادهای هوشمند مشهوری که بر روی شبکه اتریوم ساخته شد، قرارداد هوشمند DAO بود که مردم را قادر میساخت تا دارایی خود را به صورت غیرمتمرکز به اشتراک بگذارند. این پروژه وقتی به مرحله فروش توکن رسید، توانست ۱۵ میلیون دلار سرمایه جذب کند که برای آن زمان سرمایه بسیار بالایی بود.

کدهای قرارداد هوشمند DAO، منبع باز بوده و برای همه قابل دیدن بود. پس از مدتی گروهی از هکرها توانستند، باگی در کدهای این پروژه پیدا کرده و سکههای اتر را از DAO به یک DAO کپی انتقال دهند. قبل از اینکه جلوی این کار گرفته شود، ۵۰ میلیون دلار اتر دزدیده شد.

هرچند وجود فقط یک باگ در کد منبع باز DAO منجر به از دست رفتن این سرمایه شده بود، اما این اتفاق شهرت و اعتبار اتریوم و DAO را زیر سوال برد و با انتشار این خبر افراد زیادی از جامعه اتریوم تصمیم به ایجاد نوعی هاردفورک در شبکه اتریوم گرفتند تا از این طریق، اعتبار از دست رفته خود را پس بگیرند.

گاهی تغییرات و به روز رسانیهای ایجاد شده بر روی شبکه یک پروژه آنچنان زیاد است که یک شاخه جدیدی (بلاک چین جدید) ایجاد میشود که قوانین آن بطور کلی با قوانین بلاک چین قبلی فرق میکند، در این صورت میگویند هاردفورک یا دو شاخه شدن بلاک چین اتفاق افتاده است.

در مورد پروژه اتریوم هم، پس از هک DAO، ویتالیک و طرفداران او یک شاخه جدید (هاردفورک) از شبکه اتریوم ایجاد کردند که قوانین و ساختار آن تفاوتهای اساسی با بلاک چین اولیه اتریوم داشت. شاخه جدید ایجاد شده در شبکه اتریوم با همان نام اتریوم به کار خود ادامه داد و بلاک چین اولیه و اصلی آن نیز با نام اتریوم کلاسیک و یک پروژه مستقل کار خود را ادامه داد.

چگونه کار میکند؟

برای درک بهتر ساز و کار اتریوم و اینکه اصلا اتریوم برای چه هدفی و چرا ایجاد شد، بیایید ابتدا سراغ اینترنت برویم.

حتما برای شما هم بارها پیش آمده که بخواهید در یک سایت ثبت نام کنید و اطلاعات خود را برای ثبتنام وارد کنید. اطلاعات مربوط به کاربرانی که در یک سایت ثبت نام میکنند، در کامپیوترهایی که مختص آن سایت است ذخیره میشوند که به آنها سرور میگویند. بیشتر این سیستمهای کامپیوتری که به عنوان سرورهای پشتیبان سایت عمل میکنند، توسط شرکتهای بزرگی مانند مایکروسافت و گوگل اداره میشوند.

کنترل سرورها توسط یک شرکت واسط دو مشکل اساسی دارد. یکی اینکه هزینههای زیادی برای ارائه این سیستمها به شرکتهای واسط پرداخت میشود و دوم اینکه اطلاعات شخصی کاربران در برابر هک شدن آسیبپذیر خواهند بود.

ویتالیک بوترین و اعضای تیم او، تکنولوژی جدیدی به نام اتریوم خلق کردند تا نحوه عملکرد اینترنت را تغییر دهند.

اتریوم برای اولین بار توانست این امکان را فراهم کند تا سیستمهای کامپیوتری آنلاین بدون استفاده از شرکتهای واسط مانند گوگل، بتوانند کار خود را انجام دهند. این یعنی انقلابی در تکنولوژی و اینترنت!

به جای استفاده از سیستمهای کامپیوتری (سرورهای) شرکتهای بزرگی مانند گوگل که متمرکز هستند و علاوه بر هزینه بالا، خطر هک شدن اطلاعات در آنها وجود دارد، اتریوم این امکان را فراهم کرد تا اپلیکیشنهای مختلف به جای سرورهای این شرکتهای متمرکز، بر روی شبکهای از کامپیوترهای شخصی که غیرمتمرکز بودند، اجرا شود.

کامپیوترها و سرورهای ابری شرکتهای واسط بزرگی مانند گوگل و مایکروسافت، با استفاده از اتریوم حالا میتوانستند با شبکهی بزرگ و غیرمتمرکزی از کامپیوترهای کوچک جایگزین شوند که توسط داوطلبانی از سراسر جهان اداره میشد و هیچ شخص یا شرکت متمرکزی آن را اداره و کنترل نمیکرد.

ایده بزرگ اتریوم این بود که هرکسی بتواند با استفاده از این شبکه غیرمتمرکز، اپلیکیشن مورد نظر خود را ایجاد کرده و آن را اجرا کند. از آنجایی که پای هیچ شخص سومی در ایجاد، راهاندازی و اجرای این برنامههای غیرمتمرکز در میان نیست، هیچ مجوزی برای آن لازم نیست. در واقع اتریوم توسط ویتالیک و تیم اتریوم و یا هر شخص، شرکت یا دولت دیگری کنترل نمیشود، بلکه توسط جامعه غیرمتمرکزی از کاربران آن که ممکن است در هر نقطهای از جهان قرار داشته باشند، اداره میشود.

اما واقعیتی که در حال حاضر در مورد اتریوم وجود دارد و دلیل اصلی اینکه هنوز هم ارائهدهندگان اپلیکیشنهای مختلف ترجیح میدهند از سرورهای متمرکز شرکتهای بزرگ استفاده کنند نه اتریوم و سایر پروژههایی که با این هدف ایجاد شدهاند، این است که اتریوم از نظر سرعت و کارمزد تراکنشها میلیونها برابر ناکارآمدتر از سرویسهایی است که در حال حاضر توسط شرکتهایی همچون آمازون ارائه میشود و مزیای فعلی آن جلوگیری از سانسور و کنترل توسط نهاد مرکزی، کلاهبرداری، توقفناپذیری برنامهها و … است.

اما هزینهها و سرعت اتریوم به قدری مشکل ساز است که این اهداف در اولویت قرار نمیگیرند که بتوانند ارائه دهندگان اپلیکیشنها را تشویق به ساخت برنامهها بر بستر اتریوم کنند.

هدف نهایی اتریوم ایجاد یک شبکه بزرگ از کامپیوترهای شخصی است که بتوان با استفاده از آن همه اپلیکیشنها را بدون وجود شرکتهای واسط اجرا کرد. در واقع اتریوم میخواهد قدرت و کنترل را از شرکتهای بزرگ گرفته و آنها را به دستان شما بدهد.

برای درک بهتر اتریوم، مثالی را باهم بررسی میکنیم.

فرض کنید در دنیای الان، بخواهید برای دوستتان پیامی را ارسال کنید. برای اینکار احتمالا شما از برنامههای پیامرسانی مانند واتساپ، فیسبوک و یا اسکایپ استفاده خواهید کرد که توسط شرکتهای بزرگ اداره میشوند.

روند ارسال پیام در این برنامهها به این صورت است که زمانی که شما پیام را ارسال میکنید، این پیام ابتدا به سرور این شرکتها فرستاده میشود و سپس از سرور آن شرکتها به دوست شما ارسال خواهد شد.

حالا فرض کنید به جای استفاده از یکی از این برنامههای پیام رسانی که در حال حاضر وجود دارند و توسط شرکتهای بزرگ کنترل و اداره میشوند، از یک اپلیکیشن پیام رسان غیرمتمرکزی استفاده کنید که با استفاده از شبکه اتریوم ایجاد شده است. این اپلیکیشن توسط یک شرکت اداره نمیشود بلکه توسط شبکهای از کامپیوترهای شخصی و مستقل که ممکن است در هر نقطهای از جهان قرار داشته باشند، اداره میشود.

در این اپلیکیشن، وقتی شما یک پیام برای دوستتان ارسال میکنید، پیام از گوشی هوشمند شما به شبکه اتریوم و از آنجا به گیرنده فرستاده میشود.

اما بهترین قسمت ماجرا این است که پیام شما برای شبکه پنهان میماند و هیچکس نمیتواند محتوای پیام را ببیند. همچنین بخشهای مختلف پیام شما در کامپیوترهای شخصی که ممکن است در کشورهای مختلف باشند، پخش شده است که میزان امنیت و حریم خصوصی شما را تا حد خیلی زیادی بالا میبرد.

ساختار بلاک چین اتریوم بسیار شبیه به بیت کوین است، به این دلیل که در هر دو، تاریخچه کل تراکنشها در بلاک چین ذخیره میشود. اما تفاوت اساسی آن با بیت کوین این است که نودهای شبکه اتریوم، علاوه بر اینکه تاریخچه تمام معاملات انجام شده در شبکه اتریوم را در خود ذخیره میکنند، آخرین وضعیت مربوط به قراردادهای هوشمند را نیز در خود ثبت میکنند.

هر برنامه غیرمتمرکزی که در شبکه اتریوم اجرا میشود، شبکه اتریوم موظف است آن را دنبال کرده و آخرین وضعیت آن را ثبت کند.

اطلاعات مربوط به آخرین وضعیت این اپلیکیشنها شامل، دارایی هر کاربر، کد مربوط به قرارداد هوشمند و محل ذخیرهسازی آن است.

اتر (Ether) نیز نام ارز دیجیتال اصلی شبکه اتریوم است. یکی از کاربردهای اتر استفاده به عنوان دارایی و انجام پرداختهای آنلاین میباشد. اما هدف اصلی از ساخت این ارز ایجاد انگیزه برای فعالیت شبکه بوده است.

مثل بنزین که سوخت خودروهاست، اتر هم سوخت شبکه اتریوم است و اگر نباشد هیچانگیزهای برای فعالیت شبکه وجود نخواهد داشت.

هزینههای شبکه مثل کارمزد تراکنشها با استفاده از اتر پرداخت میشود و ماینرها در ازای ساخت بلاک به عنوان پاداش، اتر دریافت میکنند.

کاربردها

دو کاربرد اصلی اتریوم که اصلا اتریوم از ابتدا با هدف تحقق آنها ایجاد شده است، اجرای قراردادهای هوشمند و ساخت برنامههای غیرمتمرکز بر بستر آن است که از این طریق بتوان قدرت را از شرکتهای بزرگ گرفت و به مردم داد.

برای درک بهتر اهمیت هر یک از این دو کاربرد به استفادههای ملموسی که هر یک از این دو میتوانند در دنیای واقعی و زندگی ما داشته باشند، میپردازیم.

اجرای قراردادهای هوشمند

یک قرارداد عادی را تصور کنید. در یک قرارداد معمولی، طرفین قرارداد متعهد میشوند هر کدام در ازای محقق شدن شرایطی، کاری را انجام دهند. مثلا وقتی فردی در شرکتی مشغول به کار میشود، بر اساس قراردادی که بین کارفرما و کارمند بسته میشود، کارمند متعهد میشود هر روز در یک ساعات مشخصی در آن شرکت حضور داشته باشد و وظایف مشخصی را انجام دهد و در مقابل، کارفرما متعهد میشود ماهیانه مبلغ مشخصی بابت حقوق به او پرداخت کند.

یعنی کارمند و کافرما بر اساس یک قرارداد متعهد میشوند کاری را انجام دهند.

اما نکتهای که در رابطه با این مثال وجود دارد این است که اگر قرارداد به صورت رسمی نوشته و ثبت شده باشد، در صورتی که هر یک از طرفین به تعهدات خود عمل نکنند، طرف دیگر میتواند به مراجع مربوط مراجعه کرده و شکایت کند، اما اگر قرارداد به صورت دستی نوشته شده باشد، طرفین باید بر اساس یک اعتماد اولیه تعهدات خود را انجام دهند.

اما قراردادهای هوشمند که اصلیترین نوآوری اتریوم محسوب میشود، نیاز به وجود یک واسطه یا اعتماد به طرف مقابل برای تنظیم و اجرای یک قرارداد را از بین میبرد.

نحوه کار این قراردادها به این صورت است که اگر قرار باشد محمد برای نیما کاری انجام دهد و در ازای آن مبلغ ۱ میلیون تومان دریافت کند، تمام شرایط مربوط به کار به صورت کدهای برنامهنویسی در قرارداد درج شده و مبلغ ۱ میلیون تومان نیز به صورت توکنهای اتر، به آدرس قرارداد واریز میشود و فقط در صورتی که تمام تعهدات درج شده در قرارداد از سوی محمد انجام شود، مبلغ ۱ میلیون تومان به آدرس کیفپول محمد ارسال میشود. در صورتی که قرارداد به هر دلیلی لغو شد، کل مبلغ دوباره به آدرس کیف پول نیما باز میگردد.

کاربردهای متعدد قراردادهای هوشمند در زمینههای مختلف که در ادامه به تعدادی از آنها اشاره میشود، نشان میدهد که این قراردادها چگونه میتوانند در دنیای امروز مفید واقع شوند و همچنین چگونه میتوانند آینده جهان را تغییر دهند.

بهبود خدمات بانکی و مالی

استفادههای اتریوم در حوزه بانکی و مالی بیشمار است. بخشهایی نظیر فعالیتهای مرتبط با اوراق قرضه، قراردادها، پرداخت و امور بیمهای از جمله این استفادههاست.

بهعنوانمثال، فرض کنید فردی، بدون اطلاع بانک، در پرداخت تعدادی از اقساط ماهیانه خود ناموفق باشد. در چنین موردی، بهجای سلب تمام حقوق فرد وامگیرنده از جانب اعطاکننده، میتوان از یک قرارداد هوشمند تماموقت استفاده کرد که در آن تمامی شرایط و مقررات پرداخت و دریافت قید شده باشد. یعنی مثلا اگر فرد اقساط خود را پرداخت نکرد، فلان اتفاق رخ دهد.

یا در مورد اوراق قرضه دولتی، اگر قرارداد مذکور بهوسیله قراردادهای هوشمند اجرا شود، در تاریخ معین، میتوان مبلغ موردنظر را به فرد خریدار اعطا کرد.

این موارد را میتوان ازجمله مهمترین و بهترین استفادههای اتریوم در نظامهای بانکی و مالی دانست.

بازارهای پیشبینی

استفاده از قراردادهای هوشمند اتریوم در بازارهای پیشبینی، از دیگر کاربردهای جالب این فناوری هستند.

از معروفترین و محبوبترین بازارهای پیشبینی که در حال حاضر فعالیت میکنند میتوان به آگر (Augur) و جنوسیس (Gnosis) اشاره کرد.

نحوه کار این بازارهای پیشبینی به این صورت است که هر کسی میتواند یک بازار پیشبینی در رابطه با موضوع مورد علاقه خود، مثل نتیجه یک بازی فوتبال، نتیجه انتخابات ریاست جمهوری و .. ایجاد کتد. پس از ایجاد این چنین سوالاتی به عنوان بازار پیشبینی، شرکتکنندگان میتوانند با حدس نتیجه، بر روی آن بازار پیشبینی شرطبندی کنند.

سازوکار این پلتفرمهای پیشبینی با استفاده از قراردادهای هوشمند انجام میشود. یعنی تیم آگر یا جنوسیس، تمام شرایطی که در نظر داشتند را در کدهای یک قرارداد هوشمند اتریوم اعمال کردهاند و به این ترتیب پلتفرم پیشبینی بازار آگر یا جنوسیس را ایجاد کردهاند.

ایجاد توکن با استفاده از داراییهای واقعی

به عقیده بسیاری، بازار توکن های اوراق بهادار میتواند به یک فرصت چند تریلیون دلاری تبدیل شود و اتریوم ثابت کرده که میتواند پلتفرم بسیار مناسبی برای اجرای این کار باشد. بهطور خلاصه، توکن های اوراق بهادار، نمایانگر داراییهایی نظیر سهام، املاک، فلزات گرانبها یا … هستند.

با استفاده از ایجاد توکن در این داراییها در بستر بلاک چین، معاملهگران میتوانند به راحتی و با سهولتی به مراتب بیشتر نسبت به کاغذبازیهای موجود در معاملات فیزیکی، اقدام به انتقال و معامله این داراییها کنند.

مدیریت هویت دیجیتالی

استفاده از قراردادهای هوشمند این امکان را فراهم میکند که تمام اطلاعات مربوط به یک شخص در یک جا ذخیره شود و همچنین برای احراز و تایید هویت بتوان از این اطلاعات به سادگی استفاده کرد. به عبارتی با استفاده از این قراردادها هم تمام اطلاعات و سوابق افراد به صورت کلی در دسترس است و هم اینکه این خود افراد هستند که میتوانند تصمیم بگیرند کدامیک از اطلاعات آنها فاش شود و کدامیک محرمانه نگه داشته شود.

در واقع با استفاده از قراردادهای هوشمند اتریوم در مدیریت هویت دیجیتال، میتوان مشکلات پرهزینه سرقت هویت و انحصار دادهها را از بین برد.

بهوسیله قراردادهای هوشمندی که توسط پروژههایی نظیر uPort ارائه میشوند، میتوان خدماتی مبتنی بر مدیریت هویت هوشمند را دریافت کرد که کاربر، خودش مسئول اطلاعات هویتیش است.

بهعنوانمثال شما قصد مسافرت به خارج از کشور را دارید و اطلاعات پاسپورت خود را در سرویس uPort وارد کردهاید، حال در بخش بررسی مدارک، شما اطلاعات انتخابی و مورد نیازتان را ارائه میکنید.

در این صورت هیچ فردی نمیتواند اطلاعات شما را ببیند یا از آنها استفاده کند، مگر آنکه خود شما این اجازه را بهوسیله uPort به آنها داده باشید. اطلاعات شما بر روی بلاک چین اتریوم ذخیره شده و شما تنها قادرید تا بهوسیله اپلیکیشن uPort، مجوز بررسی آنها توسط دیگران را صادر نمایید.

دموکراسی سیاسی

با بهکارگیری اتریوم و از آنجاییکه هیچکس بهطور مستقیم کنترلی بر روی شبکهی آن ندارد، دیگر خبری از نتایج تحریفشده در نتیجه آرای انتخابات وجود نخواهد داشت. به همین دلیل اتریوم به برقراری هر چه بیشتر مردمسالاری کمک خواهد کرد.

بالا بردن سطح حریم خصوصی

موتور جستجوگر گوگل که یکی از محبوبترین مرورگرهای وب در دنیاست، اطلاعات شخصی کاربران را ذخیره کرده و آنها را به شرکتهای فعال در حوزه تبلیغات میفروشد و از همین راه سالانه میلیاردها دلار در آمد به جیب میزند. بلاک چین اتریوم میتواند به چنین کاری پایان دهد.

در واقع بهوسیله اتریوم میتوان کاری کرد که با هر بار ذخیره اطلاعات توسط موتورهای جستجو، سوابق این کار در سیستم ثبت شوند. از همین رو چنین موتورهایی باید در ارتباط با ذخیرهی اطلاعات شما محتاطتر عمل کنند تا وجههی عمومیشان مثبت باقی بماند.

سوابق مالیاتی

پرداختهای خودکاری که توسط قراردادهای هوشمند انجام میشود، افراد را از جریمههای احتمالی مالیات نجات میدهد و همچنین همه دادههای مربوط به سوابق مالیاتی افراد مختلف را در بلاک چین ذخیره کرده، در نتیجه شفافیت سیستم مالیاتی را بالا برده و از هر گونه تقلب در این زمینه جلوگیری میکند.

این فقط چند نمونه از کاربردهای استفاده از قراردادهای هوشمند در زندگی روزمره بود و میتوان این مثالها را تعمیم داد و در بخشهای متعددی از قرارداهای هوشمند اتریوم، برای بالا بردن سرعت انجام کارها، کاهش هزینهها، شفافسازی بیشتر و امنیت بالاتر استفاده کرد.

ساخت برنامههای غیرمتمرکز (dApps)

برنامههای غیرمتمرکز یا (dApps)، اپلیکیشنهای غیرمتمرکزی هستند که هیچ شخص یا نهادی توانایی کنترل و اداره و دخالت در روند اجرای آنها را ندارد، زیرا در بستر دفتر کل توزیع شده یا بلاک چین کار میکنند. اولین بلاک چینی که امکان ساخت برنامههای غیرمتمرکز در بلاک چین را ارائه داد، اتریوم بود که تاکنون برنامههای غیرمتمرکز متعددی بر بستر آن ساخته شده است.

چالشها و راهکارها

مانند هر پروژه دیگری، اتریوم نیز از شروع کار خود تاکنون با چالشها و انتقادات متعددی از سوی متخصصین دنیای ارزهای دیجیتال و بلاک چین روبرو بوده است که برخی از این چالشها درست و منطقی و برخی دیگر فقط مسائلی بودهاند که معمولا از سوی رقبای اتریوم مطرح شده و موجودیت واقعی و درستی نداشتند.

اما از بین تمام مسائل و چالشهای مطرح شده در رابطه با اتریوم، برخی از آنها از اهمیت بالاتری نسبت به سایرین برخوردار بودند که تیم توسعهدهندگان اتریوم نیز آنها را قبول داشته و سعی کرده برنامه و راهحلهایی برای حل آنها ارائه دهد.

مقیاسپذیری

اگر بخواهیم این مشکل را به زبانی ساده عنوان کنیم، میتوان گفت، با افزایش حجم تراکنشهایی که در شبکه اتریوم انجام میشود، سرعت تایید تراکنشها کاهش یافته و کارمزد انجام تراکنشها به شدت افزایش مییابد که این اتفاق برای یک شبکه پرداختی که میخواهد به عنوان روش پرداخت رایج در پرداختهای روزمره مورد استفاده قرار گیرد، اصلا مطلوب نیست.

شاید راههای ساده زیادی مانند افزایش سایز بلاک ها برای حل این مشکل وجود داشته باشد، زیرا هر چه بلاکها بزرگتر باشند، تراکنشهای بیشتری در آنها جا میگیرد. بر همین اساس هم تعداد تراکنشهایی که در ثانیه میتواند انجام شود، افزایش مییابد. اما مسئله مهمی که در اینجا مطرح میشود، این است که روشی که برای بهبود مقیاسپذیری شبکه مورد استفاده قرار میگیرد، نباید به گونهای باشد که منجر به تخریب سایر ویژگیها شود. مثلا در مورد بزرگ شدن سایز بلوکها، اگر سایز بلاک قرار بود به طور نامحدودی افزایش یابد، تنها تجهیزات و سختافزارهای بسیار تخصصی از عهده مدیریت پردازش تراکنشها به عنوان نود برمیآمدند و تعداد نودهای شبکه به طور قابل توجهی کاهش مییافت که کاهش تعداد نودها به معنی متمرکز شدن نودها و در نتیجه افزایش خطر حمله ۵۱ درصد میشود.

سهراهی بلاک چینها که توسط ویتالیک بوترین، مطرح شده به این صورت است که شما تنها میتوانید دو خصیصه از سه ویژگی اساسی بلاک چینها را به صورت همزمان داشته باشید؛

امنیت، مقیاسپذیری، غیرمتمرکز بودن.

مشکل مقیاسپذیر نبودن بلاک چین اتریوم را شاید بتوان جدیترین چالشی دانست که توسعهدهندگان اتریوم و جامعه طرفداران ارزهای دیجیتال در حال حاضر با آن مواجهند.

این مشکل به قدری جدی است که ویتالیک بوترین، خالق اتریوم نیز در آگوست ۲۰۱۹ اعلام کرد، مقیاسپذیری بلاک چین اتریوم هنوز بزرگترین مانع بر سر راه ورود سازمانهای بزرگی است که به این شبکه علاقهمندند.

بوترین در مورد چالش مقیاسپذیری اتریوم بر این باور است که:

مقیاسپذیری یک نقطهضعف بزرگ محسوب میشود زیرا بلاک چین اتریوم تقریباً پر شده است. اگر شما یک سازمان بزرگ باشید، باید حساب کنید که در صورت اضافه شدن شما به بلاک چین اتریوم چه اتفاقی خواهد افتاد. در این حالت نهتنها زنجیره بیشازپیش پر خواهد شد بلکه شما مجبور خواهید بود برای به دست آوردن فضایی برای انجام تراکنشها با بقیه به رقابت بپردازید. این زنجیره در حال حاضر هم، بسیار گران است و با اضافه شدن ما از این گرانتر خواهد شد. این همان مشکلی است که مردم را از پیوستن به بلاک چین ما منصرف میکند.

به همین منظور، سرعت و کارمزد شبکه اتریوم باید به سرعت و کارمزدهای سیستمهای متمرکز به حدی نزدیک شود که مردم بتوانند به راحتی از آن در زندگی روزمره خود استفاده کنند.

راه حلهای کلی که از چندین سال پیش برای این مشکل ارائه شدهاند، در دو گروه راهحلهای لایه اول و لایه دوم طبقهبندی میشوند.

روش لایه اولی که تا حالا برای حل مشکل مقیاسپذیری شبکه اتریوم ارائه شده شامل روش شاردینگ و روش لایه دوم ارائه شده برای حل این مشکل شامل پلاسما میشود.

شاردینگ

قبل از پرداختن به نحوه کار شاردینگ، ابتدا نگاهی کوتاه به مشکل موجود در اتریوم میاندازیم.

در حال حاضر، هر نودی که به شبکه اتریوم متصل میشود، هر تراکنشی را که به شبکه وارد میشود، بررسی و سپس تایید میکند. به عنوان مثال، اگر ۴,۰۰۰ تراکنش به شبکه ارسال شده باشد، هر نود باید تمام این ۴,۰۰۰ تراکنش را بررسی کند.

این کار باعث وجود امنیت به شدت بالا در اتریوم میشود اما سرعت آن را به شدت پایین نگه میدارد.

شاردینگ میتواند این جریان را به خوبی تغییر دهد. با اجرای شاردینگ، شبکه به قسمتهای کوچکی تقسیم خواهد شد که هر کدام از این بخشها را اصطلاحا یک شارد مینامند. هر شارد تاریخچهی تراکنشهای متفاوتی را نگهداری میکند که در آن هر نود میتواند به صورت مستقل روی آن فعالیت کند. از آنجایی که در این روش دیگر نیاز نیست که همه نودها تمام تراکنش ها را تایید کنند، بنیاد اتریوم امیدوار است که بتواند این طرح را به خوبی پیاده کند.

برای اینکه شاردینگ را بهتر درک کنید فرض کنید گروهی کارگر در حال تمیز کردن خانه باشند. در حال حاضر در مورد اتریوم، این گروه از کارگران هر کدام یک مرتبه هر اتاق را تمیز میکنند.

فرض کنید که کارگر A یک اتاق را تمیز کند و کارگر B هم دوباره آن اتاق را تمیز کند و … آیا این راه کارآمدی است؟ با استفاده از شاردینگ به هر کارگر یک اتاق برای تمیز کردن داده میشود که مساوی است با سرعت بالای انجام کارها.

نحوه کار شاردینگ به صورت خلاصه به این صورت است که به وسیله شاردینگ و تقسیم شدن بلاک چین به اجزای کوچکتر، گروههای مشخصی از نودها مسئول تایید بخش خاصی از تراکنشها خواهند بود. تایید تراکنشها به جای مدل خطی به صورت موازی انجام خواهد شد و سرعت کل شبکه افزایش خواهد یافت.

شاردینگ بلاک چینها را برای بلندمدت، پایدارتر و بادوامتر میکند.

زیلیکا (Zilliqa) اولین بلاک چین عمومی است که موفق به پیادهسازی شاردینگ شده است. این بلاک چین در شبکه آزمایشی خود موفق شد با این فناوری به ۲,۸۲۸ تراکنش در ثانیه برسد.

اتریوم نیز اکوسیستم بلاک چینی را توسعه میدهد تا علاوه بر اینکه بستری برای اجرای قراردادهای هوشمند و برنامههای غیرمتمرکز باشد، در بروزرسانی اتریوم ۲.۰ شاردینگ را نیز به عنوان یکی از اجزای اصلی خود معرفی کند. اولین بخش از بروزرسانی و انتقال به اتریوم ۲.۰ در ماه ژانویه ۲۰۲۰ اتفاق خواهد افتاد.

برخی پروژههای بلاک چینی دیگر مانند کاردانو نیز به شاردینگ به عنوان راهحلی برای رفع مشکلات مقیاسپذیری نگاه میکنند.

اما راهحل شاردینگ نیز به خودی خود با چالشهایی همراه است که اجازه نمیدهد آن را به عنوان یک راهحل نهایی و کاملا کارآمد برای حل مشکل مقیاسپذیری شبکههای محبوبی مانند بیت کوین و اتریوم انتخاب کرد.

چالشهای پیشروی شاردینگ به نحوه برقراری ارتباط و امنیت برمیگردد. اگر بلاک چین را به اجزای جدا از همی تقسیم کنیم، هر شارد به عنوان یک بلاک چین مجزا عمل خواهد کرد. در اینصورت بدون پیادهسازی سازوکارهای برقراری ارتباط بین شاردی، کاربران و برنامههای یک زیردامنه قادر به برقراری ارتباط با کاربران و برنامههای زیردامنه دیگری نخواهند بود.

در یک بلاک چین بخشبخش شده، برقراری امنیت نیز مسئله مهمی است؛ چرا که با تقسیم شبکه به اجزای کوچکتر، کار هکرها و مهاجمین برای کنترل یافتن بر روی یک شاردِ واحد، به دلیل قدرت هش کاهش یافته، راحتتر میشود. این نوع حمله در شاردها با نام «حمله ۱ درصد» یا «کنترل بر شارد واحد» نیز شناخته میشود.

زمانی که یک شارد هک میشود، مهاجم میتواند تراکنشهای نامعتبر را در شبکه اصلی ثبت کند یا اینکه اطلاعات آن قسمت را نامعتبر ساخته و یا برای همیشه پاک کند.

اما تیم توسعهدهندگان اتریوم که تمرکز جدی بر روی حل مشکل مقیاسپذیری شبکه اتریوم دارد و به شاردینگ نیز به عنوان یک راهحل نگاه میکند، برای این چالش شاردینگ نیز راهحلی ارائه داده است.

راهحل اتریوم برای این خطر امنیتی، نمونهگیری تصادفی است. این نمونهگیری به این صورت است که تراکنشهای ثبت شده در هر شارد به صورت تصادفی به بخشهای مختلفی برای صحتسنجی بلاکها فرستاده میشوند. یعنی اگر همان مثال تمیز کردن اتاقها توسط چندین کارگر را در نظر بگیرید، در این نمونهگیری تصادفی، یکی از اتاقها به صورت تصادفی انتخاب شده و چندین ناظر برای بررسی کیفیت تمیزی به آن فرستاده میشوند.

پلاسما

در راهکارهای لایه دوم، به جای ایجاد تغییر در بلاک چین اصلی اتریوم، یک لایه دوم به کمک اتریوم میآید تا تراکنشهای کوچک در آنجا انجام شود و فقط در صورت نیاز از بلاک چین اصلی استفاده شود. در این راهکار همچنین امنیت و تمرکززدایی هم تضمین میشود. به این روش، روش آفچین یا همان خارج از زنجیره هم گفته میشود.

قبل از هرگونه توضیحی در رابطه با پلاسما در اتریوم، جالب است بدانیم پلاسما ساختار و استفادههایی مشابه «شبکه لایتنینگ» دارد که در بلاک چین بیت کوین و برای حل مشکل مقیاسپذیری بیت کوین مورد استفاده قرار گرفته است.

پروژه پلاسما در آگوست سال ۲۰۱۷ رسما توسط ویتالیک بوترین به عنوان راهحلی برای مشکلات مقیاسپذیری اتریوم معرفی شد. پلاسما روش لایه دومی است که بلاک چین اصلی اتریوم را از انجام تراکنشهای خرد و غیرضروری خلاص میکند.

روش پلاسما، راهحلی نوین در شبکه اتریوم است که به آن این امکان را میدهد تا تراکنشهای بسیار بیشتری را در واحد ثانیه به اتمام برساند. درست مانند لایتنینگ بیت کوین، پلاسما نیز تراکنشها را بهصورت «خارج از زنجیره» (Off-Chain) انجام میدهد و از بلاک چین اتریوم برای تأمین امنیت تراکنشها استفاده میکند.

پلاسما به شبکه اتریوم این امکان را میدهد تا یک بلاک چین کوچکتر و وابسته به زنجیره اصلی را ایجاد نماید که بهاصطلاح «بلاک چین فرزند» (Child Blockchain) نامیده میشود. شاخههای ایجادشده توسط پلاسما، در بازههای زمانی مشخصی، اطلاعات تراکنشها را به زنجیره اصلی منتقل میکنند.

در نتیجه زنجیره پلاسما میتواند با سرعت بالاتر و کارمزد کمتر نسبت به زنجیره اصلی فعالیت کند چراکه نیازی به تکرار در تمام بلاک چین اتریوم ندارد.

برای درک بهتر سازوکار پلاسما بیایید مثالی را باهم بررسی کنیم. فرض کنید در خانوادهای تمام کارهای خانه از غذا گرفتن تا تمیز کردن خانه را مادر خانه به تنهایی انجام دهد. در این صورت سرعت انجام کارها بسیار کم خواهد بود. حالا فرض کنید مادر خانه با تدبیر و مدیریت خود کارهای کوچک را به فرزندان خود بسپارد و در نهایت در پایان روز کارهای آنها را بررسی کند. طبیعی است که در این حالت سرعت انجام کارها بسیار بیشتر خواهد بود. روش پلاسما نیز به همین صورت است.

اما راهحل پلاسما نیز که با هدف حل مشکل مقیاسپذیری شبکه اتریوم ارائه شده به خودی خود، با چالشهایی روبروست.

یکی از اصلیترین نگرانیها در مورد طرح پلاسما این بوده که اگر تمام افراد که از زنجیره وابسته استفاده میکنند، بهیکباره تصمیم به خروج از این زنجیره را بگیرند، چه اتفاقی خواهد افتاد؟

در صورتی که حجم گستردهای از برداشت سرمایهها از زنجیره وابسته صورت گیرد، ممکن است زنجیره اصلی اتریوم توانایی پردازش همه آنها را در یک مدتزمان مشخص نداشته باشد، این مسئله یعنی این احتمال وجود دارد که برخی کاربران سرمایههای خود را از دست بدهند. خوشبختانه تکنیکهای بسیاری برای حل این مشکل وجود دارد که یکی از آنها بالا بردن مدتزمان پردازش است.

علاوه بر راهکارهای شاردینگ و پلاسما که اجرای آنها زمانبر بوده و در بهترین حالت در سال ۲۰۲۰ به مرحله اجرایی میرسد، ویتالیک بوترین اعلام کرد، به منظور بهبود مقیاسپذیری شبکهی اتریوم در کوتاه مدت میتوان از بلاک چینهای دیگر استفاده کرد. او افزود که بلاک چین بیت کوین کش بهترین انتخاب است، زیرا این ارز دیجیتال پس از هاردفورک، توانایی پردازش ۵۳ کیلوبایت اطلاعات در ثانیه را دارد، در حالی که اتریوم تنها ۸ کیلوبایت در ثانیه را میتواند پردازش کند.

یعنی چیزی در حدود ۷ برابر سریعتر از اتریوم!

بوترین همچنین دلایل انتخاب بلاک چین بیت کوین کش برای انجام این کار را عنوان کرد که از جملهی این دلایل میتوان به پایین بودن کارمزد تراکنشها، آمادگی دستگاههای لازم برای پیادهسازی و پذیرا بودن جامعهی بیت کوین کش برای استفاده از این بلاک چین اشاره کرد. این جامعه اعتقاد دارد که مردم تا زمانی که کارمزد تراکنش را پرداخت کنند، میتوانند از این بلاک چین برای هر آن چه که میخواهند استفاده کنند.

عدم ارتباط قراردادهای هوشمند و دنیای واقعی

یکی از چالشهای اساسی که مدتی پس از عرضه اتریوم توسط منتقدین مطرح شد، عدم ارتباط قراردادهای هوشمند اتریوم با دنیای واقعی بود. مشکل اینجا بود که برای استفاده از قرارداهای هوشمند فقط میشد از اطلاعات موجود در بلاک چین استفاده کرد و در نتیجه استفاده از این قراردادها در دنیای واقعی که اطلاعات خارج از بلاک چین قرار دارند، امکانپذیر نبود.

چالش مطرح شده منطقی و درست بود و تیم توسعه دهندگان اتریوم نیز این چالش را پذیرفتند اما تاکنون هیچ گامی در جهت پیدا کردن و ارائه راهحلی برای آن برنداشتند. تا اینکه پروژهای به نام چین لینک این چالش را مورد مطالعه قرار داده و با استفاده از اوراکلهای غیرمتمرکز در قالب پروژه چین لینک، سعی کرد این چالش را حل کند که تاکنون نیز تا حد زیادی موفق بوده است. با استفاده از اوراکلهای غیرمتمرکز چین لینک، میتوان اطلاعات را از دنیای واقعی و خارج از بلاک چین و یا از بلاک چینهای دیگر گرفته و در قراردادهای هوشمند اتریوم از آنها استفاده کرد.

اثبات انجام کار و تغییر آن به اثبات دارایی

آیا تا به حال اسم «بمب سختی اتریوم» یا «عصر یخبندان اتریوم» به گوشتان خورده است؟

عصر یخبندان اتریوم یا «بمب سختی» مفهومی است که در سال ۲۰۱۵ توسط توسعه دهندگان اتریوم مطرح شد که بر اساس آن طی یک نقشه عمدی، افزایش سختی استخراج، در نهایت منجر به نابودی شبکه اتریوم میشود. این برنامه بدین منظور طراحی شد که توسعه دهندگان اتریوم مجبور شوند به سمت اثبات سهام حرکت کنند.

طبق این برنامه، سختی شبکه اتریوم به صورت نمایی افزایش خواهد یافت و زمان بیشتری برای حل معادله یک بلاک مورد نیاز خواهد بود. این فرایند آنقدر ادامه پیدا میکند تا شبکه اتریوم متوقف یا به اصطلاح فریز شود و دیگر هیچ تراکنشی در شبکه به دلیل سختی بسیار بالای آن انجام نخواهد شد. این مفهوم با اصطلاح «عصر یخبندان اتریوم» شناخته میشود.

در نهایت این اتفاق خواهد افتاد و تنها راه نجات شبکه اتریوم از این اتفاق حرکت به سمت روشهای دیگر مانند اثبات سهام است. بنابراین توسعه دهندگان اصلی قطعا به دنبال تغییر رویکرد این شبکه هستند. ما تنها میدانیم که این اتفاق خواهد افتاد اما دیر یا زود آن مشخص نیست.

با وجود تمام دلایلی که تیم توسهدهندگان اتریوم برای تغییر سازوکار اجماع اتریوم از اثبات انجام کار به اثبات دارایی ارائه کردهاند، هنوز هم انتقادهای زیادی به این تغییر مطرح است.

این تغییر بزرگ در اتریوم قرار است ابتدا با یک سیستم ترکیبی شروع به کار کند، یعنی هر دو مکانیسم اثبات انجام کار و اثبات دارایی در ابتدا همزمان باهم در شبکه اتریوم کار کنند. این برنامه به این صورت است که قرار است از هر صد تراکنشی که در شبکه اتریوم انجام میشود، یکی از آنها توسط مکانیسم اثبات دارایی تایید شده و مابقی توسط همان مکانیسم قبلی، یعنی اثبات انجام کار تایید خواهند شد.

به جای اینکه ماینرها نیازمند داشتن سخت افزارهای قدرتمند ماینینگ باشند، در اثبات سهام آنها تنها باید اتریوم بخرند و به شبکه اختصاص دهند. هر کس که مایل به تبدیل شدن به یک اعتبارسنج در شبکه اتریوم و کسب درآمد از آن باشد، باید مقداری اتریوم داشته باشد و آن را به شبکه اختصاص دهد. در این صورت آنها به بلاکهای جدید رای خواهند داد.

اما منتقدان این تغییر بزرگ در شبکه اتریوم نیز دلایل و نگرانیهای خود را برای مخالفت دارند.

با وجود مزایای زیادی که اثبات دارایی در برابر اثبات انجام کار دارد که یکی از مهمترین آنها صرفهجویی در مصرف انرژی و از بین رفتن بیهوده توان دستگاهها و انرژی برق است، انتقاد اصلی که به آن وارد میشود، این است که مکانیسم اثبات انجام کار نسبت به اثبات دارایی تمرکززدایی کمتری دارد و این تغییر میتواند ویژگی غیرمتمرکزبودن اتریوم را هدف قرار داده و با مشکل مواجه کند.

برنامهها و رویدادهای پیشرو

سیر تکاملی پروژه اتریوم به ۴ مرحله اصلی تقسیم میشود که هر کدام از این فازها، نشاندهنده دوره خاص و مشخصی از این روند هستند. این ۴ مرحله عبارتند از فرانتیر (Frontier)، هوماستد (Homestead)، متروپلیس (Metropolis) و سرِنیتی (Serenity).

سرِنیتی آخرین بخش از ۴ فاز تعبیه شده در نقشهراه اتریوم است. در حال حاضر شبکه اتریوم، مرحله سوم یعنی فاز متروپلیس، که خود شامل دو هاردفورک کلی به نامهای «بیزانس» و «قسطنطنیه» است را پشت سر گذاشته است.

این پروژه در گذر به سمت آخرین نسخه از اتریوم یعنی سرنیتی است که با اجرای آن پروتکل این پروژه تکمیل خواهد شد. زمان دقیق پیادهسازی این هاردفورک هنوز مشخص نشده است.

هاردفورک سرنیتی یا همان اتریوم ۲.۰ (Ethereum ۲.۰)، نسخهای از اتریوم است که در درجه اول با استفاده از کسپر (Casper) شبکه اتریوم را از الگوریتم اجماع اثبات کار (POW) به اثبات سهام (POS) منتقل خواهد کرد و سپس با استفاده از شاردینگ و پلاسما قرار است مشکل مقیاسپذیری شبکه تا حد زیادی بهبود پیدا کند و ماشین مجازی جدید با نام eWASM را نیز به همراه خواهد داشت.

این بروزرسانی به یک باره عرضه نخواهد شد و به صورت مرحله به مرحله و در ۶ فاز مختلف تکمیل میشود. بر اساس گفته بنیانگذاران اتریوم در حال حاضر ۸ گروه مجزا در حال توسعه کلاینتهایی برای زنجیره جدیدی هستند که هزاران برابر کارآمدتر از بلاک چین پیشین اتریوم است.

فاز صفر- زنجیره بیکن

فاز صفر نامی است که به راهاندازی زنجیره بیکن (Beacon Chain) دادهاند. زنجیره بیکن پروتکل اثبات سهام کسپر و زنجیرههای شارد را کنترل و مدیریت میکند. خبرها حاکی از این است که فاز صفر اوایل ماه ژانویه ۲۰۲۰ راهاندازی میشود. همچنین در این فاز، توکن ETH2 معرفی میشود. ETH2 دارایی جدید سهامداران خواهد بود که در زنجیره بیکن از آن به عنوان پاداش صحتسنجی تراکنشها استفاده خواهند کرد.

پس از تکمیل فاز صفر، دو بلاک چین فعال اتریوم وجود خواهد داشت. زنجیرهای که در ادامه زنجیره فعلی به فعالیت خود ادامه خواهد داد و بر مبنای اثبات کار خواهد بود و زنجیره بیکن که بر مبنای اثبات سهام طراحی میشود و کاربران میتوانند اترهای خود را از بلاک چین سابق به زنجیره جدید منتقل کنند و با سهامگذاری ۳۲ اتر جدید، تبدیل به تاییدکننده شوند. شاید بد نباشد بدانید که در صورت انتقال اتر خود به بلاک چین جدید، دیگر نمیتوانید آن را دوباره به زنجیره پیشین انتقال دهید.

در جریان فاز صفر، تراکنشهای کاربران و تمام محاسبات قراردادهای هوشمند هنوز بر روی زنجیره ETH1 یعنی همان زنجیره اولیه اتریوم که در حال حاضر در آن قرار داریم، انجام خواهد شد.

فاز یک-زنجیرههای شارد

زنجیرههای شارد، کلید مقیاسپذیری آینده هستند، چرا که تراکنش موازی را امکانپذیر میکنند. فاز ۱ در درجه اول مربوط به ساخت، اعتبارسنجی و اجماع دادههای زنجیره شارد است و به نوعی اجرای آزمایشی ساختار شاردینگ است. در فاز صفر، یک و دو، همزمان با اینکه انتقال به بلاک چین جدید در حال رخ دادن است، بلاک چین ۱ موازی با بلاک چین ۲ فعال است.

فاز دو

مرحلهای است که در آن عملکردهای مراحل پیشین با یکدیگر وارد عمل میشوند. زنجیرههای شارد به زنجیره اصلی منتقل میشوند و قراردادهای هوشمند دوباره برای شبکه تعریف میشوند. هر شارد یک ماشین مجازی مبتنی بر eWASM را مدیریت میکند.

این ماشین مجازی حسابها، قراردادها، استیت و سایر بخشهایی که ما به واسطه سالیدیتی با آن آشنا هستیم را پشتیبانی میکند. در این فاز برنامههای غیرمتمرکز باید انتخاب کنند که میخواهند بر روی کدام شارد قرار گیرند.

در رابطه با سایر فازها هنوز اطلاعات دقیقی در دسترس نیست و بنا به گفته ویتالیک بوترین در کنفرانس دکانِمی (Deconomy) به بروزرسانیهای دقیقتر مکانیسم اجماع اثبات سهام و مقیاسپذیری تعلق دارد.

اما در رابطه با زمان اجرای هر کدام از این برنامهها، تیم توسعهدهنده اتریوم چندی پیش برنامه زمانی مشخصی اعلام کرد ولی این نکته را هم افزود که این تاریخها قطعی نیستند و ممکن است تغییر کنند. حتی اگر تیم اتریوم به این نکته اشاره نمیکرد با سابقهای که اتریوم تاکنون در عرضه بهروزرسانیهای خود داشته میتوان حدس زد که بیشتر برنامههای آنها با تاخیر انجام شود.

برنامه زمانی ارائه شده توسط تیم توسعهدهنده اتریوم به شرح زیر است:

ژانویه ۲۰۲۰

اواسط ماه ژوئن، توسعهدهندگان اصلی اتریوم اعلام کردند که مرحلهی اول انتقال شبکهی اتریوم به اتریوم ۲.۰ احتمالاً در تاریخ ۳ ژانویه ۲۰۲۰ انجام خواهد شد.

گفته میشود که تیم توسعهی اتریوم، مشغول نوشتن جزییات کد فاز صفر هستند. جاستین دریک (Justin Drake)، یکی از اعضای تیم توسعهی اتریوم، اعلام کرد که به چند دلیل این تاریخ را برای راهاندازی انتخاب کردهاند. به گفتهی او، یکی از دلایل انتخاب این روز، مصادف شدن آن با سالگرد راهاندازی بلاک جنسیس بیت کوین در تاریخ ۳ ژانویه ۲۰۰۹ است.

فرایند این انتقال احتمالاً در بازهی زمانی ۸ تا ۱۱ اکتبر امسال در Devcon، گردهمایی سالانهی بنیاد اتریوم، اعلام خواهد شد. در حال حاضر، برخی از کلاینتهای اتریوم ۲.۰ روی شبکه آزمایشی در حال فعالیت هستند.

فاز صفر همان مرحلهی اول انتقال شبکهی اتریوم از الگوریتم اجماع انجام کار به اثبات سهام بوده که در نتیجهی آن، به جای ماینرها، اعتبارسنجها (validator)، کار تائید بلاکها را بر عهده خواهند گرفت.

ژوئن ۲۰۲۰

آمادهسازی لایت کلاینت اتریوم ۲.۰

نوامبر ۲۰۲۰

فورک اول اتریوم ۱ به منظور نهایی سازی اتریوم ۲.۰

مارس ۲۰۲۱

اجرای فورک دوم اتریوم ۱ به منظور کاهش پاداش اتریوم تا ۱۰ برابر

سال ۲۰۲۱

- توسعهدهندگان اتریوم پیشبینی میکنند که تا سال ۲۰۲۱، شاردینگ به صورت کامل صورت گرفته، اما چندین سال نیز برای انتقال کامل از الگوریتم اثبات انجام کار (PoW) به اثبات سهام، زمان نیاز خواهد بود.

- پاداش این ارز دیجیتال در سال ۲۰۲۱ تا ده برابر کاهش پیدا کند.

همکاریها و پذیرندگان

اولین همیشه بهترین نیست اما شانس بهترین ماندن برای اولینها بالاست. پلتفرم اتریوم با تمام کند بودنش از نظر امنیتی و اجرایی در بیش از سه سال فعالیت اجرایی خود را اثبات کرده است. از این رو شرکتها و پروژههایی که به دنبال استفاده از قابلیتهای قراردادهای هوشمند و اپلیکیشنهای غیرمتمرکز بودند، استفاده از بلاک چین اتریوم، همواره اولین انتخاب آنها بوده است. در اینجا به تعدادی از مهمترین همکاریهای اتریوم اشاره میکنیم.

پروژه اتریوم با وجود داشتن تیم توسعهدهندگان قوی آن، گزینه بسیار بهتر و منطقیتری نسبت به سایر رقبایش است. از آنجایی که غولهای تکنولوژی در حال استقبال از ارزهای دیجیتال هستند، از میان تمام پروژهها و ارزهای دیجیتال، ترجیح قابل توجهی در انتخاب اتریوم نسبت به سایر پروژهها وجود دارد. در واقع شبکه اتریوم در حال تبدیل شدن به ستون و پایه بسیاری از پروژههای میلیارد دلاری شده است.

از میان ۵۰ شرکت برتری که برای استفاده از تکنولوژی بلاک چین برنامهریزی کرده بودند و سایت فوربز لیستی از آنها اعلام کرده بود، ۳۲ تای آنها پلتفرم اتریوم را برای این کار انتخاب کرده بودند که این خبر بسیار خوبی برای اتریوم است.

بخش دادههای بینالمللی فوربز تخمین میزند که شرکتها و دولتهای مختلف، امسال، بیش از ۲.۹ میلیارد دلار بر روی تکنولوژی بلاک چین هزینه خواهند کرد. یعنی یک افزایش ۸۹ درصدی نسبت به سال ۲۰۱۸. آنها همچنین پیشبینی کردهاند، حجم این سرمایهگذاری در سال ۲۰۲۲ به رقم ۱۲.۴ میلیارد دلار برسد.

اما از میان تمام همکاریهایی که اتریوم تاکنون داشته، سه نام بزرگ به چشم میخورد:

بانک بزرگ جیپیمورگان (JP Morgan)، آمازون و مایکروسافت

بانک بزرگ جیپیمورگان برای ایجاد ارز دیجیتال باثبات خود از بلاک چین اتریوم استفاده کرد.

آنچه بانک بزرگ آمریکایی جیپیمورگان در همکاری با اتریوم به دنبال آن است، انتقال توکنهای انحصاری شبکه خود به صورت آنی و با امنیت بالا است. این بانک قصد دارد تمام نقل و انتقالات خود را با استفاده از ارز دیجیتال انحصاری خود (JPM Coin) و در بستر بلاک چین اتریوم انجام دهد.

شرکت ارائه دهنده سرویسهای مبتنی بر وب آمازون، پس از اینکه تصمیم گرفت از تکنولوژی بلاک چین در خدمات خود استفاده کند، پلتفرم اتریوم را برای این کار انتخاب کرد. بلاک چین آمازون قصد دارد به کسبوکارهایی که میخواهند در کار خود از بلاک چین استفاده کنند، اما نمیتوانند یا نمیخواهند خودشان کار توسعه آن را انجام دهند، کمک کند.

این سرویسها به این منظور طراحی شدهاند که میلیونها تراکنش را، بدون نیاز به وجود یک بخش نظارتی مرکزی انجام دهند. شرکتها در بخشهای مختلفی از جمله خردهفروشی، سرویسهای مالی و.. میتوانند قراردادها را اجرا کنند، دادهها را به اشتراک گذارند، و معاملات بین نهادهای مختلف را با استفاده از بلاک چین به انجام برسانند.

آمازون، از بین تمام پلتفرمهای بلاک چینی، اتریوم را به دلیل انعطافپذیری بالا و همچنین جامعه توسعهدهندگان گسترده آن انتخاب کرد و بیان میکند که این دو عامل از جمله عوامل کلیدیست که امکان ایجاد پروژههای متعدد بر روی بلاک چین اتریوم را فراهم کرده است.

مایکروسافت که غول تکنولوژی و سردمدار بازارهای نرمافزاری است، چندی پیش اعلام کرد، پلتفرم حافظه ابری خود به نام آژور (Azure) را در بستر بلاک چین اتریوم ساخته است. سرویسهای مبتنی بر بلاک چین به توسعهدهندگان این امکان را میدهد که ابزارهای مختلفی را به هم متصل کرده و یکپارچه سازند که این کار مزایای قابل توجهی برای کسبوکارهای جهانی دارد.

در بین شرکتهایی که میتوانند از همکاری موفق میان مایکروسافت و اتریوم بهرهمند شوند، میتوان از استارباکس (Starbucks) نام برد.

استارباکس علاوه بر امکان انجام پرداختها با استفاده از ارزهای دیجیتال، پا فراتر گذاشته و این امکان را فراهم کرده تا مشتریان بتوانند فنجان قهوه خود را از زمانی که قهوه را در مزارع میچینند تا زمانی که تبدیل به یک فنجان قهوه شود، ردیابی کنند و از این طریق از اصالت نوشیدنی خود مطمئن شوند.

رقبای اصلی

با نگاهی به نحوه توزیع سرمایه در بازار ارزهای دیجیتال در بین گروههای مختلف این ارزها، میتوان به وضوح دید که آن دسته از پروژههایی که با هدف ارائه قراردادهای هوشمند و برنامههای غیرمتمرکز ایجاد شدهاند ، به مرور زمان توانستهاند حجم زیادی از سرمایه موجود در بازار را به خود اختصاص دهند. اختصاص درصد بالای سرمایه در این پروژهها نشان از بیشتر شدن اهمیت این دسته از پروژهها دارد.

هرچند پروژه اتریوم در این زمینه از همه قدیمیتر بوده و به نوعی خالق و صاحب سبک در ارائه قراردادهای هوشمند و برنامههای غیرمتمرکز به حساب میآید، اما مقبولیت و محبوبیت بالای اتریوم سبب شد پروژههای مشابه زیادی ایجاد شوند که از بین تمام آنها، ایاس و ترون در حال حاضر توانستهاند از نظر آمار و ارقام در تعداد قراردادهای هوشمندی که در بستر آنها اجرا شده و dAppهایی که با استفاده از بلاک چین آنها ساخته شده با اتریوم رقابت کنند.

اما پروژههای دیگری نیز در ۱۰۰ ارز دیجیتال برتر بازار به چشم میخورند که شاید نتوان آنها را در حال حاضر رقیب جدی برای اتریوم در نظر گرفت اما با توجه به پتانسیلهای آنها میتوان به رشد آنها امیدوار بود و بنابراین میتوان انتظار داشت هرکدام از آنها در آینده بتوانند رقیب جدی برای اتریوم شده و جایگاه آن را به خطر بیندازند. از جمله این پروژهها میتوان به نئو، استلار، کاردانو، تزوس، اتریوم کلاسیک، کیوتوم، لیسک و .. اشاره کرد.

اما علاوه بر مقایسه اتریوم و رقابت آن با پروژههایی که در زمینه ارائه قراردادهای هوشمند و برنامههای غیرمتمرکز فعالیت میکنند، اتریوم را میتوان با بیت کوین نیز مقایسه کرد و رقیبی برای آن دانست، زیرا اتریوم از ابتدا برای حل مشکلات موجود در بیت کوین ایجاد شد و در بازههای زمانی مختلف، همواره در تلاش بوده تا این رقیب سرسخت خود را از میان بردارد و در صدر ارزهای دیجیتال قرار گیرد. هرچند اتریوم در سال ۲۰۱۷ و با رونق ICOهایی که در بستر بلاک چین آن راهاندازی شده بودند، توانست حجم سرمایه زیادی را به خود اختصاص دهد و فاصله خود با پادشاه ارزهای دیجیتال را کم کند، اما تاکنون نتوانسته جایگاه این رقیب سرسخت را از آن خود کند.

اتریوم و بیت کوین

شاید برای شما هم سوال باشد، با وجود بیت کوین، اتریوم چگونه توانست ایجاد و اینگونه با استقبال روبرو شود.

با وجود اینکه بیت کوین و اتریوم در ویژگیهای اساسی و ساختار اولیه شباهتهای زیادی بهم دارند، از جمله اینکه ساختار هردو بلاک چین توزیع شده عمومی است و هر دو میتوانند به عنوان روش پرداخت مورد استفاده قرار گرفته و در معاملات مختلف بکار گرفته شوند، تفاوتهایی که این دو پروژه در اهداف و کاربردهای خود دارند، آنها را از هم متمایز میکند.

بنابراین از آنجایی که اهداف و کاربردهای این دو پروژه تا حد زیادی باهم فرق دارند، نمیتوان گفت که بیت کوین بهتر است یا اتریوم.

اتریوم، ایاس و ترون

پس از اتریوم و با موفقیتی که این پروژه توانست بدست آورد، پروژههای مشابه زیاد دیگری ایجاد شدند که موفقترین آنها از نظر حجم سرمایه ایاس و ترون هستند. ایاس و ترون با هدف و کاربردی شبیه به اتریوم، یعنی اجرای قرادادهای هوشمند و برنامههای غیرمتمرکز ایجاد شدند و آنها هم در این راه موفق ظاهر شدند و توانستند جایگاه خود را در میان ده ارز دیجیتال برتر تثبیت کنند.

اگر بخواهیم از نظر تعداد کاربران فعال قراردادهای هوشمند و همچنین تعداد اپلیکیشنهای غیرمتمرکزی که بر بستر این سه بلاک چین راهاندازی شده، مقایسهای انجام دهیم، خواهیم دید این سه پروژه رقابت تنگاتنگی باهم داشته و اختلاف کمی باهم دارند و تعداد کاربران فعال در هر سه زنجیره بر اساس آماری که سایت DappReview منتشر کرده چیزی بین ۲ هزار و ۶ هزار می باشد.

همانطور که در جدول بالا مشخص است، مزیت مهم ایاس و ترون نسبت به اتریوم، یکی زبان برنامهنویسی قراردادهای هوشمند آنهاست که در آنها مانند اتریوم نیاز نیست یک زبان برنامهنویسی خاص مثل سالیدیتی را یاد گرفت و دیگری اینکه در زمینه مقیاسپذیری تاکنون بهتر عمل کردهاند.

اتریوم و نئو (اتریوم چینی)

یکی دیگر از پروژههای ارائه دهنده قراردادهای هوشمند و برنامههای غیرمتمرکز که یک سال پس از اتریوم کار خود را شروع کرد، پروژه نئو بود. از آنجایی که بنیانگذار و هسته اصلی تیم پروژه نئو، چینی بودند و پروژه نیز از ابتدا شباهتهای زیادی با اتریوم داشت به آن، اتریوم چینی میگویند.

پروتکل اجماع اثبات سهام در بلاک چین نئو این امکان را فراهم کرده که تراکنشها در شبکه نئو به صورت کاملا رایگان انجام شوند. از مزایای دیگر نئو نسبت به اتریوم بیشتر بودن TPS (تعداد تراکنشها در ثانیه)، کمتر بودن زمان بلاک و همچنین استفاده از زبانهای برنامهنویسی عام و رایج مثل جاوا و #C در قراردادهای هوشمند آن است.

اتریوم و کاردانو (اتریوم ژاپنی)

از آنجایی که چارز هاسکینسون بنیانگذار کاردانو، در ابتدا از اعضای اصلی تیم اتریوم بود، طبیعی است که این دو پروژه شباهتهای زیادی بهم داشته باشند و به عنوان دو رقیب در این بازار در نظر گرفته شوند.

این دو پروژه که با هدف ارائه قراردادهای هوشمند و برنامههای غیرمتمرکز ایجاد شدهاند، تاکنون با استقبال بسیار خوبی در دنیای ارزهای دیجیتال روبرو بودهاند و توانستهاند سرمایه بالایی جذب کنند. مقیاسپذیری بهتر کاردانو و کمتر بودن زمان بلاکها از جمله مزایای کاردانو نسبت به اتریوم است.

رویدادها و اخبار تاثیرگذار روی قیمت

از جمله روشهایی که میتواند به ما کمک کند، سرمایهگذاریِ موفقی داشته باشیم، بررسی تاریخچه قیمت یک ارز و تاثیر اتفاقات مختلف بر روی قیمت آن است. نکتهی مهمی که نباید از آن غافل شد این است که اتفاقات یکسان میتواند روی ارزهای مختلف تاثیرات کاملا متفاوتی داشته باشد. بنابراین حتما باید تاثیر اتفاقات مختلف را به صورت جداگانه بر روی هر ارز بررسی کنیم و نمیتوان تاثیر یک اتفاق بر روی قیمت یک ارز را به ارزهای دیگر تعمیم داد.

اتریوم به عنوان دومین ارز دیجیتال بزرگ، که به ملکه ارزهای دیجیتال نیز معروف است، طرفداران زیادی دارد. پس از انفجار قیمتی سال ۲۰۱۷ که بسیاری از متخصصان این حوزه، دلیل آن را شکوفایی اتریوم به دلیل قابلیت راهاندازی پروژهها و آیسیاوهای (ICOs) مختلف بر روی بلاک چین آن میدانند، بسیاری از سرمایهگذاران به اتریوم علاقهمند شدند و معتقدند این ارز دیجیتال قابلیت این را دارد که بازهم رشد خیرهکنندهای داشته باشد.

برای اینکه دید بهتری از پیشبینی قیمت اتریوم در آینده داشته باشیم، الگوهای قیمتی آن در گذشته را بررسی میکنیم.

آگوست ۲۰۱۹

توسعهدهندگان اتریوم ،اواخر روز ۱۶ آگوست لیستی از ۶ تغییر کد را برای ارتقای گسترده بعدی، یعنی هاردفورک استانبول (Istanbul) نهایی کردند.

این بروزرسانی در دو بخش اجرا خواهد شد. اولین بخش آن، که شامل ۶ تغییر کد است و در واقع با نام طرح پیشنهادی بهبود اتریوم (EIP) نیز شناخته میشود در ماه اکتبر سال ۲۰۱۹ به صورت آزمایشی روی شبکه اصلی اتریوم اجرا خواهد شد.

آنچه که برای فعالسازی بر روی شبکه اصلی در سه ماهه اول سال ۲۰۲۰ برنامهریزی شده، شامل EIPهایی است که از سوی توسعهدهندگان اصلی نیاز به آزمایش و بررسی بیشتر دارند. این موارد شامل روند تغییر الگوریتم استخراج از اثبات کار به اثبات سهام یا همان ProgPoW میشود.

انتشار این خبر نتوانست تاثیر مثبتی در همان روز داشته باشد، اما منجر به افزایش قیمت ارز دیجیتال اتر به اندازه ۱۱ درصد در سه روز بعد از آن شد.

جولای ۲۰۱۹

در تاریخ ۲ جولای خبری مبنی بر اینکه اتریوم برای جذب سرمایه بیشتر، سرمایهگذاران و شاهزادگان کشورهای حاشیه خلیجفارس را هدف گرفته است، منتشر شد.

رهبران اتریوم در پی دستیابی به اهداف جاهطلبانه و جسورانهای در خاورمیانه هستند. ویرجیل گریفیث (Virgil Griffith)، رئیس پروژههای خاص بنیاد اتریوم اعلام کرد که این سازمان قصد دارد از طریق همکاری با متخصصین مالی کشورهای حوزه خلیجفارس، سازگاری دومین بلاک چین بزرگ جهان یعنی، اتریوم) با احکام اسلامی را به نمایش بگذارد.

انتشار این خبر نتوانست تاثیر چندانی بر روی قیمت اتریوم داشته باشد، و نمودار قیمتی این ارز به حرکت نوسانی روبه جلوی (Sideway) خود ادامه داد.

در تاریخ ۵ جولای جاستین دریک (Justin Drake)، یکی از فعالان پروژه اتریوم ۲.۰ و محقق بنیاد اتریوم، روز ۵ جولای گفت که ممکن است پاداش این ارز دیجیتال در سال ۲۰۲۱ تا ده برابر کاهش پیدا کند.

با انتشار این خبر، اتریوم یک افزایش قیمت ۵ درصدی را تجربه کرد.

ویتالیک بوترین (Vitalik Buterin)، موسس اتریوم، استفاده از بلاک چین بیت کوین کش را راه حلی موقت برای مشکل مقیاسپذیری شبکهی اتریوم دانست. او خلاصه این ایده را روز ۱۳ جولای در سایت Ethereum Research منتشر کرد.

نمودار قیمتی اتریوم که از ۹ جولای وارد یک روند نزولی شده بود، با انتشار این خبر هم نتوانست حرکت قیمتی خود را تغییر دهد و به روند نزولی خود ادامه داد.

گروهی از برنامهنویسان در تاریخ ۳۱ جولای اعلام کردند که به دنبال اتصال بلاک چین اتریوم و شبکه لایتنینگ بیت کوین به یکدیگر هستند. شرکت بازیسازی «بلاکِید گیمز (Blockade Games)» در وبلاگ رسمی خود اعلام کرد که توانسته با ارسال یک تراکنش بیت کوین به وسیله شبکه لایتنینگ و فعالسازی یک قرارداد هوشمند اتریوم، این دو شبکه را به یکدیگر متصل کند.

انتشار این خبر، پایانی برای روند نزولی اتریوم بود و با یک افزایش ۵ درصدی شروع یک حرکت صعودی را ایجاد کرد.

ژوئن ۲۰۱۹

اتریوم از سوی SEC به عنوان ارز قانونی شناخته شد. کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) با توجه به اسناد رسمی دادگاه، در تاریخ ۵ ژوئن اتریوم را بهعنوان ارز تبادلی قانونی پذیرفتند.

با انتشار این خبر، قیمت اتریوم در مدت یک روز ، در تاریخ ۵ ژوئن، ۵ درصد افزایش قیمت را تجربه کرد.

تیم توسعهدهندگان اتریوم، در تاریخ ۱۵ ژوئن زمان عرضه اتریوم ۲ را ۳ ژانویه ۲۰۲۰ اعلام کردند. با اعلام این خبر توسط یکی از اعضای اصلی تیم توسعهدهندگان اتریوم، جاستین دریک، قیمت این ارز وارد یک روند صعودی شده و ظرف مدت ۱۱ روز، یعنی از ۱۵ ژوئن تا ۲۶ ژوئن، یک افزیش ۴۰ درصدی را شاهد بود.

اما نکتهای که در اینجا باید به آن توجه کرد این است که ممکن است این افزایش قیمت ۴۰ درصدی فقط بخاطر انتشار این خبر نباشد و عوامل و اخبار دیگری هم، همزمان روی آن تاثیر گذاشته باشند. در نتیجه باید تمام اتفاقات مثبت و منفی را در این بازه زمانی پیدا کنیم.

در تاریخ ۱۹ ژوئن شرکت تامینکننده امنیت اینترنت کلودفلر (Cloudflare) اعلام کرد، قصد دارد درگاه اتریوم را به درگاه وب توزیعشده خود بیافزاید تا کاربران بتوانند بدون نصب هیچ نرمافزاری با شبکه اتریوم تعامل داشته باشند و از آن استفاده کنند.

انتشار این خبر در بازه زمانیِ افزایش قیمتی ۴۰ درصدی ارز دیجیتال اتر که در ۱۵ تا ۲۶ ژوئن اتفاق افتاد، منتشر شده است و به تقویت روند صعودی آن کمک کرده است.

در تاریخ ۲۳ ژوئن شرکت یوبیسافت (Ubisoft)، غول بازیسازی دنیا و سازنده بازی اساسینز کرید، اعلام کرد قصد دارد در بازیهای مبتنی بر بلاک چین خود، از ارز دیجیتال اتر(ETH) استفاده کند.

انتشار این خبر نیز توانست منجر به تداوم روند صعودی در قیمت اتریوم شود و افزایش قیمت ۴۰ درصدی در مدت ۱۱ روز را برای آن رقم بزند.

می ۲۰۱۹

در گردهماییهای مجازی دو هفتهای توسعهدهندگان اتریوم که در تاریخ ۲ می برگزار شد، جاستین دریک (Justin Drake)، پژوهشگر بنیاد اتریوم، اظهار داشت که جزئیات کد مرحلهی اول انتقال اتریوم به شبکهی اثبات سهام در دست انجام بوده و در تاریخ ۳۰ ژوئن به پایان میرسد.

انتشار این خبر توسط تیم توسعهدهندگان اتریوم منجر به افزایش قیمت ۸ درصدی ارز دیجیتال اتر شد.

مایکروسافت که غالبا از آن به عنوان غول تکنولوژی ها یاد می شود، در تاریخ ۴ می همکاری خود با بانک بزرگ آمریکایی جی پی مورگان را با هدف راهاندازی پلتفرمی مبتنی بر اتریوم اعلام کرد.

اصلیترین هدف این پلتفرم سرعت بخشیدن و ساده کردن پرداختهای بین بانکی و بطور کلی بین تمام شرکتهای تجاری مختلف است.

انتشار این خبر نتوانست تاثیر چندانی بر روی قیمت ارز دیجیتال اتر داشته باشد و بر خلاف انتظار، قیمت این ارز دیجیتال پس از انتشار این خبر، با ۸ درصد کاهش همراه شد.

گاهی به دلایل مختلف، اخبار این چنینی زودتر از آنکه در شبکههای اجتماعی خود شرکتها یا رسانهها منتشر شوند، به بیرون درز کرده و یک یا چند روز قبل از انتشار خبر به صورت رسمی، با انتشار شایعه آن توسط کاربران، تاثیر مثبت خود را بر روی قیمت میگذارند و پس از انتشار خبر، فارغ از اینکه آن شایعه درست از آب درآمده باشد یا غلط، قیمت اصلاح شده و با کاهش روبرو میشود. در مورد این خبر نیز چنین اتفاقی افتاده است.

یک مقام ارشد در گفتگو با کویندسک در تاریخ ۶ می اظهار داشت که کمیسیون معاملات آتی کالای ایالات متحده (CFTC) به دنبال تایید قرارداد آتی اتریوم است. گفتنی است که این قرارداد تمامی شرایط جهت پذیرفته شدن را داراست.

مسئلهای که در مورد اخبار این چنینی وجود دارد این است که فارغ از اینکه کمیسیون معاملات آتی کالای ایالات متحده، قرارداد آتی اتریوم را بپذیرد یا نه، چنین نویدها و امیدهایی با هیجانی که در بازار ایجاد میکنند در بیشتر اوقات منجر به افزایش قیمت میشوند.

این کمیسیون که بر روی بازار مشتقات آمریکا نظارت میکند، پیش از این در اواخر سال ۲۰۱۷ به دو بازار مرتبط با قراردادهای آتی بیت کوین یعنی گروه بورس بازرگانی و کالای شیکاگو (CME) و بورس اختیار معامله شیکاگو (CBOE) اجازه فعالیت در زمینه قراردادهای آتی را داده بود.

هماکنون به گفته یک مقام رسمی، این نهاد تنظیمکننده مقررات، محصول مالی مشابهی برای اتر، دومین ارز دیجیتال بزرگ از نظر ارزش بازار، در نظر گرفته است.

خبر دومی که در این روز در رابطه با پروژه اتریوم منتشر شد، این بود که شرکت مایکروسافت، کیت توسعهی بلاک چین جدیدی را برای بلاک چین آژور (Azure) که مبتنی بر اتریوم است، عرضه میکند.

و خبر سومی که در رابطه با اتریوم در ۶ می منتشر شد این بود که، حجم تراکنشهای اتر (ETH) بر روی برنامههای غیرمتمرکز (DApps) رکورد جدیدی را از خود ثبت کرد.

انتشار این سه خبر مهم در یک روز توانست منجر به افزایش قیمت ۱۳ درصدی اتر شود.

طرح پیشنهاد ETF جدید که در تاریخ ۱۰ می منتشر شد، اعلام کرد از ارزهای دیجیتال بیت کوین و اتریوم پشتیبانی میکند.

از آنجایی که روند ETF بیت کوین و اتریوم خیلی طولانی شده، اخبار مربوط به آن دیگر تاثیر چندانی بر روی قیمت ندارد، اما با این وجود، انتشار این خبر هم منجر به افزایش قیمت ۵ درصدی اتر شد.

جوزف لوبین (Joseph Lubin) در مصاحبهای که در ۱۱ می با کوینتلگراف داشت اعلام کرد که بلاک چین اتریوم، طی ۱۸ الی ۲۴ ماه، ۱,۰۰۰ برابر مقیاسپذیرتر خواهد شد.

پس از این صحبتهای جوزف لوبین، قیمت اتریوم در مدت یک روز، ۱۸ درصد افزایش را تجربه کرد.

یکی از بزرگترین شرکتهای فعال در حوزه برق در تاریخ ۱۵ می اعلام کرد، قصد دارد بهمنظور اجرای یک آزمایش جدید، با یکی از برنامههای مبتنی بر اتریوم به نام iExec کار کند.

شرکت EDF، پنجمین شرکت بزرگ دنیا در صنایع برق که ارزش آن در بازار به چیزی در حدود ۳۳ میلیارد دلار میرسد، بهتازگی نرمافزار شبیه ساز خود را با عنوان GPUSPH بر روی پلتفرم iExec راهاندازی کرده است.

پلتفرم iExec خود بر روی شبکه اصلی اتریوم فعالیت میکند و بهعنوان یک برنامه غیرمتمرکز (Dapp) موفق شناخته میشود.

با انتشار خبر استفاده از بلاک چین اتریوم توسط یکی از بزرگترین شرکتهای فعال برقی، قیمت ارز دیجیتال اتر، در مدت یک روز در تاریخ ۱۵ می، ۱۸ درصد افزایش یافت.

گزارشی در خصوص نواقص موجود در کلاینتهای اتریوم، از سوی یک آزمایشگاه امنیتی در تاریخ ۱۷ می منتشر شد.

بر اساس این گزارش، به نظر میرسید که کلاینتهای اتریومی که هنوز برای رفع آسیبپذیریها موجود، آخرین به روز رسانی را دریافت نکردهاند، کل شبکه را با خطر امنیتی مواجه میسازند.

گفته میشود که محبوبترین کلاینتهای اتریوم، پریتی و گث، همچنان در معرض خطرات امنیتی هستند.

خبر وجود نواقص در کلاینتهای اتریوم، تاثیر خود را به عنوان یک خبر منفی بر روی قیمت گذاشت و منجر به افت قیمت تا ۸ درصد در یک روز شد.

ویتالیک بوترین، برای افزایش حریم خصوصی در اتریوم پیشنهاد ایجاد یک اتر میکسر مبتنی بر قرارداد هوشمند درون زنجیرهای را مطرح کرد. خالق اتریوم این خبر را در پلتفرم توسعه مشارکتی هکامدی (HackMD) در روز ۲۴ ماه می اعلام کرد.

میکسر (Mixer) اتریوم سرویسی است که از افراد مختلف اتر میگیرد و با آدرسهای متفاوت به آنها اتر میفرستد. این کار برای رد گم کنی بین آدرسهای مختلف انجام میشود تا هویت اصلی افراد مخفی باقی بماند.

انتشار این خبر نیز توانست تاثیر مثبتی در میان طرفداران و سرمایهگذاران اتریوم داشته باشد و منجر به افزایش قیمت ۵ درصدی آن شود.

آوریل ۲۰۱۹

روز شنبه ۶ آوریل، موسس و مدیر عامل ترون (TRX) در گفتگو با برنامه پادکست The Crypto Chick ادعا کرد که به نظر او امسال، اکوسیستم ترون وارد یک «همکاری رسمی» با اتریوم خواهد شد.

با وجود اینکه صحبتهای جاستین سان اعتبار زیادی درجامعه ارزهای دیجیتال ندارد، انتشار این خبر منجر به افزایش قیمت ۸ درصدی اتر شد و قیمت که در یک روند صعودی قرار داشت ، همچنان روند خود را ادامه داد.

اپرا به طور رسمی، نسخهی دسکتاپ مرورگر جدیدش را که به کیف پول ارز دیجیتال مجهز شده است، در تاریخ ۹ آوریل راهاندازی کرد. این شرکت، اعلام کرد که این مرورگر که ریبورن ۳ (Reborn ۳) نام دارد، اکنون برای سیستمعاملهای مک، ویندوز و لینوکس در دسترس است.

این مرورگر در حال حاضر، از اتر و دیگر توکنهایی که از استاندارد ERC-20 اتریوم استفاده میکنند، پشتیبانی میکند.

هرچند اپرا در حال حاضر محبوبترین مرورگر مورد استفاده کاربران نیست، اما طرفداران خودش را دارد و این اقدام از سمت آن منجر به افزایش قیمت اتر به اندازه ۱۰ درصد در یک روز پس از انتشار خبر شد.

بنا بر اخبار به دست آمده از نشست دو هفتهای برگزار شده در تاریخ ۱۲ آوریل، توسعهدهندگان اصلی اتریوم قصد دارند تا هاردفورکهای کوچکتری را در بازهی زمانی کمتری پیادهسازی کنند.

قیمت اتریوم که در روزهای قبل به صورت افقی و بدون افت یا جهش قابل ملاحظهای بود، با انتشار این خبر نیز نتوانست این حرکت را تغییر دهد و همچنان روبه جلو حرکت کرد. همانطور که قبلا نیز اشاره شد، با توجه به تاریخچه اتفاقات اتریوم، اخبار مربوط به هاردفورک تا زمانی که به مرحله قطعی و اجرایی نرسیده نمیتواند تاثیر مثبتی بر روی قیمت داشته باشد.

ویتالیک بوترین (Vitalik Buterin)، خالق اتریوم در ۲۰ آوریل، برای پیادهسازی الگوریتم اثبات سهام (Proof-of-Stake) بر روی بلاک چین اتریوم در گیتهاب، پاداش سهام بالاتری را پیشنهاد داد.

انتشار این خبر نتوانست تاثیری بر روی قیمت اتر داشته باشد و دلیل آنهم این است که روند تغییر الگوریتم اجماع در اتریوم از اثبات انجام کار (PoW) به اثبات سهام (PoS) از خیلی وقت پیش مطرح شده و تغییرات جزئی در رابطه با آن تا زمانی که در مرحله پیشنهاد باشد و اجرایی نشود نمیتواند تاثیری بر روی قیمت داشته باشد.

توسعهدهندگان اتریوم در تاریخ ۲۶ آوریل اعلام کردند که بودجه رسیدگی و بررسی تغییر کد بحثبرانگیز که تحت عنوان اثبات کار مترقی (Progressive Proof-of-Work) یا ProgPoW شناخته میشود، تامین و تایید شده است.

انتشار این خبر، همانطور که از نوع خبر انتظار میرود، توانست تاثیر مثبتی در جامعه طرفداران و سرمایهگذاران ارزهای دیجیتال داشته باشد و منجر به افزایش قیمت ۱۰ درصدی این ارز در مدت ۲ روز شود.

ایلان ماسک (Elon Musk)، کارآفرین حوزه فناوری و مدیرعامل شرکت تسلا، در ۲۹ آوریل در توییتی یک کلمهای، با مضمون «اتریوم» مکالمهای را با ویتالیک بوترین (Vitalik Buterin)، خالق اتریوم آغاز کرد.

این توییت که ماسک به سرعت با اضافه کردن «jk» به معنای اینکه فقط یک شوخی بود (Just Kidding) به آن، بوترین را بر آن داشت تا ماسک را به کنفرانس توسعهدهندگان اتریوم (DevCon) که در ماه اکتبر برگزار میشود، دعوت کند.

این توئیت جنجال زیادی در فضای مجازی ایجاد کرد اما نتوانست تاثیری بر روی قیمت اتر داشته باشد و قیمت این ارز دیجیتال در آن روز با ۳ درصد کاهش همراه بود و فردای آن روز با افزایش ۵ درصدی روبرو شد اما در مجموع به حرکت روبه جلوی خود ادامه داد.

با توجه به اخبار مربوط به ۵ ماه اخیر اتریوم و تاثیری که هر کدام از آنها بر روی قیمت ارز دیجیتال اتر داشتند، میتوان با دقت بهتری پیشبینی کرد که در آینده اتفاقات مختلف هر کدام چه تاثیری بر روی قیمت اتر خواهند داشت.

در ادامه خلاصهای از نتیجهگیری از اخبار ۵ ماه اخیر را باهم مرور میکنیم:

۱. از آنجایی که روند ETF بیت کوین و اتریوم خیلی طولانی شده و بارها اخبار مختلف درباره ثبت یا رد کردن آن منتشر شده، خبرهای مربوط به آن دیگر نمیتوانند تاثیر چندانی بر روی قیمت اتر داشته باشد.

۲. با توجه به بدقولیهای مکرر تیم توسعهدهندگان اتریوم در هاردفورک قبلی (قسطنطنیه)، اخبار و جزئیات منتشر شده در رابطه با اجرای هاردفورک بعدی (استانبول) نمیتوانند تاثیر زیادی بر روی قیمت داشته باشند تا زمانی که جامعه طرفداران اتریوم به این باور برسند که این هاردفورک در تاریخ اعلام شده توسط تیم اتریوم واقعا انجام خواهد شد.

۳. پیشنهاد استفاده از پروژههای دیگر مانند بیت کوین کش برای کمک به حل مشکل مقیاسپذیری شبکه اتریوم، نه تنها تاثیر مثبتی در بین سرمایهگذاران ندارد، بلکه تاثیر منفی نیز گذاشته و اغلب منجر به کاهش قیمت این ارز دیجیتال شده است.

۴. استفاده شرکتهای بزرگ تکنولوژی از شبکه اتریوم در اکثر موارد تاثیر بسیار مثبتی در میان طرفداران و سرمایهگذاران اتریوم داشته و اغلب منجر به جهشهای قیمتی بسیار خوبی در این ارز شده است.

اما یکی از مهمترین اخباری که تاثیر زیادی در قیمت ارز دیجیتال اتر (Ether) داشت، خبر هاردفورک قسطنطنیه آن بود که چندین بار هم به تعویق افتاد. همانطور که در ادمه نیز به آن پرداخته میشود، قیمت این ارز دیجیتال از مدتی قبل از اولین تاریخ اعلام شده برای هاردفورک رشد کرد و این رشد قیمت تا چندین روز قبل از تاریخ هاردفورکش ادامه داشت، با رسیدن روز هاردفورک و به تعویق انداختن آن توسط تیم توسعهدهندگان اتریوم، قیمت این ارز دیجیتال وارد یک کانال نزولی طولانیمدت شد.

هاردفورک قسطنطنیه و اتفاقاتی که تا زمان اجرایی شدن آن افتاد میتواند دید خوبی به ما بدهد که بتوانیم در هاردفورک بعدی اتریوم هوشمندانهتر عمل کنیم.

در تاریخ ۱۴ سپتامبر 2018، هادسون جیمسون از روابط عمومی بنیاد اتریوم، ماه نوامبر یا دسامبر را به عنوان تاریخ انجام هاردفورک کنستانتینوپل یا همان قسطنطنیه اعلام کرد.

زمان شروع آزمایش هارفورک قسطنطنیه به اوایل جولای ۲۰۱۸ بر میگردد. توسعهدهندگان اتریوم در جولای ۲۰۱۸ با موانع متعددی روبرو شدند که باعث تاخیر در اجرای هاردفورک قسطنطنیه شد. تاریخ بعدی که تیم توسعهدهندگان اتریوم برای اجرای این فورک در نظر گرفتند، اواخر اکتبر ۲۰۱۸ بود که کمی پیش از به پایان رسیدن ماه اکتبر، تیم اتریوم اعلام کردند برای حل تمام مشکلات و موانع موجود، نیاز به زمان بیشتری دارند و به این ترتیب زمان اجرای فورک را به ژانویه ۲۰۱۹ موکول کردند.

تیم توسعهدهندگان اتریوم در دسامبر ۲۰۱۸، اعلام کردند این هاردفورک در شماره بلاک ۷,۲۸۰,۰۰۰ انجام خواهد شد.

در ۱۱ ژانویه ۲۰۱۹ و درست یک هفته قبل از زمانی که انتظار میرفت هاردفورک قسطنطنیه انجام شود، تیم این پروژه اعلام کردند که نسبت به انجام این فورک خوشبین هستند و انتظار دارند این فورک در شماره بلوک گفته شده، با موفقیت انجام شود.

در ۱۵ ژانویه ۲۰۱۹ و ۴۸ ساعت قبل از زمانی که انتظار میرفت هاردفورک انجام شود، توسعهدهندگان به یک اشکال امنیتی مهم در کدهای هاردفورک پی بردند.

در ۱۸ ژانویه ۲۰۱۹، تیم توسهدهندگان اتریوم به این نتیجه رسیدند که مشکل جدی است و توافق کردند هاردفورک را تا اواخر فوریه به تاخیر بیندازند و یک شماره بلاک جدید برای انجام هاردفورک پیشنهاد دهند.

در ۱۲ فوریه ۲۰۱۹، نسخه نهایی قسطنطنیه و سنپترزبورگ از کلاینتهای اصلی اتریوم از جمله، گث Geth و پریتی (Parity) منتشر شدند.

بنابر آنچه تاکنون گفته شد، اولین تاریخی که به صورت قطعی برای انجام هاردفورک قسطنطنیه در نظر گرفته شد، مربوط به دسامبر ۲۰۱۸ بود که بخاطر آن، قیمت ارز دیجیتیال اتر در مدت ۲۱ روز، ۹۳ درصد افزایش قیمت را تجربه کرد و قیمت آن از ۸۲ دلار به ۱۵۸ دلار رسید. اما پس از اینکه خبر به تعویق افتادن هاردفورک منتشر شد، قیمت وارد یک کانال نزولی شده و تا ۶ فوریه ۲۰۱۹، ۳۶ درصد کاهش قیمت را تجربه کرد. سپس دو روز پس از انجام هاردفورک یعنی در تاریخ ۱۲ فوریه مجدد حرکت صعودی خود را آغاز کرده و تا ۱۳۸ روز پس از آن توانست ۲۴۵ درصد جهش قیمتی داشته و قیمت آن در ۲۶ ژوئن ۲۰۱۹ به بالاترین مقدار خود در سال ۲۰۱۹، یعنی ۳۶۶ دلار برسد.

با وجود روند هاردفورک قبلی و همچنین بازخوردی که کاربران، طرفداران و سرمایهگذاران در شبکههای اجتماعی داشتهاند، به نظر میرسد در هاردفورک بعدی، این روند طی نشود. زیرا طرفداران اتریوم دیگر به بدقولی تیم توسعهدهندگان آن عادت کردهاند و تا بطور قطعی در رابطه با تغییر فنیای در اتریوم به یقین نرسند، هیجان و رشد قیمتی در اتریوم رخ نخواهد داد.

با وجود تمام بررسیهای انجام شده، از آنجایی که تنها ۳۷۶ نفر مالک یک سوم از کل اتریومها هستند، دستکاری قیمت اتر توسط آنها کار زیاد سختی نخواهد بود و در صورت دستکاری تمام معادلات و پیشبینیهای ما بر اساس الگوهای قبلی بهم میریزد.

تیم فنی و اجرایی

از سال ۲۰۱۳ که استارت پروژه اتریوم توسط ویتالیک بوترین زده شد، اعضای اصلی تیم آن تغییراتی داشته است.

در ابتدا تیم اصلی پروژه شامل ویتالیک بوترین (Vitalik Buterin)، میهای آلیزی (Mihai Alisie)، آنتونی دیلوریو (Anthony Di lorio)، چارلز هاسکینسون (Charles Hoskinson)، جو لوبین (Joe Lubian) و گاوین وود (Gavin Wood) بود.

در بین این افراد نام چارز هاسکینسون برای علاقهمندان دنیای ارزهای دیجیتال آشناست. هاسکینسون که در ابتدا از اعضای اصلی تیم اتریوم بود، پس از گذشت یک سال، در ژوئن ۲۰۱۴، هاسکینسون به دلیل اختلاف نظری که با ویتالیک بوترین در زمینه ساختارهای مدیریتی بنیاد اتریوم داشت، پروژه اتریوم را ترک کرد.

هاسکینسون برای تحقق اهداف خود، ابتدا ۳ سال تحقیق و مطالعه انجام داد و سپس در سال ۲۰۱۷، پروژه کاردانو را ایجاد کرد.

هرچند اعضای تیم اتریوم آنقدر درخشان هستند که میتوان نسبت به تواناییهای آنها برای توسعه اتریوم اطمینان داشت اما یک بررسی کلی از سابقه و تخصص آنها نیز خالی از لطف نخواهد بود.

ویتالیک بوترین، بنیانگذار اولیه و اصلی اتریوم

ویتالیک که اصلیترین و موثرترین عضو تیم اتریوم است، توانایی بسیار بالایی در برنامهنویسی دارد و تاکنون پیشنهادهای زیادی از سوی شرکتهای بزرگی مانند گوگل دریافت کرده که برای آنها کار کند ولی نپذیرفته است.

میهای آلیزی، از بنیانگذاران اولیه و اصلی اتریوم

مهیای از جمله نزدیکترین دوستان ویتالیک است که از زمان تاسیس مجله بیت کوین مگزین Bitcoin Magazine با ویتالیک همراه بوده و همچنین از جمله کسانی بوده که از ابتدا در اتریوم حضور داشته و هنوز هم هست.

جوزف لوبین، از بنیانگذاران اولیه و اصلی اتریوم

جوزف لوبین که یک کارآفرین کانادایی است، استارتاپهای موفق زیادی را تاکنون راهاندزای کرده است. مجله فوربز، در سال ۲۰۱۸، ارزش ثروت لوبین را بین ۱ تا ۵ میلیارد دلار تخمین زد. این فرد از جمله کسانی است که از ابتدا در کنار ویتالیک بوده و هنوز هم در تیم اتریوم و برای توسعه اهداف آن کار میکند.

جاستین دریک، از اعضای اصلی تیم توسعهدهندگان اتریوم

جاستین دریک از دسامبر ۲۰۱۷ به تیم اتریوم پیوسته و به عنوان محقق فعالیت خود در این پروژه را آغاز کرد. او تحصیلکرده رشته ریاضی از دانشگاه کمبریج است و بطور ویژه وظیفه تحقیق بر روی استفاده از تکنولوژی شاردینگ برای حل مشکل مقیاسپذیری اتریوم را برعهده دارد.

افراد دیگری نیز به عنوان اعضای اصلی اتریوم در حال فعالیتاند، اما ما در اینجا به بررسی همین تعداد بسنده میکنیم.

شبکههای اجتماعی اتریوم

برای داشتن دید بهتری نسبت به فعال بودن تیم اتریوم و ارتباط آنها با کاربران، سری به شبکههای اجتماعی این پروژه میزنیم.

تعداد دنبال کنندهها: ۴۴۸ هزار نفر

تعداد دنبال کنندهها: ۱۵۵ هزار نفر

اما پلتفرمی که اهمیت بیشتری نسبت به شبکههای اجتماعی دارد، گیتهاب یک پروژه و تعداد توسعهدهندگان و برنامهنویسان فعال آن و همچنین تعداد دانلودهای فرمورک پروژه است.

تاکنون فرمورک توسعه اتریوم بیش از ۶۰۰ هزار دانلود داشته است و همانطور که از نتایج گوگل برمیآید، روز به روز بر تعداد علاقهمندان به یادگیری زبان برنامه نویسی سالیدیتی (زبان برنامه نویسی اختصاصی قراردادهای هوشمند اتریوم) افزوده میشود.

حال در ادامه به بررسی برخی پارامترهای عددی مانند مارکت کپ، حجم معاملات روزانه، NVT، ROI و تاثیر آنها بر روی اتریوم میپردازیم.

مارکتکپ یا ارزش کل بازار

اتریوم به عنوان ملکه ارزهای دیجیتال، بعد از بیت کوین، بیشترین حجم سرمایه موجود در بازار ارزهای دیجیتال را به خود اختصاص داده است.

مارکت کپ که نشاندهنده کل سرمایهای است که در یک بازار قرار دارد ، یکی از بهترین معیارها برای سجش ارزش یک بازار است و به هین خاطر متداولترین و محبوبترین روشی که برای رتبهبندی ارزهای دیجیتال در نظر گرفته میشود بر اساس مارکتکپ آنهاست.

اتریوم در حال حاضر تقریبا ۷.۵درصد از کل حجم سرمایه موجود در بازار ارزهای دیجیتال را به خود اختصاص داده است. این در حالی است که سهم بیت کوین از این بازار، ۶۸.۹درصد و برای ریپل ۴.۳ درصد است. اختلاف زیاد اتریوم با پادشاه ارزهای دیجیتال نشان میدهد اتریوم برای اینکه بتواند جایگاه بیت کوین را از آن خود کند، راه زیادی را در پیش دارد و در عین حال ریپل فاصله چندانی با اتریوم ندارد و یکبار هم نشان داده که میتواند اتریوم را پشت سر گذاشته و جایگاه دوم را از آن خود کند.

اما مسئلهی دیگری که باید به آن توجه کرد این است که تعداد پروژههایی که در زمینه ارائه قراردادهای هوشمند و برنامههای غیرمتمرکز (dApps) فعالیت میکنند ، در چند سال اخیر به شدت رشد داشته است و این موضوع نشاندهنده اهمیت بالای این دسته از پروژههاست و اگر اکثریت جامعه ارزهای دیجیتال به یک توافق برای انتخاب یکی از این پروژهها برسند، میتوان شاهد سرازیر شدن سرمایه سایر پروژها به سمت آن یک پروژه و چندین برابر شدن حجم سرمایه آن بود.

حجم معاملات

حجم معاملات روزانه که به عنوان یکی از پارامترهای مهم در بررسی پروژهها در نظر گرفته میشود، میزان فعالیت خریداران و فروشندگان و بطور کلی هیجان موجود در آن بازار را در روزهای مختلف نشان میدهد و استفاده از آن در کنار مارکتکپ و سایر پارامترها، دید بسیار خوبی از روند آینده پروژه به ما میدهد.

برای پروژههایی مثل اتریوم، علاوه بر حجم معاملات روزانهای که بر اساس خرید و فروش اتر حاصل میشود، حجم معاملات انجام شده در قراردادهای هوشمند و برنامههای غیرمتمرکز را نیز میتوان مورد بررسی قرار داد و آن را با سایر پروژههای ارائه دهنده قرارداد هوشمند و برنامههای غیرمتمرکز مانند ایاس و ترون مقایسه کرد.

در مورد حجم معاملات ۲۴ ساعته میتوان گفت اگر در چند روز متوالی حجم معاملات روزانه به شکل چشمگیری افزایش داشته باشد، اما مارکت کپ و در نتیجه قیمت تغییری نکند، به این معناست که در ناحیه accumulation یا انباشتگی قرار داریم و احتمال اینکه در روزهای آینده با افزایش مارکت کپ و در نتیجه افزایش قیمت مواجه شویم، بسیار زیاد است.

ارزش تراکنشهای انجام شده در شبکه اتریوم

اما علاوه بر حجم معاملات انجام شده در صرافیها، پارامتر دیگری وجود دارد که ارزش تراکنشها در شبکه خصوصی یا بلاک چین آن پروژه را بر حسب دلار مشخص میکند.

با مراجعه به تاریخچه حجم تراکنشهای انجام شده در شبکه اتریوم در چند ماه اخیر میتوان دید که ارزش دلاری تراکنشهای انجام شده در شبکه اتریوم نوسانات زیادی داشته است.

برای درک بهتر ارتباط بین ارزش تراکنشهای انجام شده در شبکه اتریوم با قیمت، میتوان هر دو نمودار را باهم رسم کرد.

همانطور که در نمودار بالا مشخص است، روند کلی قیمت و ارزش تراکنشهای انجام شده در شبکه اتریوم، متناسب است. به عبارت دیگر از روی مقدار ارزش تراکنشهای انجام شده در شبکه اتریوم میتوان تا حدی روند قیمتی آن در آینده را پیشبینی کرد.

بررسی پارامتر NVT

این پارامتر، ارزش یک شبکه نسبت به میزان ارزش تراکنشهای انجام شده در آن، در بازههای زمانی مختلف بررسی میکند.

این پارامتر از تقسیم کل حجم سرمایه موجود در پروژه بر تراکنشهای روزانه انجام شده در شبکه آن پروژه بدست میآید و مشابه پارامتر PE که در بازار سهام مورد استفاده قرار میگیرد، است.

عدد بدست آمده برای پارامتر NVT به زبان ساده به این معناست که از کل ارزش دلاری موجود در پروژه اتریوم در یک روز فقط تقریبا ۲ درصد آن مبادله شده و ۹۸ درصد آن، دست نخورده باقی مانده یا به عبارتی دیگر، ۹۸ درصد آن که معادل ۲۱’۳۴۴’۹۲۴’۱۵۷ دلار میشود در کیفپولها بدون هیچ تغییری باقی مانده است.

اما از آنجایی که پارامتر NVT یک پارامتر نسبی است، معمولا زمانی که تغییرات آن، در یک بازه زمانی مشخص مورد بررسی قرار گیرد، میتواند مفید واقع شود و به تنهایی و در یک روز نمیتواند اطلاعاتی در اختیار سرمایهگذاران قرار دهد.

برای داشتن دید بهتر نسبت به این پارامتر و اینکه ارتباط آن با قیمت چیست و به عبارتی دیگر چگونه میتوان با مشاهده تغییرات این پارامتر، رفتار قیمتی اتریوم را پیشبینی کرد، نگاهی به نمودار NVT و قیمتی در کنار هم میاندازیم.

همانطور که در شکل بالا واضح است تغییرات پارامتر NVT رابطه مستقیمی با تغییرات قیمت ندارد و نمیتوان از آن بطور مستقیم برای پیشبینی آینده قیمتی اتریوم استفاده کرد.

میزان به صرفه بودن استخراج

تا چند سال گذشته، برای استخراج به صرفه اتریوم، تنها از کارتهای گرافیک استفاده میشد. با استفاده از کارتهای گرافیک، امکان استخراج توسط اکثر مردم فراهم است که موجب شکلگیری حجم وسیعی از تمرکززدایی در شبکه میشود. اما کارتهای گرافیک به اندازه ایسیکها (ASICs) قدرتمند نیستند.

کلمه ASIC مخفف Application-specific integrated circuit به معنای مدارهای مجتمع با کاربرد خاص است. به عبارت دیگر، یک تراشه ایسیک، برای یک هدف یا استفاده خاص طراحی شده است.

این دستگاهها و تراشهها، قدرتی چندین برابر کارت گرافیک دارند و از نظر میزان مصرف برق، فضا و گرمایش، بسیار کارآمدتر هستند. بنابراین سرمایهداران میتوانند از این دستگاهها به طور انبوه برای استخراج و کسب سود استفاده کنند. همین موضوع باعث نگرانی توسعهدهندگان ارزهای دیجیتال میشود که میتواند شبکهها را به سمت برقراری تمرکز پیش ببرد.

با توجه به قیمت دستگاههای استخراج اتریوم در مناطق و کشورهای مختلف و از آن مهمتر قیمت برق در جاهای مختلف، سود حاصل از استخراج این ارز دیجیتال در مناطق مختلف، فرق خواهد کرد اما واقعیتی که در حال حاضر بطور کلی میتوان به آن رسید این است که استخراج اتریوم در حال حاضر شاید یکی از پرسودترین ارزها برای استخراج نباشد، ولی همچنان سودده است و ارزش استخراج کردن را دارد.

نرخ بازگشت سرمایه (ROI)

پارامتر ROI یا نرخ بازگشت سرمایه، نشاندهنده میزان رشد قیمت یک ارز دیجیتال از ابتدای راهاندازی تا زمان بررسی این پارامتر است.

با توجه به اولین قیمت ثبت شده از ارز دیجیتال اتر در سایت کوینمارکتکپ، و قیمت فعلی آن در تاریخ ۲۹ آگوست، نرخ بازگشت سرمایه برای آن برابر با 5,937% است.

به زبان ساده، اگر در سال ۲۰۱۵، ۱ میلیون تومان بر روی ارز دیجیتال اتر سرمایهگذاری میکردیم، الان سرمایهمان تبدیل به ۶۰ میلیون شده بود.

یعنی ۶۰ برابر شدن سرمایه در مدت ۴ سال!

اما اگر کمی شناخت روی بازار داشته باشیم، میتوانیم در بالاترین قیمتهای ممکن سرمایه خود را بفروشیم. در مورد ارز دیجیتال اتر نیز، اگر سال ۲۰۱۵ اقدام به خرید میکردیم و در ژانویه ۲۰۱۸ که قیمت آن به ۱۴۰۰ دلار رسید اقدام به فروش میکردیم، نرخ بازگشت سرمایه ما برابر با ۴۹,۳۶۹% میشد. به این معنا که اگر در سال ۲۰۱۵، ۱ میلیون تومان سرمایهگذاری میکردیم و در ژانویه ۲۰۱۸ با تشخیص به موقع سقف قیمت اقدام به فروش میکردیم، سرمایهمان تبدیل به ۴۹۰ میلیون شده بود.

یعنی ۴۹۰ برابر شدن سرمایه در مدت ۳ سال!

جمع بندی

اتریوم به عنوان دومین ارز دیجیتال بزرگ همواره مورد توجه سرمایهگذاران زیادی بوده است. حضور ویتالیک بوترین، تیمی از متخصصین و برنامهنویسان بسیار خوب، پیشگام بودن در زمینه ارائه قرارداهای هوشمند و برنامههای غیرمتمرکز (dApps)، همکاری با شرکتهای بزرگی مانند مایکروسافت و آمازون، همه و همه عواملی هستند که سرمایهگذاران و طرفداران این ارز دیجیتال را به آینده آن امیدوار میکنند.

اما یکی از مهمترین چالشهایی که بر سر راه توسعه اتریوم قرار دارد، مسئله مقیاسپذیری آن است. به زبان ساده، اگر تعداد کاربران و در نتیجه تعداد تراکنشهای شبکه اتریوم افزایش یابد، سرعت انجام تراکنشها و همچنین کارمزد آنها به شدت افزایش مییابد. بیشتر شدن کارمزد تراکنشها برای اتریومی که در حال حاضر نیز گران است، بسیار مخرب است. به همین خاطر تیم توسعهدهندگان اتریوم از چند سال پیش شروع به بررسی راهکارهای مختلفی مانند شاردینگ، پلاسما و .. کردهاند تا این مشکل را حل کنند اما هنوز موفق به ارائه یک راهکار نهایی برای آن نشدهاند.

هر ماه وایتپیپرهای زیادی از پروژههایی منتشر میشوند که مدعی هستند از قراردادهای هوشمند و برنامههای غیرمتمرکز پشتیبانی میکنند اما مشکلات مقیاس پذیری (سرعت پایین و کارمزد بالای تراکنش) اتریوم را ندارند. این بلاک چینها ادعای بهتر بودن، سریعتر بودن و هوشمندتر بودن از اتریوم را دارند. میگویند که میتوانند هزاران و حتی میلیونها تراکنش بر ثانیه را انجام دهند. بدون کارمزد و با تایید تقریبا آنی.

هرچند این پروژهها توانستهاند به صورت آزمایشی ثابت کنند مقیاسپذیرتر از اتریوم هستند اما اینکه هرکدام از اینها بتوانند جای اتریومی را بگیرند که از سال ۲۰۱۳ کار خود را شروع کرده و اولین پروژهای بوده که ایده ارائه قراردادهای هوشمند و برنامهها غیرمتمرکز با استفاده از بلاک چین را مطرح و ارائه کرده است، حداقل تا چند سال آینده بعید به نظر میرسد!

لطفا در صورت مشاهده دیدگاههای حاوی توهین و فحاشی یا خلاف عرف جامعه با گزارش سریع آنها، به ما در حفظ سلامت بستر ارتباطی کاربران کمک کنید.