آیا بازارهای نزولی ۲۰۱۸ آغاز یک بحران اقتصادی جدید را هشدار دادند؟

پس از یک دوره چند هفتهای و پرنوسان در بازارهای مالی، این هفته شاخصهای بازار سهام آمریکا یک سقوط بیسابقه را تجربه کرده است. عامل این افت هفتگی، احتمالاً اقدام فدرال رزرو در جهت افزایش نرخ بهره دلار تا ۲.۵% با وجود درخواست جدی ترامپ برای توقف روند بالا بردن نرخ بهره بوده است. آیا این سقوط نشان از یک بحران اقتصادی جدید در دنیا دارد؟ این بحران چه تأثیری در اقتصاد جهان و بازار ارزهای دیجیتال خواهد داشت؟

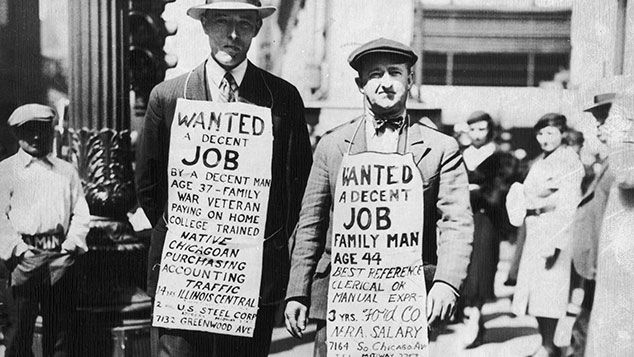

محور علم اقتصاد بر پایهی رفتار و تعامل عوامل اقتصادی، اعم از سیستم بانکداری، نحوه حکمرانی، درآمد خانوارها، شرکتها و اقتصادهای مختلف قرار دارد. در این میان، بحران اقتصادی در نگاه اول شرایطی است که اوضاع مالی شرکتهای بزرگ را آشفته میکند، اما در نگاه دقیقتر مجموعهای از مشکلات اقتصادی و در واقع فاجعهای بهمراتب ویرانگرتر از سوانح طبیعی ست. تاریخ همواره شاهد بحرانهای اقتصادی سرسامآوری بوده که همزمان با وقوعشان شرکتها و مؤسسات مالی بزرگ شکست خوردند، میلیونها نفر از کار بیکار شدند و برای اعتراض به خیابانهای شهر هجوم بردند و حتی برخی فرزندان خود را برای فروش گذاشتند، بحرانهایی که گویی شبیه به یک جنگ جهانی بودند.

نگاهی به بحرانهای بزرگ اقتصادی در دنیا

عکاسی معروف دوروتا لنگ از مادری کارگر به فلورانس اونز تامسون «مادر مهاجر»، مادر ۳۲ ساله با هفت فرزند در فقر

نخستین بحران بزرگ اقتصادی دنیا در سال ۱۸۲۵ و در انگلستان رخ داد. این بحران هر چند سال یکبار تکرار میشد و درست مثل یک بیماری واگیردار هر کشوری که وارد مرحله سرمایهداری شده بود را به خود مبتلا میکرد. در دهه ۲۰ میلادی، به دنبال جنگ جهانی اول، یعنی زمانی که «توسل به برتری ثروت» و «افراط گرایی» به اوج خود رسید، سقوط بازار سهام به وجود آمد. در آن زمان، سیلی از مهاجرتهای خوشبینانه به شهرهای آمریکایی رسیده بود و عده کثیری از افراد با امید پیدا کردن کاری شایسته در صنعت «همیشه در رشد» آمریکا به شهرها میرفتند. ازاینرو، تولیدات کشاورزی «بیش از حد نیاز» شدند. زمانی که کالایی به فروش نرسد، باید انتظار وقوع یک بحران را داشت. کشاورزان مایوس شدند و این از موثرترین عواملی بود که به سقوط سهام وال استریت ختم شد. «تولید اضافه» بازار را پر از کالاهایی میکند که مشتریِ قادر به پرداخت هزینه آنها نیست. وقتی در بازار مشتری وجود نداشته باشد که کالاها را خریداری کند، طبیعتا کالایی فروخته نمیشود، تولید کاهش یافته و به تدریج خط تولید متوقف میشود. زمانی که کالایی تولید نشود، ادامه فعالیت کارخانه و کارگاه نیز دلیلی نخواهد داشت. با تعطیل شدن کارخانجات، کارگاههای تولیدی، شرکتها و موسسات، میلیونها نفر از کار باز میمانند و با افزایش بیکاری، توان خرید و فروش کالا در بازار نیز کاهش مییابد. «عمق بحران اقتصادی» دقیقا در همین نقطه قرار دارد؛ از اینجا به بعد زمان میایستد، سرمایهداری عقب میماند و همه چیز به جز رشد آمار بدهی در سیستم اعتباری، متوقف میشود. اما این تنزل ارزش، بهای سهام هیچ شرکت سرمایهداری را از قلم نمیاندازد و آنها را نیز به ترتیب ورشکسته میکند. سقوط بزرگ والاستریت در سال ۱۹۲۹ میلادی که با نام سه شنبه سیاه نیز شناخته میشود، آغاز رکود بزرگی بود که برای مدت ۱۲ سال گریبانگیر تمام کشورهای صنعتی در غرب شد.

دوره رکود، دوران کسادی، بحران

در دوران رکود حجم تولید و تجارت به ویژه برای کالاهای بادوام کم میشود؛ در مورد بعضی از آنها نیز معمولاً حجم تولید به کمتر از حجم مصرف میرسد. همانطور که در ابتدای مقاله گفته شد، با کاهش تولید و پایین آمدن تقاضا در بازار، کارایی نیروی کار نیز پایین میآید و نرخ ورشکستگی بالا میرود. در دوران رکود، اقتصاد حالت انقباضی به خود گرفته و به عبارتی رشد آن منفی میشود. زمانی که سیر نزولی رشد اقتصادی حداقل چند ماه به طول انجامد، اقتصاد وارد وضعیت «کسادی» شده است. کارشناسان معتقدند که کسادی و رکود در نتیجه بحرانهای مالی اتفاق میافتد.

از سقوط سال ۱۹۲۹ تا ورشکستگی سال ۲۰۰۸

تجمع مردم در وال استریت پس از سقوط بورس در ۱۹۲۹

پیشرفت تکنولوژیکی و اقتصادی قرن بیستم، یک عصر طلایی را در تاریخ رقم زده است. رشد چشمگیر فناوری، صنایع و صندوقهای سرمایه گذاری مشترک وال استریت مانند گلدمن ساکس، سرمایهگذاران را جذب کسب سود از بازار سهام قرن بیستم کرد. اما رشد فناوری عاری از زیان نبود: در سال ۱۹۲۹، وضعیت ارزش بازار سهام ایالات متحده آمریکا در سرازیری افتاد و دچار یک کاهش قیمت نگرانکننده شد. به دنبال این فاجعه رویدادهای پنجشنبه سیاه، دوشنبه سیاه و سه شنبه سیاه که به روز آشوب و بینظمی معروف است، اتفاق افتادند. در دوشنبه سیاه میانگین صنعتی داوجونز نزدیک به ۱۳ درصد کاهش پیدا کرد و خطوط تلفن و تلگرام با بلند شدن موج عظیمی از فروش، مسدود شدند. سرمایهگذاران که به فناوری عصر جدید عادت کرده بودند، با مسدود شدن سیستم قیمت گذاری معمول، دچار احساس ترس و واهمه شدند.

بحران مالی ۲۰۰۷–۲۰۰۸ را با نام بحران مالی جهانی نیز میشناسیم. بعد از رکود بزرگی که در دهه ۱۹۳۰ اتفاق افتاد و به مصرف کنندگان طبقه متوسط خسارت وارد کرد، این بحران شدیدترین تهدید برای فروپاشی موسسات مالی بزرگ بود. این فاجعه تاریخی منجر به اخراج، از دست رفتن حق مالکیت و بیکاریهای طولانی مدت بسیاری از افراد بود؛ لازم به ذکر است که حتی بازار مسکن و بحران بدهی اروپا نیز تحت تاثیر این بحران مختل شد. وقتی بانکها وام بیشتری را با بهره کم در اختیار مردم قرار بدهند، تقاضا برای خرید مسکن بالا میرود. اما در بخش مسکن، میزان عرضه با سرعت افزایش قدرت خرید (تقاضا برای مسکن) برابر نیست. بنابرین احتمال بالا رفتن قیمت مسکن و ورود سرمایهگذاران به بازار سفته بازی مسکن افزایش پیدا میکند.صندوقهای وامهای رهنی مسکن از دلایلی بودند که بر دامنه بحران اقتصادی آمریکا افزودند.

بعد از بحران سال ۲۰۰۸ اقتصاددانان، روزنامه نگاران و خبرنگارها کتابهای بسیاری تالیف کردند؛ از میان این کتابها میتوان به «راه حل برای وامهای فرو کیفیت» اثر رابرت شیلر، « سیلی از دست نامرئی» اثر گری گورتون، «خانه ای از ورق» نوشته ویلیام کوهان و « پایان وال استریت» نوشته راجرز لاوناشتین اشاره کرد.

عواملی که در سال ۲۰۰۸، اقتصاد را به دیوانگی کشاندند

آنچه تا اینجای مقاله گفته شد این بود که در طول تاریخ زمانی وجود داشته که اقتصاد در سرتاسر جهان کاهش پیدا کرده و اعتبار محکم تجارتهای بزرگ چند میلیارد دلاری و بین المللی پایین کشیده شده است. اکنون تمام اینها تنها به یک سوال منتهی میشود: آیا ۲۰۰۸ دیگری در راه است؟

بیشتر بخوانید: سال ۲۰۱۸، بدترین سال بازارهای سهام از زمان بحران اقتصادی ۲۰۰۸ !

برای پاسخ به این سوال نیاز است که نگاهی به دلایل اصلی وقوع بحران مالی سال ۲۰۰۸ بیاندازیم و تاثیر آن بر اقتصاد جهان را بررسی کنیم. البته اقتصاددانان هنوز نتوانستهاند نظر قطعی خود را درباره دلیل فروپاشی اقتصاد در سال ۲۰۰۸ جمعبندی کنند. آندرو لو، استاد اقتصاد، در مقالهای که خود بیست و یک جلد کتاب است این نکات مهم را معرفی کرده است:

سرمایهگذاران با اعتمادی که به فرض بازار مالی کارآمد داشتند، به ایراد قیمتگذاری داراییهای مالی مبتنی بر اسناد رهنی توجه نمیکردند و به ترکیدن حباب در بازار مسکن بیتوجه بودند. سیستم پاداش مدیران شرکتهای مالی به جای اینکه بر اساس عملکرد بلند مدت باشد، بر اساس سود کوتاه مدت سازمان یافته بود. این سیستم در آنها انگیزه انجام کارهایی را ایجاد میکرد که بدون توجه به عواقب بلندمدتی که داشتند در موردشان تصمیمگیری میشد. آنها با در اختیار داشتن پول سرمایهگذاران دیگر تصمیمهای پرخطر اتخاذ میکردند و در نتیجه این تصمیمات سودآور، سرمایهگذاران را متضرر میکردند. بانك هاي سرمايه گذاري نیز به دلیل تغییر دستورالعملهای کمیسیون اوراق بهادار و معاملات مالی، حجم وام گيري و اتكا به گسترش پوشش وام دهي (leverage) خود را بالا بردند.

سایهی بحرانهای مالی بر بازار نوپای ارز دیجیتال

خبر ورشکستی و تعطیلی مراکز معتبر اقتصادی جهان، اقتصاددانان را از فجایع اقتصادی متحیر میکند. در کشور ایران نیز شاهد این اخبار هستیم؛ شرایط خاص اقتصادی دنیا یا به طور کلی یک بحران اقتصادی جهانی به صورت مشخص و واضح قابل لمس نیست. اما کاهش ارزش نفت و دلار مسلما در اقتصاد ایران اثرات خود را خواهد گذاشت که از میان آنها میتوان به تاثیر کاهش قیمت جهانی نفت بر کاهش ذخایر بین المللی ایران، افزایش کسری بودجه عمومی، شاخص سهام بورس اوراق بهادار ایران و تاثیر سیاستهای اقتصادی دولت بر وضعیت درون کشور اشاره کرد.

با توجه به اهمیت و حساسیت پدیده بحرانهای مالی در جهان، تصمیم گرفتیم موضوع این مطلب را به تاثیر سقوط شاخص ارزش سهام یا کاهش ارزش دلار بر ارزهای دیجیتال نظیر بیت کوین اختصاص دهیم.

بدون شک تاثیر بحران مالی جهانی بر اقتصاد ارزهای دیجیتال، امری مسلم و انکارناپذیر است. البته شاید این اتفاق بالاخره منجر به تصمیمگیریهای جدی در خصوص ارزهای دیجیتال بشود تا با افزایش سیاستهای پولی و مالی برای این حوزه از وارد شدن شوک به اقتصاد جلوگیری شود. وقتی صحبت به بحرانهای مالی و تاثیر آنها بر بیت کوین میرسد، چند سوال مطرح میشود که در اینجا به آنها اشاره شده است:

سوال اول: یک بحران اقتصادی جهانی چه تاثیری بر بیت کوین خواهد داشت؟

بیت کوین اولین ارز دیجیتال دنیا بود که بعد از وقوع بزرگترین بحران اقتصادی دنیا در سال ۲۰۰۸، چشم به جهان گشود. این ابتکار نو، با وجود رشد چشمگیر ارزش خود تا قیمت ۲۰ هزار دلار، هنوز کاملا نتوانسته یک بار دیگر توانایی خود را به دنیا اثبات کند. در این حین، اوضاع رقیب کهنسال بیت کوین یعنی بازار سهام، بهویژه در آمریکا، چندان بد نیست. اما به تازگی، زمزمههای بهصدا درآوردن آژیر خطر بازار سهام توسط تحلیلگران، شنیده میشود. ریسک سرمایه گذاری در بازارهای مالی سرمایهگذاران آمریکایی را نگران کرده است. این نگرانیها به سمت دومین اقتصاد بزرگ جهان، یعنی بیت کوین نیز کشیده میشود.

بیت کوین طوری طراحی شده که از خطرات سایر بازارهای مالی دور بماند. شبکه بیت کوین همتا به همتا و عاری از احتمال وقوع تورم (به دلیل ثابت بودن میزان نقدینگی در شبکه) است. همچنین اینکه توسط فرد یا گروهی ساخته شده که مردم شناختی از او ندارند اما به حتم از بازارهای سنتی نا امید بوده است. ولی آیا بیت کوین واقعا همانطور که طراحی شده از بازارهای مالی تاثیر نمیگیرد؟

پاسخ این سوال را باید از کاربران حقیقی شبکه بیت کوین خواست؛ کسانی که از نزدیک دیدهاند: «افزایش قیمت بیت کوین چطور میتواند به سفته بازی دامن بزند.» بیت کوین به دلیل دارا بودن این ماهیت، متاسفانه پیرو شرایط بازار سهام است: شاید بسیاری از موسسات سرمایه گذاری فراموش میکنند که هدف از روی کار آمدن بیت کوین، واکنش به آشفتگی سیستمهای سنتی بوده است.

سوال دوم: آیا میتوان در تاریخ مثالی از تاثیر بحران اقتصادی بر روی بیت کوین پیدا کرد؟

بله؛ زمانی که ارزش پول رایج یک کشور به شدت کاهش داشته باشد، مردم قاعدتا به پول دیگری رجوع میکنند. آنها به سادگی از پول کشور خود ناامید میشوند و به یک ارز رایج با ثباتتر روی میآورند. این ارز معمولا دلار بود، اما بیت کوین به دلیل بهای بالاتر و غیرمتمرکز بودن از آن پیشی گرفته است.

به عنوان مثال در بحران اقتصادی سال ۲۰۰۸، کشور یونان دچار رکود شد و تا حد ورشکستی مالی، میزان بدهی در آن بالا رفت. بانک مرکزی اروپا تا چند سال این کشور را با بهرهمندی از طرح نجات مالی، تامین مالی کرد. دولت یونان در سال ۲۰۱۵، برای قبول یا رد آخرین بسته کمک هزینه مالی وارد رفراندوم شد. در این میان، دولت یونان سعی داشت که برای جلوگیری از درهم شکستن بانکها، فعالیت آنها را به طور موقت متوقف کند. در نتیجه، مردم که از ورشکستگی مالی کشورشان میترسیدند، نمیتوانستند پولهایشان را از حسابهای بانکی بیرون بکشند. چنین مثالی بهخوبی نشان میدهد که چرا بیت کوین تا این اندازه نزد مردم جهان محبوب شده است؛ آنها به دنبال راه جایگزینی هستند که از بحرانهای اقتصادی تاثیر نپذیرد. پس از اتفاقی که در یونان افتاد، شمار زیادی از یونانیان وارد سرمایهگذاری در بیت کوین شدند. همزمان با عمیقتر شدن بحران اقتصادی در یونان، میزان حجم معاملات بازار بیت کوین افزایش یافت. بیت کوین به نوش داروی بحران اقتصادی در یونان تبدیل شده بود!

اما پناه بردن از شر کاهش ارزش یک پول رایج به آغوش امن یک پول دیجیتالی غیرمتمرکز، کاستیهای خود را دارد. قیمت بیت کوین در تاریخ ارزهای دیجیتال همواره نوسان داشته، هر چند که بخش گستردهای از این نوسانات در سال ۲۰۱۸ ناشی از نگرانیهای قانونی بوده است. بنابرین مردمی که به خاطر حفظ ارزش پولشان در این نوع ارز سرمایهگذاری میکنند، با وجود چنین نوساناتی، باز از گزند کاهش ارزش پول خود در امان نیستند و گاه دچار احساس ترس از دست رفتن سرمایه میشوند. با این حال، بسیاری از افراد بیشتر ترجیح میدهند شانس خود را در بیت کوین امتحان کنند تا اینکه گرفتار طوفان بحران اقتصادی بشوند.

پس سناریوی «بیت کوین نه پول است و نه دارایی» چه میشود؟

باید در نظر داشته باشیم که بیت کوین نه یک نوع پول است و نه یک دارایی؛ این سناریو شامل حال تمام ارزهای دیجیتال دیگر نیز میشود. بیت کوین یک دارایی در نظر گرفته نمیشود؛ زیرا برخلاف سهولت انتقال آن در معاملات، هنوز به مقبولیت کافی دست پیدا نکرده است. البته نمیتوان کسی را بابت این امر سرزنش کرد: بسیاری از افراد ترجیح میدهند پولی را که بابت ارائه خدمات یا کالا از مردم دریافت میکنند، قابل لمس باشد و اگر دارایی جدیدی را دریافت میکنند خیلی راحت به پول نقد تبدیل بشود.

بیشتر بخوانید: اقتصاددان بزرگ: بیت کوین چیزی بیش از یک بلیت لاتاری نیست/ قیمت ۱۰۰ یا ۱۰۰,۰۰۰ دلاری برای بیت کوین !

طبق تعریف کورا، بیت کوین به دو دلیل زیر از امتحان پول یا دارایی بودن رد میشود:

- بیت کوین یک دارایی نیست، زیرا ارزش ذاتی ندارد و ارزش خود را از مقبولیت کاربران میگیرد. بیت کوین در مبادلات استفاده نمیشود، مگر آنکه طرف معامله آن را به عنوان پرداخت قبول داشته باشد یا به پول رایج تبدیل کند،

- بیت کوین پول نیست. زیرا از لحاظ قانونی به عنوان پول پذیرفته نمیشود و هیچ فردی بر اساس یک قانون مشخص، مجبور نیست از طرف معامله بیت کوین بپذیرد.

سوال پایانی: آیا با کاهش قیمت دلار، قیمت بیت کوین نیز پایین میآید؟

داراییهای فیزیکی مانند طلا و نقره بارها و بارها بهشت امن سرمایه گذاران در دوران بحران اقتصادی بودهاند. این داراییهای فیزیکی امروزه رقبای تازهای دارند: ارزهای دیجیتال.

در ظاهر تنها عاملی که بر بهای بیت کوین تاثیر گذار است، میزان عرضه و تقاضاست. البته این ادعا که ارزش بیت کوین بر مبنای قیمت دلار یا نفت بالا و پایین میرود نیز ممکن است مطرح بشود؛ اما این ادعا نمیتواند صد درصد درست باشد. تمام سرمایهگذاران ارز دیجیتال خود را به فیات تبدیل نمیکنند و دلار تنها پول فیات دنیا نیست. پس میتوان گفت که کاهش ارزش دلار تاثیری در کاهش ارزش بیت کوین ندارد. ارزش بیت کوین با افزایش ارزش دلار بالا نمیرود؛ همانطور که گفته شد: قیمت بیت کوین با افزایش میزان تقاضا در بازار بالا میرود. در نتیجه، تاثیر بحران اقتصادی بر بیت کوین، تماما منفی نخواهد بود.

نتیجه گیری

معمولا در عصر معاصر، هر چند سال یکبار به دلیل مشکلات سیستم مالی کنونی شاهد وقوع بحران اقتصادی بودهایم و به نظر میرسد به یک بحران مالی دیگر نزدیک هستیم. با این حال، هر روز شیوههای بهتری برای مدیریت امور مالی روی کار میآید؛ ارزهای دیجیتال اصولا بهترین جایگزین موجود برای سیستمهای سنتی هستند. هر سیستم سنتی یک روز نیاز به ارتقا دارد، روشهای سنتی بالاخره کهنه میشوند و دنیا نیاز به راهکارهای تازه خواهد داشت. زمان وقوع بحران اقتصادی جهانی بعد کاملا مشخص نیست، اما ارزهای دیجیتال میتوانند اتاق امنی باشند که مردم برای فرار از طوفان اقتصادی بعد به آن پناه ببرند. تمام آنچه که امروز بیت کوین به آن نیاز دارد، یک پذیرش گسترده است.

لطفا در صورت مشاهده دیدگاههای حاوی توهین و فحاشی یا خلاف عرف جامعه با گزارش سریع آنها، به ما در حفظ سلامت بستر ارتباطی کاربران کمک کنید.

سلام، خوشحالم که از این مطلب رضایت داشتید

سلام، لطف دارید ممنونم