بیت کوین، اولین و بزرگترین ارز دیجیتال حال حاضر دنیاست که رقبایش حتی با ایدههای بسیار چشمگیرترشان طی ده سال اخیر نتوانستهاند به جایگاهش نزدیک شوند. اغراق نیست که بگوییم دانستن اینکه بیت کوین به کجا میرود، دانستن آینده ارزهای دیجیتال هم هست.

درباره ماهیت وجودی بیت کوین همیشه سوالات زیادی مطرح بوده که مهمترینشان این سه سوال هستند:

چرا بیت کوین ارزش دارد؟ پشتوانه بیت کوین چیست؟ چرا مردم چیزی را که وجود خارجی ندارد میخرند؟

برای جواب به این سوالات فقط یک جمله کافی است: هیچ چیز ارزش ندارد مگر اینکه مردم جامعه ارزشمندی آن را بپذیرند.

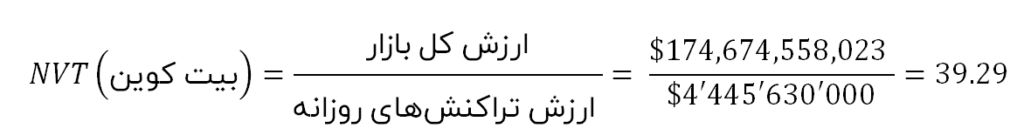

پیشبینی ارزش احتمالی بیت کوین در چندسال آینده مسئلهای است که سرمایهگذاران میتوانند با تحلیل فاندامنتال یا بنیادی به آن دست پیدا کنند.

به عقیده بسیاری از تحلیلگران حرفهای، استفاده از تحلیل فاندامنتال برای ارزیابی ارزهای دیجیتالی مانند بیت کوین بسیار پیچیدهتر از داراییهای دیگری مانند سهام و ارزهای فیات است.

بهعنوان مثال، سرمایهگذاران میتوانند سهام یک شرکت را با نگاه کردن به آیتمهای ترازنامه ارزیابی کنند اما بیت کوین شرکت نیست که از خودش سود و درآمد تولید کند.

همین امر باعث توسعه معیارهای جدیدی در تحلیل فاندامنتال داراییهای دیجیتال شده است. با این وجود یک سری از قوانین تحلیل ارزهای فیات و سهام در مورد ارزهای دیجیتال هم صدق میکنند.

تاریخچه

زمانی که اروپاییها در حال تسخیر قاره جدید یعنی آمریکا ادامه بودند، در سال ۱۵۱۹ اِرنان کورتس، فرمانده اسپانیایی و جنگاورانش مکزیک را تسخیر کردند. قلمرویی انسانی که تا آن زمان در کنج انزوا بود. بومیان منطقه، که خود را آزتک مینامیدند، خیلی زود فهمیدند که این بیگانگان علاقه زیادی به فلز زردرنگ خاصی نشان میدهند و همواره از آن صحبت میکنند.

بومیان با طلا آشنا نبودند. طلا زیبا بود و کار کردن با آن آسان بود. زیورآلات و مجسمه با آن میساختند و گاهی هم از خاک طلا به عنوان وسیله مبادله استفاده میکردند. اما وقتی یک آزتک میخواست چیزی بخرد، معمولا هزینهاش را با دانه کاکائو یا توپ پارچه میپرداخت. شیفتگی اسپانیایی ها به طلا برای آزتک ها قابل درک نبود.

طلا کاربردی، زیبا و کمیاب بود اما همه این ویژگیها به یک چیز ختم میشد: مردم جامعه پذیرفته بودند که طلا ارزشمند است.

برای بیت کوین هم همین موضوع صدق میکند بیت کوین کاربرد دارد و کمیاب است اما در نهایت، جامعه ارزشمندی آن را پذیرفته است.

در پاسخ به این ابهام که چرا بیت کوین پشتوانهای ندارد میتوان با سوال دیگری پاسخ داد که آیا طلا پشتوانهای دارد؟

چنین استدلالی برای دلار آمریکا، پوند بریتانیا، واحد پول اتحادیه اروپا، یورو و بهطور کلی تمام ارزهای مدرن نیز صدق میکند.

وجود پشتوانه برای پولها در سال ۱۹۴۴ مطرح شد. تا پیش از ظهور پولهای کاغذی، سکهها از فلزهای گرانبها، ساخته میشدند و محبوبیتشان نزد عموم بالا بود. بعدها و طی توافق «بریتون وودز» (Bretton Woods) مقرر شد تا طلا بهعنوان پشتوانه اصلی ارزها مورداستفاده قرار گیرد. اما در سال ۱۹۷۱ پیمان پشتوانه طلا برای دلار توسط رئیس جمهور وقت ایالات متحده برای همیشه لغو شد.

سیستم برتون وودز توانست در سالهای پس از جنگ جهانی دوم کارآمد باشد و ثباتی را در بازار ارزهای جهانی به وجود آورد. گرچه در سالهای پایانی دهه شصت، مشکلات اساسی در ساختار این سیستم شروع به نمایان شدن کردند. یکی از این مشکلات، قدرت بیش از اندازه دلار آمریکا بود که موجب تداخل در کار تجارت جهانی شد. به این دلیل و چند دلیل دیگر، دولتها تصمیم گرفتند که سیستم برتون را کنار گذاشته و بهجای آن از سیستم ارزهای فیات استفاده کنند.

درواقع یک ارز بدون پشتوانه (فیات)، ارزی باارزش متغیر است که پشتوانهی آن هیچ کالا یا دارایی دیگری نیست. پیش از این ، دلار و یا ارزهای دیگر با حجمی مشابه از طلا یا هر کالای دیگری پشتوانه سازی میشدند. در عمل تبادل دلار برای طلا بهشدت محدود بود، اما همچنان دلارها حداقل بهصورت فرضی، ارزشی معادل همان میزان طلا را داشتند.

امروزه، دلار دیگر به طلا وابسته نیست. صد البته شما میتوانید با دلارهای خود طلا خریداری کنید، اما ارزش طلا و دلار کاملاً از یکدیگر مستقلاند. بهعلاوه ارزهای مختلف دارای نرخ ثابتی نسبت به یکدیگر نیستند و ارزش آنها آزادانه تغییر میکند. نرخ تبادل نیز بسته به نوع ارز متفاوت خواهد بود. چند سال پیش، یک یورو ارزشی معادل ۱٫۴ دلار آمریکا را داشت. امروز این میزان چقدر است؟

نگاهی به دلار

به یک دلار آمریکا نگاهی بیاندازید. چه چیزی به این اسکانس ارزش میدهد؟

یک دلار آمریکا در حقیقت یک سند بدهی است. اگر شما یک دلار داشته باشید یعنی دولت آمریکا معادل ارزش آن دلار را به شما بدهکار است. تا اینجا هیچ مشکلی نیست، اما:

نکتهای که باید به آن توجه کنید این است که دولت آمریکا بدهی خود را با چیزی پرداخت میکند که هیچگونه محدودیتی در تولید آن ندارد. در واقع مردم پذیرفتهاند که دلار ارزشمند است در غیر اینصورت این اسکانس کاربردی جز تولید آتش برای گرم کردن نخواهد داشت.

پول واقعیتی مادی نیست بلکه محصولی روانی است. چرا راضی میشوید در یک اغذیه فروشی همبرگر سرخ کنید، یا بیمه درمانی بفروشید، یا از سه بچه لوس پرستاری کنید و تنها عایدی شما برای اینهمه تقلا چند تکه کاغذ رنگی باشد؟

انسان ها به این کارها راضی هستند زیرا به ساخته و پرداختههای تخیل جمعیشان اعتماد دارند. اعتماد نقطه مشترکی بین افراد یک جامعه است که همه نوع پول از آن ساخته میشود. وقتی در زمانهای گذشته یک دهقان ثروتمند مایملکش را در مقابل یک کیسه صدف میفروخت و با آن کیسه به جای دیگری سفر میکرد، به این معنی بود که اطمینان داشت که با رسیدن به مقصد، مردم آنجا مایل هستند که در ازای آن صدف، به او برنج و خانه و مزرعه بفروشند.

بدین ترتیب، پول نظامی است از اعتقاد متقابل، و البته نه هر نوع نظامی از اعتماد متقابل بلکه فراگیرترین و موثرترین نظام اعتماد متقابلی که تاکنون ابداع شده است.

چرا من به صدف یا سکه طلا یا اسکناس دلار اعتماد دارم؟ زیرا همسایههایم به اینها اعتماد دارند، زیرا من به اینها اعتماد دارم، و همه ما به اینها اعتماد داریم، زیرا حاکم ما به همه اینها اعتماد دارد و اینها را به شکل مالیات از ما طلب میکند، و کشیش ما به اینها اعتماد دارد.

کاربرد و کمیابی باعث میشود که مردم به یک چیز ارزش بدهند. البته همیشه لازم نیست کاربرد هم وجود داشته باشد. چندی پیش تمبر یادبودی که متعلق به حدود ۱۰۰ سال پیش بود، در ایالات متحده به ارزش بیش از ۱۰ میلیون دلار به فروش رسید. آیا کسی که این تمبر را خریده بود قصد ارسال نامه با آن را داشت؟ معلوم است که نه! علت اصلی ارزشمندی آن تمبر یا هر شیء دیگری در جهان، فقط ذهنیت انسان است. از آن تمبر تنها یک عدد وجود دارد و متعلق به ۱۰۰ سال پیش است. انسان همیشه به دنبال انحصار بوده و همچنین اشیای قدیمی برای مردم با ارزش هستند. اما شاید در این مورد هم پای کاربرد از نظری دیگر در میان باشد: معروفیت!

همین موضوع در مورد بیت کوین هم صدق میکند اما با یک تفاوت. در بیت کوین با دو مورد سر و کار داریم: شبکه بیت کوین و ارز دیجیتال بیت کوین.

ارزش بیت کوین هم به دلیل پذیرش ارزشمندی آن توسط مردم است که در نتیجهی کاربردی بودن و کمیاب بودن آن به دست میآید.

کاربرد بیت کوین چیست؟ شما میتوانید میلیونها دلار پول را بدون نیاز به استفاده از واسطههایی مانند بانک و نهادهای متمرکز در کمتر از چند ساعت به هر نقطهای از جهان که بخواهید، ارسال کنید.

چرا کمیاب است؟ مانند طلا که میدانیم منابع آن محدود هستند، تعداد بیت کوینهایی که میتوانند تولید شوند نیز محدود و برابر با ۲۱ میلیون واحد است که تقریبا ۱۸ میلیون از آن تاکنون استخراج شده است.

هدف بیت کوین یعنی جدا بودن از دولتها و بانکها و تکیه دادن به قوانین تغییر ناپذیر ریاضی، اعتماد به این شبکه را دو چندان میکند. بیت کوین به ریاضیات متکی است. ریاضیات دروغ نمیگویند. یک به علاوه یک همواره دو میشود.

پس بیت کوین هم مانند طلا دارای کاربرد و کمیاب است. یکی از زیباترین توصیفهایی که این روزها درباره ارزهای دیجیتال در شبکههای اجتماعی نقل میشود این است:

طلا، پول خداست. پولهای رایج، پول دولتها و ارزهای دیجیتال، پول مردم.

پادشاه ارزهای دیجیتال طی سالهای اخیر به یک برند مردمی تبدیل شده است. عدم هم راستا بودن دولتها و بیت کوین باعث شده تا مردمی که همیشه از دولتها شاکی بودهاند، به بیت کوین به عنوان رابین هود نگاه کنند. این دیدگاه میتواند غلط باشد اما هر چه هست این روزها در ذهن مردم نقش بسته است.

این روزها با وجود تمام مشکلات، کسب و کارهایی که بیت کوین را به عنوان روش پرداخت میپذیرند، اعتبار بیشتری در نزد کاربران پیدا میکنند زیرا این دیدگاه را القا میکند که این کسب و کارها در حال جنگیدن با دولتها و بانکها هستند.

از سوی دیگر هر چه کمیابی بیت کوین بیشتر حس میشود، طمع بدست آوردن آن به صورت تصاعدی بالا و بالاتر میرود. علاوه بر این شبکه بیت کوین تاکنون به شدت قدرتمند ظاهر شده و هک نشده است.

پیش بینی آینده ارزهای دیجیتال به شدت به جایگاه بیت کوین وابسته است. بازار ارزهای دیجیتال را مانند درختی در نظر بگیرید که بیت کوین ریشه و ساقه آن باشد و دیگر آلت کوینها شاخ و برگ آن. همانطور که وضعیت شاخ و برگهای درخت به ساقه و ریشه آن وابسته است، سرنوشت آلت کوینها نیز به سرنوشت بیت کوین گره خورده است.

بنابراین تحلیل آینده بیت کوین کمک بزرگی به تحلیل آینده ارزهای دیجیتال دیگر میکند، زیرا اغلب اوقات با کاهش یا افزایش قیمت بیت کوین، بیشتر آلتکوینها هم به دنبال آن حرکت میکنند.

چرا بیت کوین با ارزهای دیجیتال دیگر متفاوت است؟

برای اینکه ارزش بیت کوین را بهدرستی درک کنیم، بهتر است کمی در تاریخ به جستجو بپردازیم. همیشه این تصور که ICO جدید یا هر آلت کوین تازهواردی، دارای ویژگیهایی است که از بیت کوین بهترند و قرار است مشکلات بیت کوین را حل کنند، وسوسهکننده بوده است. صد البته تمام این صحبتها از آنجا ناشی میشود که بیت کوین چالشها و مشکلاتی دارد. قطع به یقین هر آلت کوین، ICO یا هاردفورکی که ایجاد میشود، در نوع خود نوآوری محسوب میشود. اما چیزی که در اینجا به آن توجه نمیکنیم این حقیقت است که نوآوری اصلی پیش از همه اینها و با ظهور بیت کوین رخ داده است.

نبود «فضای دیجیتالی غیرمتمرکز»، باعث شد تا بیت کوین آغاز کننده این جریان باشد. همانطور که در ادامه این مقاله اشاره خواهیم کرد، بیت کوین به همین منوال نیز پیش خواهد رفت. ویژگیهایی مانند: تأیید سریعتر تراکنشها، تغییر به سمت پروتکلهای «اثبات سهام»، کامل بودن تورینگ، الگوریتم امضای مختلف، ترتیبدهی مختلف تراکنشها و حتی حفظ حریم شخصی، که به نوعی نوآوری محسوب میشوند، تنها تغییراتی ناچیز در مقابل نوآوریهای بزرگ مانند بیت کوین هستند.

بسیار مهم است که به یاد داشته باشیم تمام آلت کوینهایی که از سال ۲۰۱۱ معرفی شدند، ازلحاظ قیمت، امنیت و کاربرد حتی به گردپای بیت کوین هم نرسیدند. ارز دیجیتال IxCoin یکی از این نمونهها بود که در سال ۲۰۱۱، با پاداشهای بلاک بیشتر و قابلیت «پیش استخراج» معرفی شد. ارز Tenebrix پروژه دیگری بود که در همان سال سعی کرد تا قابلیت غیرقابل رهگیری بودن را با همراه پیش استخراج به کاربران ارائه دهد. «سالیدکوین»، دیگر ارزی بود که آن هم در سال 2011 روانه بازار شد که بلاکهایی سریعتر داشت و درست مانند دو نمونه قبلی قابلیت پیش استخراج را در خود جایداده بود. تنها چند ارز توانستند دوام بیاورند و تا به امروز به فعالیت خود ادامه دهند؛ «نیم کوین» و «لایت کوین» ازجمله این ارزها هستند. این دو ارز توانستند با حذف قابلیت پیش استخراج جای پای خود را کمی محکمتر از بقیه کنند.

پیش فروشهای سکه یا ICOها نیز چندان جدید نیستند. «مسترکوین» در سال ۲۰۱۳ با ارائه یک ICO به همراه ویژگیهایی نظیر پیش استخراج، توانست پنج هزار بیت کوین سرمایه جذب کند؛ پس از آن بود که به Omni تغییر نام داد؛ چراکه به عقیده آنها اکوسیستم پیرامونشان بسیار ضعیف بود. Factom نیز در سال ۲۰۱۵ یک ICO ایجاد کرد و بیش از دو هزار بیت کوین جذب سرمایه داشت. سپس به دلیل کسری سرمایه، در چند نوبت دیگر نیز همین کار انجام شد. به عبارت دیگر، تمام این توکن های جالب در عمل ضعیف بودند و با گذشت زمان، هیچ کاربرد خاصی از خود نشان ندادند.

چگونه کار میکند؟

بدون حسابداری، شما نمیتوانستید این مقاله را در موبایل یا کامپیوتر خود بخوانید. بدون حسابداری نمیتوانستید حتی خودرو داشته باشید و رانندگی کنید. در حقیقت بدون حسابداری و حسابرسی هیچ تجارتی نبود و بدون تجارت، هیچ هواپیما، قطار، تراکتور، موتور بخار، آسمان خراش و یا کامپیوتری وجود نداشت. هیچ دولت یا کشوری بدون حسابداری یا تجارت نمی تواند به حیات خود ادامه دهد.

به عبارت دیگر، اگر حسابداری و تجارت شکل نمی گرفت ما هنوز هم مانند انسان های نخستین، فقط میتوانستیم کشاورزی کنیم و یا در جنگل به دنبال شکار باشیم.

نکته جالب اینجاست که بدانید خط به خاطر نیاز به حسابداری اختراع شد. در تمدنهای مختلف برای اینکه بتوانند میزان دارایی و سهم هر فرد را ثبت کنند آن را روی لوحهای گلی با یک سری خطوط ثبت میکردند که به عقیده بسیاری از مورخان بزرگ، خط میخی با تکامل همین روش اختراع شد.

اما حسابداری چرا به وجود آمد؟

حسابداری به دلیل مفهوم عمیقی به نام «اعتماد» شکل گرفت.

ابتدا سوالات بشر در حد سوالات زیر بود:

«آیا پادشاه پول را به درستی بین مردم تقسیم میکند؟»

«آیا مالیاتی که من میدهم عادلانه است؟»

«آیا اگر پولم را به او بدهم تا تجارت کند، به من سود میرسد؟»

«آیا او دزد نیست؟»

«آیا او قرضش را پس میدهد؟»

با آمدن اینترنت، رشد فناوری و گسترش جوامع بشری سوالات بیشتر و بیشتر شد:

«فساد در سیستم مالی چقدر است؟»

«آیا سرمایهداران بر دنیا حکومت میکنند؟»

«آیا حقوقی که میگیرم با زحمتی که میکشم تناسب دارد؟»

«آیا به جرم آن سیاستمدار رسیدگی میشود؟»

«آیا اطلاعات من که در آن سرور نگهداری میشود، امنیت دارد؟»

و سوالاتی که باعث میشوند، نیاز به اعتماد واقعا حس شود.

این ها همه سوالاتی هستند که شما راهی جز دادن جواب مثبت به خود ندارید.

انسان ها همیشه در اعتماد بهم دچار شک و تردید هستند. هیچ گزارشی کاملا شفاف نیست و انسان به این نیاز فکر کرد.

خلاصه کلام، انسان نیاز به یک قاضی عادل را حس می کند که اشتباه نداشته باشد (یا حداقل اشتباهش عمدی نباشد) و به نفع جامعه کار کند. اما آیا واقعا امکان دارد چنین فرد یا نهاد یا دولتی وجود داشته باشد؟

توزیع پول

سالهاست که دولتها پول را توزیع میکنند. دولتهای سراسر جهان پول چاپ میکنند و به اندازه نیازشان از آن برمیدارند. این پول در ردههای پایینتر بین سرمایهداران و شاید افراد فاسد تقسیم میشود و وقتی پول به قشر متوسط یا ضعیف جامعه میرسد، قطرهای از دریای بیکرانی بوده که در شکم نهنگان است. حتی کسانی که تلاش کرده و به جایگاه بالایی رسیدهاند، نسبت به منشا قدرت مافوقشان بیاعتماد هستند.

این هم بر میگردد به اعتماد. مردم به اینکه پول عادلانه تقسیم میشود اعتماد ندارند و قطعا اگر دولتمردان فرشته هم باشند و قصد توزیع عادلانه پول را داشته باشند، با سیستم های متمرکز این کار غیرممکن است.

در تمام این سالها همه به جهانی اعتمادسازی شده فکر میکردند اما ابزار تحقق آن رویا فراهم نبود. به عنوان مثال، سالیان سال مردم به روشنایی کامل فکر میکردند اما ابزار آن تا زمانی که ادیسون برای اولین بار از از نیروی الکتریسیته برای تولید برق استفاده کرد، وجود نداشت.

اکنون ما به ابزاری دست یافتهایم تا نیازی به بانک مرکزی برای کنترل اقتصادمان نداشته باشیم. امروز ما به این توانایی رسیدهایم که هر کس نسبت به استعداد و تواناییاش بتواند با اعتماد کامل پولی را که لایقش است به دست آورد.

فرایند استخراج با تمام ضعفها و مشکلاتش، یک ذات جالب دارد. به اندازه تلاشت پول میگیری. البته این فرایند فعلی استخراج اصلا جالب نیست زیرا باز هم کسانی که سرمایه بیشتری دارند، دستگاه بیشتر و در نتیجه سود بیشتری به دست میآورند اما نوید یک نظام عادلانه را به ما میدهد که در آن به جز استخراج در سیستم های غیرمتمرکز هر کس به اندازه کاری که میکند پول به دست بیاورد نه به دلیل رنگ و نژاد و ژن خوبش!

مهمترین کاربردها

همیشه این سوال مطرح میشود که با وجود سیستمهای مالی کنونی و روشهای فوق سریع پرداخت، ویژگیهای منحصر به فرد بیت کوین، چه کاربردهایی در دنیای واقعی خواهند داشت. بر اساس این کاربردها و اهمیت آنهاست که میتوان به جایگاه واقعی بیت کوین و ارزهای دیجیتال در آینده پی برد.

ذخیره به عنوان دارایی باارزش

بزرگترین کاربرد بیت کوین در حال حاضر، ذخیره آن به عنوان یک دارایی با ارزش است. همانطور که از سالها پیش مردم برای اینکه ارزش داراییهایشان کم نشود، آن را تبدیل به طلا میکردند و نگه میداشتند، در مورد بیت کوین هم به چنین توافقی رسیدهاند.

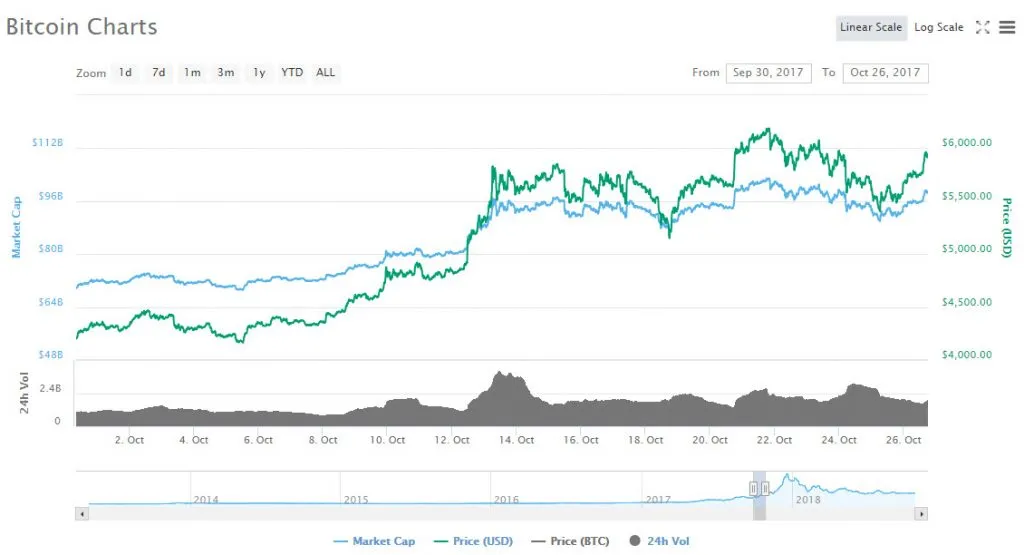

اگر نمودار قیمت بیت کوین از سال ۲۰۱۱ تا به امروز را نگاه کنیم، صرفه نظر از نوسانات زیادی که داشته است، میتوان دریافت بیت کوین، بهترین دارایی برای ذخیره در ده سال گذشته بوده است.

برای افرادی که در کشورهایی زندگی میکنند که نرخ تورم در آنها بالاست، مانند ونزوئلا، تبدیل داراییهایشان به بیت کوین میتواند به حفظ ارزش و حتی افزایش ارزش و سودآوری به آنها بسیار کمک کند. به همین دلیل است که با توجه به اطلاعات سایت لوکال بیت کوینز، ونزوئلا از نظر حجم معاملات جهانی ارزهای دیجیتال در رتبه چهارم قرار دارد.

کشورهای دیگری مانند آرژانتین، ترکیه، زیمباوه و ایران که ارزش ارز ملی آنها روز به روز در حال کاهش است نیز بخش زیادی از حجم معاملات انجام شده در بازار ارزهای دیجیتال را در سال گذشته به خود اختصاص دادهاند.

پرداختهای بینالمللی و فرامرزی

یکی دیگر از مهمترین کاربردهای بیت کوین و استفاده از شبکه پرداختی آن، انجام پرداختهای برونمرزی است.

استفاده از سیستمهای مالی سنتی مانند سوئیفت برای انتقال پول از یک کشور به کشوری دیگر، بسیار کند و گران قیمت است. علاوه بر این برخی از کشورها از جمله ایران از دسترسی به سیستمهای جابجایی پول مانند سوئیفت محروم هستند. بنابراین این سیستمها ناکارآمد هستند و در حال حاضر فقط به دلیل اینکه راه دیگری وجود ندارد از آنها استفاده میشود.

در سال ۲۰۱۵ گزارشی منتشر شد که نشان میداد، کارگران مهاجر آفریقایی که در آمریکا کار میکردند، با استفاده از شبکه بیت کوین، توانستند درآمد خود را برای خانوادههای خود در آفریقا ارسال کنند. مزیت استفاده از شبکه بیت کوین برای آنها این بود که هم کارمزد بسیار پایینتری نسبت به سوئیفت پرداخت میکردند و هم پول آنها در مدت زمان بسیار کمی به دست خانوادشان میرسید. به علاوه اینکه بسیاری از مناطق آفریقای جنوبی به سیستمهای بانکی دسترسی ندارند و استفاده از سیستمی مانند سوئیفت برای انتقال پول اصلا برای آنها امکانپذیر نبود.

کمکهای بشردوستانه

بیت کوین ویژگیهایی دارد که آن را به یک ابزار عالی برای استفاده در کمکهای بشردوستانه تبدیل میکند.

اولا، منبع باز بودن و غیرمتمرکز بودن آن، این ارز دیجیتال را تبدیل به یک پول با تغییر ناپذیری و شفافیت بالا کرده است که با استفاده از آن افراد میتوانند مطمئن باشند کمکهای مالیشان دقیقا به افرادی که میخواهند میرسد، بدون اینکه بانکها یا دولتها نظارت و کنترلی بر آن داشته باشند.

دوما اینکه شبکه بیت کوین نسبت به سیستمهای مالی سنتی، هم ارزانتر است و هم کارآمدتر، که این ویژگی به خصوص زمانی که بخواهیم پول را به صورت بینالمللی و از کشوری به کشور دیگر ارسال کنیم، به چشم میخورد.

سیستم سوئیفت یک شبکه جهانی است که توسط بیش از ۱۰,۰۰۰ بانک در سراسر جهان مورد استفاده قرار میگیرد، اما با مشکلاتی زیادی همراه است. بالا بودن کارمزد تراکنشها و همچنین مدت زمان لازم برای انجام نقل و انتقالات که گاهی تا چند روز هم طول میکشد، از جمله این مشکلات است.

در هنگام بروز مشکلاتی که کمکهای مالی به موقع و به شدت مورد نیاز است، ناکارآمد بودن این سیستم به چشم میآید.

فعالیتهای غیرقانونی و پولشویی

مشهورترین و بحثبرانگیزترین کاربردی که برای بیت کوین مطرح میشود، استفاده از آن برای اهداف غیرقانونی بوده است. اگر سری به تاریخ تکنولوژیهای مختلف بزنیم، خواهیم دید که مجرمان همواره جزء اولین کسانی بودهاند که سراغ آن تکنولوژی رفته و از آن برای تحقق اهداف خود استفاده کردهاند. در مورد بیت کوین و ارزهای دیجیتال نیز همین سناریو تکرار شده است.

مهمترین ویژگی بیت کوین که آن را به انتخاب بسیار خوبی برای معاملات غیرقانونی تبدیل کرده است، حفظ حریم خصوصی و قابلیت ناشناس ماندن در معاملات است.

چالشها و راهکارها

سوالاتی که در این مورد مطرح میشوند معمولا در مورد سرعت و کارمزد تراکنشهاست و بیت کوین همواره در مقایسه با سیستمهای سریعی مانند ویزا و مسترکارت یا سیستمهای پرداخت بانکی مورد انتقاد قرار گرفته است.

مقیاس پذیری

پادشاه ارزهای دیجیتال پس از گذشت ۱۰ سال از تولد خود هنوز نمیتواند به گرد پای سیستمهای پرداخت بانکی و موسسات متمرکز برسد. پیپال ده سال بعد از راه اندازی، در ۱۹۰ کشور فعال بود و ۶۰ میلیون کاربر داشت. آمازون ۱۰ سال پس از راهاندازی نزدیک به ۷۰ میلیون کاربر داشت. ده سال پس از راه اندازی ویزا و مسترکارت، به شدت فراگیر شده بودند و کارتهای اعتباری آنها در همه جا وجود داشت. ده سال پس از اینکه اپل اولین آیفون را راه اندازی کرد، ۱.۲ میلیارد از آن را فروخت و یک انقلاب عظیم با مفهوم برنامهها و اکوسیستم توسعه دهنده قوی در تجارت موبایل بهوجود آورد.

اما ده سال پس از فعالیت بیت کوین، هنوز هم باید برای تایید تراکنشهای آن کارمزد و وقت زیادی بپردازیم و از سوی دیگر عدم پذیرش گسترده آن باعث شده تا نتوانیم از آن برای نیازهای روزمره خود استفاده کنیم. علت وجود نوسانات بالا در بیت کوین هم همین بلاتکلیفی و عدم کاربرد گسترده آن است که باعث میشود مردم مجبور شوند برای خریدهای روزمره، بیت کوینهای خود را به ارزهای رایج تبدیل کنند. یکی از علتهای این موضوع میتواند داوطلبانه بودن توسعه بیت کوین و عدم وجود انگیزههای کافی باشد.

در دسامبر ۲۰۱۷، زمانی که قیمت بیت کوین تا مرز ۲۰,۰۰۰ دلار افزایش یافته بود، میزان کارمزدهای شبکه بیت کوین و زمان تایید آنها به حدی بالا رفت که برای انجام یک تراکنش ۰.۰۰۲ بیت کوین حدود ۰.۰۰۱ کارمزد نیاز بود. در مقطعی، تراکنش های در صف، برای تایید گاهی تا چند روز زمان میبرد. همچنین برای مقابله با حملات دوبار خرج کردن، اکثر فروشندگان حداقل سه تایید (Confirm) را برای برقراری معامله ضروری میدانستند. این وضعیت خیلیها را نسبت به آینده بیت کوین ناامید کرد و این سوال مطرح شد که وقتی شبکه بیت کوین با قیمت ۲۰ هزار دلار به مشکل میخورد با قیمت ۱ میلیون دلار چگونه خواهد بود؟

در این برهه خاص از تاریخ بیت کوین، کسی را نمیتوانید پیدا کنید که همچنان نسبت به مقیاسپذیری بیت کوین بیتوجه باشد. امروزه اگر بخواهید پول یک قهوه را با بیت کوین پرداخت کنید باید بخاطر بالا بودن کارمزد تراکنشها در شبکه بیت کوین، چند برابر قیمت آن را بپردازید. بنابراین این ارز برای پیشرفت و تبدیل شدن به پول قابل استفاده باید مقیاسپذیر باشد.

اگر بخواهیم واقعگرا باشیم، تراکنشهای بیت کوین هیچگاه آنی و رایگان نبودهاند (چیزی که از آن در مقالات مختلف به عنوان مزیت بیت کوین یاد شده است)؛ درواقع این مشکل از مدتها قبل، پیشبینی شده بود. این معمای سخت، رفتهرفته و با افزایش میزان حجم معاملات و با بالا رفتن میزان کارمزد هر تراکنش، به موضوع پراهمیتتری تبدیل شده است.

در بحث مزیتهای بیت کوین از نظر کاربرد، این ارز دیجیتال شاید برای پرداختهای خرد و کوچک مناسب نباشد اما برای پرداختهای عمده، از سیستمهای مالی سنتی کارآمدتر به نظر میرسد. شما میتوانید یک میلیون دلار پول را با کارمزد ۱۰ دلاری با استفاده از بیت کوین به نقطهای دیگر از جهان منتقل کنید. این کار با استفاده از سیستمهای سنتی و در صورت وجود مسائلی مانند تحریم به این سادگیها نیست. امروزه افراد زیادی به منظور فرار از پیچیدگی سیستمهای بانکی، برای اعضای خانواده خود در کشورهای دیگر بیت کوین ارسال میکنند و یا جوانان زیادی که به صورت دورکاری در سایتهای بینالمللی کار میکنند، مایل هستند تا درآمد خود را به صورت بیت کوین دریافت کنند. هر چند که نقدینگی در بیت کوین هنوز آنقدر بالا نیست که بتواند تراکنشها و معاملات بزرگ را انجام دهد.

امنیت

در بحث امنیت بیت کوین در عمر کوتاه خود تا به حال در همه وقایع پیش آمده سربلند بیرون آمده است. بیت کوین در جریان فروپاشی صرافی بزرگ Mt Gox هم با قدرت به مسیر خود ادامه داد. این شبکه از منتقدان و بهانه جویانی که بارها و بارها مرگ آن را اعلام کردند، بیشتر زنده ماند. شبکهای که میتواند میلیونها دلار را در سرار جهان منتقل کند، تاکنون حتی با یک رخنه امنیتی روبرو نشده است. چیزی که تقریبا هیچ شرکت بزرگ یا سایت دولتی نمیتواند مدعی آن باشد.

اما هر چقدر که جایگاه بیت کوین در اقتصاد دنیا تثبیت میشود، مسائل امنیتی در صرافیها و کیف پول ها هم جدیتر خواهند شد. تخمین زده میشود که تاکنون بیش از ۳ میلیون واحد بیت کوین از دسترس خارج شده باشد و این میزان در حال افزایش است. همچنین هکهای بزرگ در صرافیهای ارز دیجیتال و کیف پولها و از طرف دیگر، ذات برگشت ناپذیر بودن تراکنشها و مشکلات رهگیری آنها موجب افزایش بی اعتمادی در جامعه بیت کوین میشود. یکی از دلایل اصلی سقوط بزرگ بیت کوین در سال ۲۰۱۴ فروپاشی صرافی بزرگ Mt.Gox بود. آن سقوط بزرگ باعث شد که طی دو سال بیت کوین در یک رنج خاص بین قیمت ۲۰۰ تا ۴۰۰ دلار در نوسان باشد.

ضدتورمی – تورم منفی

عدم وجود تورم بحث دیگری است که از دیدگاه برخی، مزیت بیت کوین محسوب میشود و از دیدگاه برخی از اقتصاددانان در بلندمدت خطرناک خواهد بود. ثابت و مشخص بودن تعداد نهایی واحدهای بیت کوین (نهایتا ۲۱ میلیون واحد) باعث میشود که از بیت کوین به عنوان یک ارز ضد تورمی یاد شود. دلار آمریکا و تمام پولهای رایج کنونی جهان میتوانند به صورت نامحدود توسط دولتها صادر شوند که همین امر موجب کم شدن ارزش پول و مشکلات اقتصادی زیادی خواهد شد.

بهترین نمونه از فاجعه تورمی در تمام تاریخ، دولت وایمار (دولت آلمان پس از جنگ جهانی اول وایمار نام داشت) است. پس از جنگ جهانی اول، کشور آلمان به عنوان شروع کننده جنگ محکوم به پرداخت ۱۲۳ میلیارد مارک (واحد پول آن زمان آلمان) شد. این دولت که درگیر مشکلات اقتصادی ناشی از جنگ و نارضایتی مردم بود، برای پرداخت بدهیهای خود به چاپ بیرویه اسکناس روی آورد. جریان چاپ بیرویه مارک توسط آلمان باعث شد که پول این کشور به طرز وحشتناکی بیارزش شود به طوری که در آن زمان، کودکان از اسکناسهای میلیون فرانکی برای بازی و درست کردن آتش استفاده میکردند. مشکلات اقتصادی آلمان در نهایت موجب کودتا و روی کارآمدن هیتلر شد. از دیگر نمونههای معاصر در تورم میتوان به ونزوئلا با تورمهای چند هزار درصدی اشاره کرد.

اما بیت کوین ذات ضد تورمی دارد. به عقیده اقتصاددانان بزرگ، عدم وجود تورم باعث منفی شدن رشد اقتصادی و عدم میل به سرمایهگذاری و تولید میشود زیرا با تورم منفی ارزش ارز بالا میرود و قیمت کالاها و خدمات پایین میآید که در نتیجه میل به ذخیره پول بیشتر از خرج کردن آن خواهد شد.

از سوی دیگر آنتونی پولوس، محقق مطرح بیت کوین در یک ویدیو درباره ذات ضد تورمی بیت کوین اذعان داشت که تورم منفی فقط در اقتصادهایی مشکل ساز خواهد بود که در آن تولید پول نامحدود باشد. به عقیده او زمانی که دولتها علاوهبر چاپ بیرویه پول درگیر تورم منفی شوند، مشکل آفرین است نه زمانی که تعداد پولها مشخص باشد. به عقیده این محقق، دلیلی وجود ندارد که بیت کوین خرج نشود و فقط از آن نگهداری شود. او همچنین با مثالی از گوشی تلفن همراه اظهار داشت که تورم منفی در بیت کوین میتواند باعث ایجاد رقابت برای کسب بیت کوین در جامعه شود و شرکتها برای کسب بیت کوینهای مردم، خدمات و کالاهای با کیفیت ارائه دهند:

اولین تلفن همراهی که خریدم، اندازهای بسیار بزرگ داشت و باتری آن فقط ظرفیت انرژی برای ۱۸ دقیقه مکالمه را نگهداری میکرد. قیمت آن گوشی ۱۰۰۰ دلار بود. امروز گوشی موبایل من با قابلیت ۲۰ ساعت مکالمه و قدرت پردازش بسیار بالا، فقط حدود ۶۰۰ دلار قیمت دارد. این یعنی ضد تورمی بودن، یعنی که شما میتوانید با پول خود کالای بیشتر و بهتری را خریداری کنید.

قانونگذاری و مقررات

بیت کوین بر مبنای اصول تمرکززدایی خلق شد به این معنی که مانند ارزهای سنتی زیر نظر بانک مرکزی یا یک نهاد قانونگذار رشد نکرد. همانطور که بیت کوین و فناوری زیرساختی آن در ابتدای راه قرار دارند، نهادهای قانونگذار هم هنوز کاملا راههای مقابله با خطرات این فناوری را نمیدانند. اساسیترین چالشهایی که در این فضا باعث نگرانی میشوند، جرمشناسی، پولشویی و مسائل مالیاتی هستند.

در حال حاضر، هیچ رویکرد یکسانی درباره بیت کوین وجود ندارد و قانون یا غیرقانونی بودن آن در کشورهای مختلف متفاوت است. با این حال، هر چه آگاهی و دانش در این حوزه افزایش مییابد و این صنعت عمومیتر میشود، قطعا شاهد وضع مقررات خواهیم بود اما سنجش میزان نفوذ و تعیین زمان دقیق آن دشوار است.

اینکه از بیت کوین و سایر ارزهای دیجیتال برای جرم هم استفاده میشود، غیرقابل انکار است. در سایت های دارک وب با بیت کوین معاملات غیرقانونی مانند سلاح و مواد مخدر انجام میشود که بزرگترین نمونه آن سایت سیلک رود بود.

بحث دیگری که مقامات کشورهای مختلف را نگران کرده است، مالیات میباشد. باتوجه به ذات ناشناس بیت کوین و مخفیسازی داراییها، فرار مالیاتی یکی از خطرات بالقوه این حوزه است. اداره مالیات ایالات متحده یا همان RSI به شدت در حال بررسی این موضوع است و حتی اجازه دسترسی به حسابهای سایت کوین بیس (Coinbase) را هم دارد.

نوسانات شدید

هر پولی که به عنوان وسیله مبادله مورد پذیرش قرار میگیرد، باید با ثبات باشد یا حداقل کمترین نوسان ممکن را داشته باشد که بیت کوین و ارزهای دیجیتال دیگر هنوز به این امر دست نیافتهاند.

برای درک تاثیر نوسانات در پذیرش و کاربردی شدن بیت کوین، به یک نمونه اشاره میکنیم. فرض کنید که قیمت یک بیت کوین امروز ۶,۰۰۰ دلار باشد و فروشندهای آن را به عنوان یک روش پرداخت پذیرفته باشد. خریدار اجناس را با بیت کوین میخرد و پس از خرید قیمت این ارز دیجیتال به علت اخبار منفی به ۵,۰۰۰ دلار کاهش مییابد و ممکن است که ماهها زمان نیاز باشد تا دوباره به قیمت قبلی برگردد.

حالا فرض کنید که این فروشنده، سایت بزرگی مانند آمازون باشد، این نوسان قیمتی میلیونها دلار به شرکت بزرگی مثل آمازون ضرر خواهد رساند.

البته سایتهای زیادی وجود دارند که فروشندگان میتوانند از آن برای پذیرش بیت کوین استفاده کنند. این سایتها با تبدیل سریع بیت کوین به دلار در هنگام خرید، فروشندگان را از خطرات نوسانات قیمت بیت کوین، بیمه میکنند. با این حال این هدف بیت کوین نیست و علاقهمندان به بیت کوین انتظار پرداخت مستقیم و همتا به همتا را دارند.

علت اصلی نوسانات بیت کوین، مقابل قرار گرفتن آن با دلار است. یک بیت کوین همیشه یک بیت کوین است اما مقایسه شدن با قیمت دلار باعث میگردد تا پرنوسان ظاهر شود. از آنجا که کاربرد این ارز دیجیتال، در حال حاضر بسیار کم است و مقررات درستی ندارد، عرضه و تقاضای آن صرفا بر اساس امیدواری به آینده یا ذخیره ارزش پدید میآید و همین باعث نوسانات شدید در این ارز دیجیتال میشود.

از این رو مشکل نوسانات این ارز دیجیتال با مشکلاتی که در بالا به آنها اشاره کردیم، گره خورده است.

تراکنشهای سریعتر و ارزانتر

بیت کوین در بین مردم محبوبیت بالایی دارد اما این روزها ناامیدی درباره آینده آن در حال افزایش است. دقیقا همانند رابین هودی که این روزها مدام از داروغه شکست میخورد. بدترین مشکل بیت کوین که باعث ناامیدی میشود، مشکل سرعت و کارمزد تراکنشهای آن است. پرداخت ۳ دلار کارمزد برای یک قهوه ۳ دلاری! و صرف یک ساعت زمان برای تایید تراکنش! این چالش به «مشکل قهوه» مشهور شده است.

از زمان آغاز به کار فروشگاه بلاک استریم (Blockstream) به عنوان اولین فروشگاه پذیرنده لایتنینگ در ژانویه، شبکهی لایتنینگ بسیار سریع رشد کرده است. پیرامون اخبار و اطلاعیهها، این شبکه در مجموع دارای ۴۶ کانال باز و ۰.۶۸۲ بیت کوین ظرفیت بود. این روزها، تقریبا ۷۸۰۰ کانال باز و ۲۶ بیت کوین ظرفیت دارد.

در روی دیگر سکه شاید بیت کوین واقعا کاربردی برای پرداختهای خرد نداشته باشد و در آینده از آن تنها برای پرداختهای بزرگ و مهم استفاده شود. برای کسی که قصد انتقال یک میلیون دلار پول را دارد ۱۰ دلار کارمزد و یک ساعت زمان انتقال شاید خیلی مهم نباشد.

به طورکلی از نظر بحث تراکنش های کند و گران راهحلهای گوناگون در حال آزمایش هستند اما پاسخ این سوال که این راهحلها نتیجهبخش خواهند بود یا خیر را فقط زمان میتواند تعیین کند. یکی از این راهحلها هاردفورک است که شاید خیلی راهکار جالبی نباشد اما در قیمت که بحث اصلی ماست تاثیرگذار خواهد بود.

هاردفورکهای بزرگ

طی یک سال گذشته بیش از ۱۰ فورک برای بیت کوین عرضه شده اما بحث ما بر سر فورکهای بزرگ است. هرکسی میتواند با تغییر سورس بیت کوین فورک جدیدی از آن ارائه دهد اما موضوع ما بر سر فورکهای اساسی است که تعداد زیادی از غولهای فضای ارز دیجیتال حامی آن باشند. مانند بیت کوین کش و شاید بیت کوین گلد.

فورکهای بزرگ میتوانند سرنوشت یک ارز دیجیتال را برای همیشه تغییر دهند. آن را نابود یا قدرتش را تا سالها تثبیت کنند.

برای درک بهتر هاردفورک بیت کوین و تاثیر آن در بازار و آینده یک ارز دیجیتال در قالب یک داستان در زیر، موضوع را شرح می دهیم:

گروهی از برنامه نویسان بزرگ بیت کوین از مشکلات این ارز دیجیتال به تنگ آمدهاند. سرعت پایین تراکنشها، کارمزدهای بالا و شاید استخراج سخت و انحصاری آن، اصلیترین این مشکلات است.

به نظر آنها راه حل میتواند یک هاردفورک یا همان ساخت بلاک چین جدید باشد. آنها با استفاده از تغییر در سورس بیت کوین پروتکل خود را طراحی میکنند و به چند تن از بزرگان و افراد تاثیرگذار در فضای ارز دیجیتال طرحشان را ارائه میدهند. به عنوان مثال آنها نام طرحشان را بیت کوین اورجینال میگذارند.

در صورت موافقت، آنها حمایت رسمی خود را از هاردفورک اعلام میکنند و زمانی را برای اجرا هاردفورک در نظر میگیرند. هاردفورک رسما اعلام میشود. نرخ برابری ۱:۱ برای آن در نظر گرفته میشود، به این صورت که به هر کس به اندازه مالکیت بیت کوینهایش، همان مقدار ارز دیجیتال جدید تعلق میگیرد. مثلا اگر فردی ۰.۰۱ بیت کوین داشته باشد، ۰.۰۱ از ارز دیجیتال جدید ( در این مثال بیت کوین اورجینال) به او تعلق خواهد گرفت.

حالا فردی به نام «آقای نهنگزاده» حدود ۴۰,۰۰۰ بیت کوین دارد. او یکی از سرمایهگذاران بزرگ بازار است که پول زیادی در چنته دارد. او هم مانند اغلب سرمایهگذاران اخبار این حوزه را دنبال میکند و متوجه فورکی که تا چند ماه آینده اجرا خواهد شد، میشود. گفتیم که او ۴۰,۰۰۰ بیت کوین دارد. پس در این صورت، با اجرای فورک حدود ۴۰,۰۰۰ واحد ارز دیجیتال جدید هم به او تعلق خواهد گرفت.

بنابراین او به فکر افزایش بیت کوینهای خود میافتد تا بتواند سود بیشتری از فورک ببرد. سفارشهای خرید در مارکت زیاد میشوند که به معنای افزایش تقاضا است. از سوی دیگر کمتر کسی قبل از فورک، ارز دیجیتال خودش را به فروش میرساند که به معنای کاهش عرضه است. افزایش تقاضا و کاهش عرضه نتیجهای جز افزایش قیمت شدید نخواهند داشت.

این تاثیر کوتاه مدت فورک بر قیمت بیت کوین یا هر ارز دیجیتال دیگری بود. معمولا پس از فورک کمی قیمت ارز دیجیتال اصلی پایین میآید. مثلا قبل از فورک بیت کوین کش، قیمت بیت کوین شدیدا افزایش یافت و پس از فورک قیمت آن با کاهش مواجه شد.

حالا فرض کنید که بعد از گذشت مدتی ارز دیجیتال فورک شده با موفقیت کار خود را ادامه دهد. سرعت تراکنشهای بالا، مقیاسپذیر و ماینینگ ضد انحصاری. اکثریت جامعه ارز دیجیتال از آن حمایت کنند و مردم را به رفتن به شبکه جدید تشویق کنند. نتیجه چه خواهد شد؟ ارز دیجیتال قبلی آرام آرام به حاشیه میرود و فورک جدید کاملا در معرض توجه قرار میگیرد و جایگاه ارز قبلی را میرباید. اتفاقی که برای اتریوم و اتریوم کلاسیک رخ داد.

در ابتدا فقط یک اتریوم وجود داشت اما بعد از اتفاقاتی که بازگو کردن آن در این مقاله نمیگنجد، اتریوم فورک شد، اکثر جامعه به شبکه جدید نقل مکان کردند. نام اتریوم قبلی به اتریوم کلاسیک تغییر یافت و اتریوم جدید شد همین اتریومی که اکنون در بازار خرید و فروش میشود.

شبکه لایتنینگ

همانطور که احتمالا میدانید تراکنشهای بیت کوین بر بستر بلاک چین و در بلاکها ثبت میشوند. با این حال سایز بلاکهای بیت کوین محدود است. فقط ۱ مگابایت.

اگر چه این سازوکار برای ساخت شبکهای امنتر طراحی شده است، اما این ساختار پس از گذشت چند سال به یک مشکل اساسی تبدیل شده است.

بیت کوین در حال حاضر تنها حدود ۸ تراکنش بر ثانیه را تایید میکند که در مقابل رقبای بزرگی مانند ویزا و مسترکارت حرفی برای گفتن ندارد. این در حالی است که نسبت به کاربران ویزا و مسترکارت کاربران حال حاضر بیت کوین اصلا دیده نمیشوند.

تا زمانی که اقدام مناسبی برای این شبکه صورت نگیرد، سرعت تراکنشهای بیت کوین کمتر و کارمزدهای آن روز به روز افزایش خواهند یافت. در دنیای صدم ثانیهها، این مشکل میتواند ارزهای دیجیتال و به خصوص بیت کوین را به حاشیه ببرد. رقبای بیت کوین هم که با نام آلت کوین آن ها را میشناسیم با ادعای تراکنشهای لحظهای و بدون کارمزد سعی در تصاحب تاج و تخت پادشاهی را دارند.

شرکتهایی مانند bitpay مشکل پرداخت با بیت کوین را تقریبا حل کردهاند به این صورت که مشتریان میتوانند کیف پول بیتپی خود را با بیت کوین شارژ کنند و سپس در فروشگاههای پذیرنده بیت کوین بلافاصله با بیت کوین خرید کنند. اما این مخالف با آرمانهای بیت کوین یعنی تراکنشهای مستقیم، بدون واسطه و غیرمتمرکز است.

تا به امروز ایدههای بسیار زیادی برای حل مشکل مقیاس پذیری بیت کوین ارائه شده که امیدوار کننده ترین آنها «لایتنینگ» بوده است. با تماشای ویدیوی زیر با شبکه لایتنینگ بیشتر آشنا خواهید شد.

به بیان ساده، شبکه لایتنینگ یک راهحل ارائهشده برای مشکل مقیاس پذیری (تراکنشهای گران و کند) شبکه بیت کوین است به طوری که تمرکززدایی را در شبکه حفظ کند. در واقع هدف لایتنینگ ایجاد یک لایه بر روی شبکه بلاک چینی بیت کوین است. این شبکه متن باز خواهد بود و میتواند توسط هر شخصی، ویرایش، بررسی، نقد و بهبود داده شود.

تنها راهحلی که فعلا برای مقیاسپذیری بیت کوین میتوان به آن امیدوار بود شبکه لایتنینگ است.

رشد این شبکه تا حد زیادی سریع بوده است و روز به روز بر تعداد نودها و داراییهای روی آن افزوده میشود. طی چند ماه گذشته از زمان نگارش این مقاله تعداد کانالهای پرداخت لایتنینگ بیش از ۳۶ درصد افزایش داشته است. در ماه مارس ۲۰۱۸ تعداد کانالهای پرداخت لایتنینگ حدود ۱,۵۰۰ بود و امروز بیش از ۲۲,۰۰۰ کانال پرداختی روی این شبکه باز است. با گسترش روز افزون لایتنینگ، امنیت آن برای استفاده شرکتهای بزرگ، بالا و بالاتر میرود.

این شبکه مخالفانی هم دارد. راجر ور یکی از افراد تاثیرگذار در فضای بیت کوین، معتقد است که این شبکه امنیت و اعتبار کافی را ندارد و نمیتوان روی آن برای طولانی مدت حساب باز کرد. او تنها راهحل موجود را افزایش سایز بلاکها میداند.

برنامهها و رویدادهای پیشرو

آگاهی داشتن از برنامهها و اتفاقاتی که قرار است در آینده در مورد یک پروژه بیفتد، ابزار مفیدی است که میتوان از آن برای پیشبینی قیمت استفاده کرد. از این رو دانستن برنامهها و رویدادهای احتمالی در مورد بیت کوین بسیار مهم است.

اما بیت کوین مانند سایر پروژهها که تیم و افراد مشخصی در پشت آن قرار دارند و برنامههای آینده پروژه را مشخص میکنند، نیست. زیرا فرد، موسسه یا دولت خاصی پشت آن نیست و توسط جامعه طرفداران آن هدایت میشود. بنابراین اتفاقات آینده آن را میتوان در دو گروه جای داد: یکی در رابطه با قانونگذاری کشورهای مختلف در مورد آن و درنتیجه میزان مقبولیت و استفاده افراد مختلف از آن، و دیگری توسعهها و اتفاقاتی که اکثریت جامعه بیت کوین بر سر انجام آن به توافق میرسند.

نصف شدن پاداش استخراج

روند استخراج بیت کوین در روزهای اول پاداش استخراج به ازای هر 10 دقیقه ۵۰ بیت کوین بود. بهطور تقریبی هر 4 سال این مقدار نصف میشود؛ که این فرایند را «نصف شدن پاداش استخراج» میگویند.

در روزهای اولی که ساتوشی ناکاماتو اولین بلاکِ بلاک چین (Genesis Block) را استخراج کرد، پاداش استخراج هر بلاک در آن زمان 50 بیت کوین بود که در سالهای 2012 و ۲۰۱۶ به ترتیب به ۲۵ و 12.5 بیت کوین کاهش یافت. تخمین زده میشود نصف شدن پاداش بعدی سال 2020 به وقوع بپیوندد و میزان آن به 6.25 برسد.

سؤالی که برای خیلیها پیش میآید این است که با وجود مصرف برق بالا برای دستگاههای استخراج و…آیا اگر این پاداش نصف شود ماینرها بازهم به استخراج بیت کوین ادامه میدهند؟

جواب این سؤال واضح است؛ با توجه به اینکه با هر بار نصف شدن پاداش، قیمت بیت کوین وارد رالی صعودی شده است، میتوانیم بگوییم ماینرها باهوشتر از این حرفها هستند و تمام این محاسبات و احتمالات را در نظر گرفتهاند.

یکی از دلایل افزایش قیمت بیت کوین و بطور کلی ارزهای دیجیتال با نصف شدن پاداش استخراج آنها، نصف شدن عرضه آنهاست.

با بررسی تاریخچه قیمتی بیت کوین در هاوینگهای قبلی میتوانیم یک پیشبینی از رفتار آن برای هالوینگی که قرار است در ۲۰۲۰ رخ دهد، داشته باشیم.

قیمت بیت کوین در اولین نصف شدن پاداش بلاک (۲۰۱۲)

پاداش قبل از نصف شدن: 50 بیت کوین

پاداش پس از نصف شدن: 25 بیت کوین

قیمت در روز نصف شدن: 12.35 دلار

۱۵۰ روز بعد از نصف شدن: 127 دلار

قیمت بیت کوین در دومین نصف شدن پاداش بلاک (۲۰۱۶)

پاداش قبل از نصف شدن: 25 بیت کوین

پاداش پس از نصف شدن: 12.5 بیت کوین

قیمت در روز نصف شدن: 650 دلار

۱۵۰ روز بعد از نصف شدن: 758 دلار

پیشبینی قیمت بیت کوین در سومین نصف شدن پاداش بلاک ( ۰ ۲۰۲)

همانطور که در اعداد بالا دیدیم در هر بار نصف شدن پاداش، قیمت بیت کوین رشد مناسبی داشته است؛ بر اساس تخمین و احتمال، بلاک ۶۳۰,۰۰۰ تا آوریل ۲۰۲۰ استخراج میشود. سومین نصف شدن پاداش بیت کوین از دو مورد دیگر، از اهمیت بیشتری برخوردار است و شاید سرنوشت بیت کوین را در دههی بعد مشخص کند و به این سوال پاسخ دهد که آیا بیت کوین توانایی جایگزین شدن بهجای پول را دارد؟

راهاندازی قراردادهای بکت (Bakkt) بیت کوین

در تاریخ ۱۶ آگوست ۲۰۱۹، «بکت» (Bakkt) طی پستی که در وبلاگ رسمی خود منتشر کرد، از عرضه قراردادهای آتی خود در آیندهای نزدیک خبر داد. این پلتفرم، قراردادهای آتی را بهصورت ماهیانه و روزانه عرضه میکند و در اختیار سرمایهگذاران قرار میدهد. به نقل از بکت، این شرکت تمامی چهارچوبها و الزامات قانونی را در خصوص این پلتفرم رعایت کرده است.

بر اساس اخبار منتشر شده این قراردادهای آتی ۲۳ سپتامبر (۱ مهر) بهصورت رسمی عرضه خواهند شد. عرضه قراردادهای آتی بکت آگوست سال گذشته (مرداد) اعلام شد و از آن زمان چندین بار با تاخیر مواجه شده است.

با وجود اینکه خبر راهاندازی این قراردادها از مدتی پیش بارها و بارها تکرار شده و عملی نشده تا حدی تاثیرش کم شده و به نوعی جامعه طرفداران بیت کوین نسبت به راهاندازی آن ناامید شدهاند، اما بازهم انتظار میرود، اگر پیادهسازی آن با موفقیت انجام شود، شاهد تاثیر مثبت آن بر روی قیمت بیت کوین باشیم.

تصویب ETF بیت کوین توسط SEC (کمیسیون بورس و اوراق بهادار آمریکا)

کمیسیون بورس و اوراق بهادار آمریکا (SEC)، تاکنون بارها تصمیم گیری درباره تصویب یا رد یک صندوق قابل معامله در بورس (ETF) برای بیت کوین را به تعویق انداخته است.

جی کلیتون، رئیس کمیسیون بورس و اوراق بهادار آمریکا (SEC)، در آخرین اظهار نظر خود اعلام کرد که چوب لای چرخ ارزهای دیجیتال نخواهد گذاشت اما استثنایی هم برای آنها در کار نخواهد بود.

تاکنون برای بیت کوین چندین طرح پیشنهادی برای عرضه یک صندوق قابل معامله در بورس (ETF) به کمیسیون بورس و اوراق بهادار ایالات متحده (SEC) ارسال شده است. از یک طرف در جامعه ارزهای دیجیتال هم تقاضا برای یک ETF خوب برای پادشاه ارزهای دیجیتال روز به روز افزایش مییابد.

عرضه ETF چیست؟ و ETF در قیمت بیت کوین چه تاثیری خواهد داشت و چه زمانی پذیرفته خواهد شد؟

عرضه ETF سنتی چیست؟

با توجه به بحث و جدلهای زیاد درباره ETF برای ارزهای دیجیتال ابتدا لازم است که بدانیم دقیقا ETF چیست و چه کاربردی دارد.

ایتیافها اساسا نوعی دارایی برای سرمایهگذاری هستند و به عنوان اوراق بهادار دستهبندی میشوند. ایتیافهای سنتی امروزه در داراییهای مهمی مانند طلا، نفت و بسیاری از کالاهای کاربردی نسبت به قیمت آنها، خرید و فروش میشوند.

سرمایهگذارانی که دارای ایتیاف هستند از سود و زیان یک دارایی بدون آنکه واقعا آن را داشته باشند، بهرهمند میشوند.

به عنوان مثال به جای خرید، انتقال و نگهداری طلا میتوانید به سادگی یک ایتیاف بخرید که با قیمت طلا بالا و پایین میشود. به این ترتیب شما از سود و زیان طلا بدون اینکه واقعا آن را داشته باشید بهرهمند میگردید.

یک ETF همچنین میتواند به عنوان یک صندوق دارای سهام در نظر گرفته شود و سهام آن نیز خرید و فروش شود. ایتیافها معمولا به صورت روزانه و فعالانه معامله میشوند و قیمت آنها در طول روز تغییر میکند.

حد مشخصی برای سرمایه گذاری در ETFها وجود ندارد و نقدینگی آنها به شدت بالاست. برای صندوقهای سرمایهگذاری مشترک (Mutual Fund) معمولا به جای خریدوفروش از واژه صدور و ابطال استفاده میکنند. به این ترتیب که در هنگام خرید، یک واحد برای شما صادر میشود. وقتی شما واحد خود را میفروشید این واحد را باطل میکنند. پولی که برای صدور میپردازید اندکی بیشتر از هزینه ابطال در همان روز است.

در صندوقهای ETF لازم نیست برای صدور و ابطال به کارگزاری مراجعه کنید. بلکه در بورس میتوانید یک یا چند واحد سرمایهگذاری بخرید.

معافیت مالیاتی از مهمترین ویژگیهای ETF است. در هنگام فروش، بر خلاف سهام لازم نیست مالیات پرداخت کنید و برخلاف سرمایهگذاری مشترک هزینه صدور و ابطال نمیپردازید!

عرضه ETF بیت کوین چیست؟

یک ETF بیت کوین صندوقی است که داخل آن مقدار زیادی بیت کوین قرار دارد و سهامهای آن صندوق براساس قیمت بیت کوین بالا و پایین میشوند و سرمایه گذاران میتوانند بدون فرایندهای پیچیده صرافیها و تجارتهای بدون قانون، با استفاده از ETF خرید و فروش خود را انجام دهند.

تصویب ETF بیت کوین میتواند تاثیر مثبتی در قیمت آن داشته باشد.

همچنین با سهام ETF سرمایهگذاران نیازی ندارند تا مستقیما بیت کوین بخرند و درگیر خطرات امنیت و نگهداری آن شوند. از سوی دیگر، ETF بیت کوین به عنوان یک دارایی رسمی قابل به ارث رسیدن در نظر گرفته میشود که این مشکل بیت کوین را هم حل میکند.

برخی سرمایهگذاران بزرگ به دلیل شرایط پیچیده قانونگذاری، از سرمایهگذاری در این حوزه امنتاع میکنند.

با راهاندازی ETF، آنها به صورت رسمی و قانونی مالک بیت کوین خواهند شد که مشروعیت آن به هیچ عنوان قابل رد کردن نیست.

یکی دیگر از مزایای مهم ETF بیت کوین قابلیت فروش استقراضی از کارگزاران بورس است که امکان کسب سودهای فراوان را برای سرمایهگذاران به ارمغان میآورد. صندوقهای قابل معامله در بورس میتوانند زمینه را برای ایجاد اسکناسهای مبتنی بر بیت کوین فراهم نمایند.

عرضه ETF چه تاثیری بر قیمت بیت کوین دارد؟

تقریبا تمام سرمایه گذاران عادی بیت کوین منتظر اعلام تایید ETF هستند تا دوباره بتوانند شاهد افزایش ارزش روزافزون داراییهای خود باشند. این افراد نمودارهای قیمتی طلا بعد از ETF را به عنوان اثبات به منتقدان نشان میدهند.

پس از عرضه ETF طلا در سال ۲۰۰۰ قیمت این دارایی که پیش از این با سقوط مواجه شده بود در کمتر از چند سال به رشد چند برابری رسید که این اتفاق میتواند برای بیت کوین هم رخ دهد البته نه ۱۰۰ درصد.

با معرفی ETF های بیت کوین، شانس اضافه شدن سرمایه گذاران بزرگ به بیت کوین به شدت بالا خواهد رفت و این یعنی تزریق میلیونها دلار پول به بازار ارزهای دیجیتال. سرمایه گذاران نهادی با ETF به صورت رسمی مالک بیت کوین میشوند و دیگر از بابت قانون و مقررات، به ارث رسیدن و همچنین نگهداری امن بیت کوینها نگرانی نخواهند داشت.

اما این یک روی سکه بود. باید درباره ETFهای بیت کوین روی دیگر سکه را در نظر گرفت که حتی میتواند باعث رکود قیمت بیت کوین شود.

معایب احتمالی ETFهای بیت کوین

تا زمان اجرا نشدن این طرح و مشخص نشدن نحوه اجرای آن نمیتوان به طور قطع از معایب آن سخن گفت.

طرح ETF برای بیت کوین شاید موجب از بین رفتن هدف اصلی این ارز دیجیتال شود. ساتوشی ناکاموتو خالق این ارز دیجیتال، شبکه بیت کوین را به منظور جدایی از نهادهای متمرکز و دادن قدرت به مردم ایجاد کرده بود یا حداقل مدعی آن شده بود.

آنتونوپولوس، ETF بیت کوین را عاملی برای دستکاری قیمتها و مذاکرات پشت پرده که سازوکار بیت کوین را در آینده تغییر میدهند، میداند.

آندرس آنتونوپولوس که یکی از افراد سرشناس و فعال در حوزه ارزهای دیجیتال است، عقیده دارد که اگر بیت کوین جزئی از این بازار شود، ایده اصلی و دلیل به وجود آمدن آن فراموش شده و تنها قیمت آن مورد توجه قرار میگیرد.

شاید بگویید که برای من هم فقط قیمت مهم است اما اگر هدف اصلی بیت کوین از بین برود، طرفدارانش را از دست خواهد داد و همین موضوع به احتمال فراوان موجب نابودی قیمت هم خواهد شد.

آقای آنتونوپولوس بر این باور است که پیشنهاد صندوق مورد معامله بیت کوین در بازار بورس ایدهای هولناک است. چراکه این صندوق متولی و صاحب سرمایه تمام بیت کوینها خواهد بود. صاحبان سهام هر کدام بخشی از این صندوق را در اختیار خواهند داشت، اما بهطور واضح مالک واقعی بیت کوینهایی که بر روی آن سرمایهگذاری کردهاند نخواهند بود. در واقع کسی صاحب بیت کوینهایش است که کلید خصوصی آن را داشته باشد و هرکسی این کلیدها را در اختیار داشته باشد، صاحب بیت کوین و مالک آن است.

او معتقد است که صندوق ETF برای بیت کوین میتواند مکانیزمهای اساسی آن را تغییر داده و قابلیت «رأی دادن» در شبکه را بهعنوان یک دارنده بیت کوین از سرمایهگذاران بگیرد. با اینکه هر صندوق ETF مشتریان و سرمایهگذاران زیادی خواهد داشت اما این مدیر صندوق خواهد بود که تصمیمات اساسی را مثلاً درباره کوینهای فورک شده خواهد گرفت.

مشکل دیگری که وجود دارد، متمرکز شدن است. مدیر صندوق کلید این داراییها را در اختیار خواهد داشت و دفتر کار متمرکزی برای صندوق به وجود خواهد آمد که مدیریت آن بهصورت غیرمستقیم بر آن تاثیرگذار است. با اینکه آقای آنتونوپولوس اطمینان دارد که این پایان بیت کوین نیست، اما آن را عاملی برای دستکاری قیمتها و مذاکرات پشت پرده که مکانیزم بیت کوین را در آینده تغییر میدهند، میداند.

نظر دیگری که آقای آنتونوپولوس دارد این است که فورک جدیدی از بیت کوین اجتناب ناپذیر خواهد بود و اگر صندوقهای ETF بر بیت کوین حاکم شوند، در اینصورت با همکاری همدیگر میتوانند بر فورک جدید ارائه شده تسلط کامل یابند و یک نسخه شرکتی از بیت کوین (Corpocoin) بسازند.

چیزی که او درباره آن نگران است، شنیده نشدن صدای دوستداران واقعی بیت کوین خواهد بود. او همچنین درباره بدتر شدن امنیت و حریم خصوصی در بلاک چین بیت کوین مثالهایی میزند. برای مثال اگر توسعهدهندگان راهی برای اینکه حریم خصوصی در این بلاک چین بیشتر رعایت شود پیدا کنند، مدیران صندوقها و دیگر حامیان مالی ETF از اینکه این نسخه بهبودیافته عملی نخواهد شد اطمینان خواهند یافت تا خاطر دوستانشان را در دولت آزرده نسازند.

آقای آنتونوپولوس با این حرف صحبت خود را به اتمام رساند که درباره فریب خوردگانی که از ETF بیت کوین حمایت میکنند، نگران است. چرا که آنها کلید بیت کوینهایشان را در اختیار نخواهند داشت و در صورتی که اختلافی بین سرمایهداران اصلی و بقیه به وجود آید، مدیران صندوقها پشت سرمایهداران اصلی خواهند ایستاد و بقیه را تنها خواهند گذاشت.

چرا پذیرش ETF لزوما باعث افزایش قیمت شدید نخواهد شد؟

پذیرش ETF به احتمال فراوان موجب افزایش قیمت در بیت کوین و سایر ارزهای دیجیتال خواهد شد زیرا حداقل از نظر روانی و احساسی باعث افزایش تقاضا میشود اما ۲۰ درصد یا ۱۰۰۰ درصد بودن این افزایش قیمت را نمیتوان به سادگی حدس زد.

پذیرش ETF راه را برای سرمایه گذاری سرمایه داران بزرگ باز خواهد کرد اما آیا آنها وارد این سرمایه گذاری خواهند شد؟

از نظر تئوری یک صندوق ETF میتواند حاوی ۲۰ میلیون حشره مرده باشد. آیا سرمایه گذاری در حشرات مرده که ارزشی ندارند سرمایه گذاری خواهد کرد؟ یا آیا صندوقهای ETF برای حشرات مرده گسترش خواهند یافت؟

برای بیت کوین هم همین امر صدق میکند. راه برای سرمایهگذاران بزرگ باز میشود اما آیا آنها قطعا پولهای عزیز خودشان را به سرمایه گذاری در بیت کوین اختصاص خواهند داد؟ یا آیا به جز یک یا دو صندوق کوچک، صندوقهای دیگری پس از آن راهاندازی میشود؟

اگر بیت کوین کاربردی نباشد و آینده ای نتوان برایش متصور بود مانند همان مگسهای مرده نمیتواند بزرگان را مجاب به سرمایه گذاری در این بازار کرد.

در مورد ETF طلا که باعث افزایش قیمت شدید این دارایی شد، تفاوت وجود دارد. این فلز گران بها در صنایع الکتریکی و جواهرسازی بسیار کاربردی است و سرمایهگذاران در آن زمان نگرانی زیادی درباره آینده آن نداشتند.

شاید باور کردنش سخت باشد اما درباره ETF بیت کوین حتی میتوانیم احتمال سقوط قیمت این ارز دیجیتال در بلند مدت را هم بدهیم. یکی از سناریوهای سقوط احتمالی این است که البته احتمال بسیار کمی دارد:

پس از ETF، هدف و آرمانهای بیت کوین تا حد زیادی به خطر میافتد و اعتماد مردم به این ارز دیجیتال تضعیف میشود. ارزهای دیجیتال جایگزین رخ نمایی میکنند. از طرف دیگر تراکنشهای بیت کوین هنوز بسیار کند و پر هزینه هستند و کاربردپذیری برای آن اتفاق نیفتاده است. افزایش فروش ETFهای بیت کوین و سقوط قیمت که در نتیجه بی اعتمادی طولانی مدت را در پی دارد.

هر چند که این یک سناریو کلی و با احتمال بسیار پایین بود، اما شرط عقل این است که برای سرمایه گذاری، تمام سناریوهای محتمل، در نظر گرفته شود. نکته کلی اینجاست که قیمت بیت کوین پس از ETF به احتمال فراوان افزایش خواهد یافت اما این افزایش میتواند ناچیز باشد یا در بلند مدت حتی باعث سقوط شود زیرا ETF میتواند هدف بیت کوین را زیر سوال ببرد. کاربرد پذیری بیت کوین هم در این میان قطعا موثر است، زیرا ارز دیجیتالی که نتواند کاربرد داشته باشد، بی ارزش خواهد بود.

چه زمانی EFT بیت کوین پذیرفته میشود؟

هیچکس واقعا نمیداند. تنها چیزی که میدانیم یک مشت احتمالات است اما به نظر میرسد به پذیرش آن نزدیک هستیم.

از سال ۲۰۱۳ تا اواسط ۲۰۱۸ طرحهای مختلف ایتیاف به کمیسیون بورس ایالات متحده (SEC) ارسال شد که بلافاصله با نظر مخالف این سازمان تنظیم کننده روبرو شدند. اولین بار در سال ۲۰۱۳ طرح ETF توسط برادران ثروتمند وینکلواس ارائه شد که همان موقع به دلیل عدم وجود زیرساختهای مناسب توسط SEC رد شد.

سپس شرکت مدیریت دارایی VanEck پیشنهاد خود را ارائه کرد که بازهم به دلیل عدم وجود قراردادهای آتی بیت کوین و ساختار نامنظم صرافیها در ژانویه ۲۰۱۷ رد شد.

برادران وینکلواس بازهم برای ETF بیت کوین اقدام کردند که این دو درخواست هم به ترتیب در مارس ۲۰۱۷ و جولای ۲۰۱۸ از طرف کمیسیون بورس و اوراق بهادار آمریکا رد شدهاند.

چهارمین طرح مهم و اساسی این بار با اصلاحات فراوان در ژوئن ۲۰۱۸ ارائه شد.

شرکت VanEck که قبلا یک طرح ایتیاف ناموفق ارائه کرده بود، با شرکت خدمات مالی SolidX اعلام همکاری کرد و طرح دیگری که مدعی بود کاملا تضمین شده است، ارائه داد.

شرکت VanEck که قبلا یک طرح ایتیاف ناموفق ارائه کرده بود، با شرکت خدمات مالی SolidX اعلام همکاری کرد و طرح دیگری که مدعی بود کاملا تضمین شده است، ارائه داد. با گذشت ماهها از ارائه این طرح، کمیسیون بورس هنوز نتوانسته دلیلی برای رد کردن آن پیدا کند و زمان تصمیمگیری نهایی درباره آن را عقب و عقبتر میاندازد. ابتدا گفته شد که تصمیم نهایی در آگوست اعلام خواهد شد و سپس دوباره تا پایان سپتامبر به تعویق افتاد.

این صندوق به شاخص MVIS متعلق به شرکت VanEck مرتبط است که قیمت آنی و واقعی بیت کوین را بر اساس درخواستهای خرید و فروش برگرفته از بازارهای فرابورس ارز دیجیتال واقع در آمریکا محاسبه میکند. شرکت SolidX هم به عنوان حامی و اسپانسر این پروژه فعالیت خواهد کرد. انتظار میرود که صندوق مذکور در بورس اوراق بهادار شیکاگو راهاندازی شود.

برخلاف طرح ایتیاف برادران وینکلواس و همچنین ایتیافهای دیگری که توسط SEC رد شده بودند، طرح دو شرکت VanEck وSolidx بر روی بیمه تاکید بسیاری دارد. از آنجایی که شرکتها بیت کوین را خریداری و ذخیره میکنند از سرقت اوراق و متضرر شدن جلوگیری میشود. هر سهم قرارداد تراست این دو شرکت با قیمت قابل توجه ۲۰۰ هزار دلار عرضه خواهد شد. دانیل اچ گلنسی (Daniel H. Gallancy)، مدیرعامل SolidX پیش از این در شبکهی تلویزیونی CNBC اعلام کرده بود قیمت این ارز به علت جذب سرمایهگذاران بزرگ به جای خردهفروشان، بالا در نظر گرفته شده است.

سرکوب یا پذیرش توسط قانونگذاران

طبیعت غیر متمرکز بیت کوین و سایر ارزهای دیجیتال و عدم وجود عوامل شفاف و واضح و مرجع یا نهاد مرکزی برای نظارت بر این سیستم پرداختی شاید این ذهنیت را ایجاد کند که امکان اینکه مقرراتی برای این ارز تعیین گردد وجود ندارد و یا انجام این امر مطلوب طرفداران آن نخواهد بود.

با این حال کاربردهای گوناگون بیت کوین و سایر ارزهای دیجیتال تنظیم مقررات را در صورت گسترش یافتن نظام آن در جهان، الزامی خواهد کرد. بحث بر سر اینکه آیا بیت کوین یک ارز است یا کالا یا اوراق بهادار و در نهایت قانونی بودن بیت کوین همچنان داغ است و همچنان نظر قطعی در این خصوص اعلام نشده است. بصورت کلی از لحاظ قانونی دو نوع ارز وجود دارد، پول رایج و ارز قانونی. پول رایج در واقع ارزی است که منعی جهت انجام پرداخت بواسطهی آن وجود ندارد و ارز قانونی نیز پولی است که توسط دولت بعنوان روش پرداخت قانونی برای خرید کالا و خدمات شناخته میشود. در اغلب کشورها پول رایج و ارز قانونی یکی هستند.

در اغلب کشورها به نوعی شاهد سیاست صبر کن و ببین (Wait and See) هستیم اما به نظر میرسد که این وضعیت به زودی خاتمه خواهد یافت. این بدان معناست که یا این حوزه سرکوب خواهد شد و یا توسط دولتها به صورت رسمی پذیرفته میشود.

از آنجایی که بحث مقررات ارزهای دیجیتال باید به طور جهانی مشخص شود، جدای از کشورهای در حال توسعه، اقدامات در کشورهای بزرگ و توسعه یافته اهمیت بیشتری دارد.

پنج کشور و نهادی که سیاستهایشان در آینده ارزهای دیجیتال به شدت تاثیرگذار خواهد بود عبارتند از :

- ایالات متحده

- چین

- کره جنوبی

- روسیه

- ژاپن

- اتحادیه اروپا

ایالات متحده

در زمان نگارش این مقاله، ایالات متحده، هیچ بخشنامه و دستورالعمل منسجمی در تنظیم ارزهای دیجیتال ندارد اما مطمئن هستیم که بهزودی شاهد آن خواهیم بود.

اقدامات تنظیم کننده فراوانی در ایالات متحده در جریان است. کمیسیون بورس و اوراق بهادار این کشور (SEC) تاکنون اخطاریههای متعددی برای سرمایهگذاران ارزهای دیجیتال در رابطه با ریسکهای بالای این بازار منتشر کرده است. این کمیسیون تاکنون با چندین کلاهبرداری بزرگ این حوزه مقابله و بارها و بارها بر لزوم تنظیم مقررات ارزهای دیجیتال اشاره کرده است.

کمیسیون معاملات آتی کالای ایالات متحده (CFTC) نخستین تنظیم کنندهای بود که اجازه خرید و فروش مشتقات ارزهای دیجیتال را صادر کرد و میزبان جلسات گوناگونی در این مورد شد. کمیسیون کالای ایالات متحده در سپتامبر سال ۲۰۱۵ اعلام کرد که بیت کوین به عنوان کالا همانند نفت و طلا لحاظ میگردد.

چیزی که به احتمال زیاد رخ خواهد داد، سختگیری زیادی درباره ICOها و صرافیهای ارز دیجیتال خواهد بود اما از سوی دیگر به نظر نمیرسد سرکوب شدیدی متوجه بیت کوین و ارزهای دیجیتال مطرح در این کشور شود.

اقدامات دیگری مانند ETF بیت کوین و همچنین یک سری ویژگیهای ضد تحریمی ارزهای دیجیتال، به شدت در مشخص شدن سیاست این کشور در قبال ارزهای دیجیتال تاثیرگذار هستند.

چین

در یک جمله میتوان سیاست فعلی چین در قبال ارزهای دیجیتال را عنوان کرد:

عاشق بلاک چین، متنفر از ارزهای دیجیتال

پرجعیتترین کشور جهان در سپتامبر سال ۲۰۱۷، قانون منع عرضه اولیه سکه (ICO) و فعالیت سیستمهای معاملاتی ارز دیجیتال در داخل چین را وضع کرد. پس از اعلام این قانون، صرافیهای بزرگ واقع در چین دفاتر خود را به خارج از کشور انتقال دادند.

در سال ۲۰۱۸ سرکوب ارزهای دیجیتال شدیدتر شد و مقامات تنظیمکننده چینی اقدامات فراوانی برای جلوگیری از دسترسی سرمایهگذاران داخلی این کشور به بیش از ۱۰۰ صرافی ارز دیجیتال خارجی انجام دادند و همچنین نرمافزارها و سایتهای بزرگ چینی مانند ویچت، بایدو و علیپی هم اقدام به مسدودسازی حسابهای مربوط به خرید و فروش ارزهای دیجیتال کردند.

به دلیل ایدوئولوژیهای خاص کشور چین، دولت این کشور ارزهای دیجیتال را خطری در جهت حفظ حزب و نظام حاکم بر این کشور میداند.

سیاستهای چین در قبال بیت کوین با جمعیت و بازار بزرگی که دارد به شدت بر روی قیمت بیت کوین تاثیرگذار خواهد بود.

روزی که خبر محدودیت ارزهای دیجیتال در کشور چین اعلام شد، بیت کوین که در حال طی کردن روند صعودی بود، به یکباره سقوط ۳۰ درصدی را تجربه کرد و جهش مجدد تا مدتها به تاخیر افتاد.

کره جنوبی

در کره جنوبی، تبادلات ارز دیجیتال به صورت قانونی و رسمی تایید نشده است اما سیستم نظارت دقیقی در این کشور بر ارزهای دیجیتال حاکم است. صرافی ارزهای دیجیتال باید فرآیند تایید هویت کاربر را اعمال نمایند (KYC) و تراکنشهای مشکوک را به قانونگذاران اعلام کنند. ثبت نام افراد خارجی در صرافیهای مستقر در کره ممنوع است.

کره جنوبی یکی از بزرگترین بازارهای ارز دیجیتال است که با توجه به سیاستهای باز اقتصادی احتمالا در آینده ارزهای دیجیتال را به عنوان یک کلاس دارایی خواهد پذیرفت. پذیرش و قانونگذاری ارزهای دیجیتال در کره جنوبی، موجب تزریق سرمایه زیادی به بازار خواهد شد.

روسیه

روسیه هم مانند کره جنوبی، هنوز تصمیم دقیقی برای تنظیم مقررات ارزهای دیجیتال در دستور کار ندارد. در سپتامبر ۲۰۱۷ مدیر بانک مرکزی روسیه، الویس نابیلینا، اظهار داشت که بانک مرکزی موافق پذیرش ارزهای دیجیتال به عنوان پول داخلی یا خارجی نیست. در هشتم سپتامبر ۲۰۱۷ هم وزیر اقتصاد این کشور ضمن اظهار شک و شبه بسیار در این حوزه اعلام کرد که در حال حاضر ارز دیجیتال در کشور قانونی نیست.

با این وجود به نظر میرسد که طبق دستور ولادیمیر پوتین مبنی بر تعیین سیاست برای ارز دیجیتال، به زودی و تا پایان سال ۲۰۱۹ بخشنامههای رسمی در این کشور منتشر شوند.

ژاپن

ژاپن پیشگامترین کشور توسعه یافته برای تنظیم مقررات ارزهای دیجیتال است. این کشور رسما در آوریل ۲۰۱۷ بیت کوین و ارزهای دیجیتال را به عنوان دارایی پذیرفت. ژاپن همچنین دارای بزرگترین بازار جهانی بیت کوین است. در دسامبر ۲۰۱۷ اداره مالیات این کشور ارزهای دیجیتال را به عنوان درآمد متفرقه در نظر گرفت و شرکتهای حوزه ارزهای دیجیتال را ملزم به پرداخت ۱۵ الی ۵۵ درصد مالیات کرد.

صرافیهای ارز دیجیتال در ژاپن تحت تدابیر شدید نظارتی فعالیت گستردهای دارند. قانونگذاران ژاپنی با اعمال یک سری فیلتر در صدور مجوز برای صرافیها به خوبی توانستهاند پولشویی و کلاهبرداری حوزه ارزهای دیجیتال در این کشور را کنترل نمایند.

در اوایل سال ۲۰۱۸ که بازار ارزهای دیجیتال با سقوط شدیدی مواجه شد، چشم اکثر تحلیلگران به ژاپن بود. به عقیده بسیاری از آنها در صورتی که در آن بحبوحه، ژاپن اقدام به ممنوع کردن ارزهای دیجیتال میکرد، قیمت بیت کوین میتوانست به زیر ۱,۰۰۰ دلار سقوط کند.

اتحادیه اروپا

در اروپا هم شاید تعجبی نداشته باشد که بگوییم به طور مشابه، بلاک چین نسبت به بیت کوین ارجحیت دارد. دولتهای بریتانیا، فرانسه، آلمان، هلند و ایتالیا مایل هستند که بهزودی مقررات ارزهای دیجیتال را به خاطر سوء ظنشان نسبت به نگرانیهای مربوط به معاملات ارزهای دیجیتال، امنیت و همچنین پیامدهای پولشویی آن ارائه کنند.

در ماه نوامبر ۲۰۱۸ دولت بریتانیا اعلام کرد به دنبال تصویب قانونی است که به واسطه آن معاملات با ارزهای دیجیتال غیرقانونی شناخته میشود. استیون بارکلی (Stephen Barclay) وزیر اقتصاد و خزانه داری بریتانیا بارها درباره خطرات پولشویی با ارزهای دیجیتال هشدار داده است.

به طور مشابه برونو ل مایر ( Bruno Le Maire) وزیر اقتصاد فرانسه در ماه ژانویه اعلام کرد که فرانسه و آلمان در ماه مارس اقدام مشترکی را در اجلاس گروه بیست برای تصویب مقررات ارزهای دیجیتال انجام خواهند داد. اگرچه سران اتحادیه اروپا و اجلاس گروه بیست درباره ارزهای دیجیتال محتاط بودند – و اکنون نیز هستند – اما در اجلاس ماه مارس در آرژانتین اقدام مشخصی مورد توافق قرار نگرفت. باوجود اینکه ۲۰ تن از وزرای اقتصاد در اجلاس حضور داشتند و نگرانیهایشان را در مورد امکان پول شویی توسط ارزهای دیجیتال، فرار مالیاتی و حتی تأمین مالی تروریسم ابراز کردند، اما تعداد کمی از آنها حقیقتاً باور داشتند که ارزهای دیجیتال به اندازه کافی مهم هستند که بتوانند ثبات مالی را مورد تهدید قرار دهند.

انتظار نمیرود که این پیشنهادات امیدبخش باشند، اما ارزشش را دارد که بدانیم محیط اروپا آنقدرها هم با بیت کوین و امثال آن سر جنگ ندارد.

اگر به ماه جولای در سال ۲۰۱۵ برگردیم. میبینم که دیوید کامرون (David Cameron) نخست وزیر بریتانیا، تصمیم گرفت که شرکت دارایی دیجیتال را که در لندن پایهگذاری شده بود، در هیات نمایندگان تجاری در جنوب شرق آسیا عضو کند و این نشان دهنده نظر مثبت دولت بریتانیا در مورد ارزهای دیجیتال است. همچنین جرج اسبرون ( George Osborne) وزیر خزانه داری بریتانیا در ماه مارس همان سال اعلام کرد که بریتانیا برای انجام تحقیقات در مورد فرصتهای فراهم شده توسط ارزهای دیجیتال ۱۰ میلیون یورو سرمایه گذاری میکند.

همچنین در ماه مارس سال ۲۰۱۶ عکسی از امانوئل مکرون در حالی که کیف پول لجر بلو (ledger blue) را در دست داشت منتشر شد. او همچنین در همان ماه قوانینی را مطرح کرد که از تکنولوژی بلاک چین برای تبدیل اوراق قرضه به نوعی دارایی دیجیتال در بازار اوراق قرضه فرانسه استفاده میکرد.

به هر حال این نشانههای حمایت از بیت کوین همگی قبل از جهش بزرگ در بازار ارزهای دیجیتال سال گذشته پدیدار شدند که منجر به این شد که وزرای امور اقتصادی کشورهای اسپانیا تا هلند درباره ریسک بزرگ معاملات با ارزهای دیجیتال هشدار دهند.

از آن موقع به بعد افرادی مانند ترزامی نخست وزیر فعلی بریتانیا و همچنین امانوئل ماکرون فقط در زمینه کنترل و نظارت از ارزهای دیجیتال سخن گفتهاند.

امانوئل ماکرون در ماه ژانویه در طی یک سخنرانی در مجمع جهانی اقتصاد گفت:

من از حامیان IMF (صندوق بینالمللی پول) در جهت پاسداری از سیستم مالی تمام دنیا هستم چرا که همه بخشهای این سیستم سعی بر فرار از مقررات را دارند، مانند بیت کوین، ارزهای دیجیتال و بانکداری سایه.

اما به هر حال تعدادی استثناء قابل توجه نیز در میان دیدگاههای تند اتحادیه اروپا وجود دارد. در ماه فوریه سال ۲۰۱۷ جوزف مسقط (Joseph Muscat) نخست وزیر جزیره مالت در طی یک سخنرانی در بروکسل گفت که اروپا باید به «قاره بیت کوین» تبدیل شود:

رشد ارزهای دیجیتال میتواند کند شود اما نمیتواند متوقف شود. برخی از موسسههای مالی دارند به دقت این حقیقت را میپذیرند که سیستمی که در پشت پرده این تراکنشها وجود دارد کارآمدتر و شفافتر از انواع قدیمی آن است.

از آن زمان به بعد اگرچه اتحادیه اروپا در کل احتیاط خود را نسبت به ارزهای دیجیتال افزایش داده است اما جزیره مالتا در این باره مشتاقتر هم شده، به طوری که صرافیهای بایننس (Binance) و اوککس (OKEx) هردو در ماههای ژوئن و آوریل این سال در این کشور کمکم حضور پیدا کردند. اما جزیره مالت تنها کشور کوچک اروپایی دوستدار ارزهای دیجیتال نیست، چراکه لیتوانی نیز امسال قدمهای هماهنگی را در جهت ایجاد چهارچوبها و دستورالعملهایی برای صنعت ارز دیجیتال برداشته است. همچنین کشور استونی نیز برنامههایی برای ایجاد ارز دیجیتال ملی خودش دارد، همان ارز دیجیتالی که پس از انتقاد از سوی بانک مرکزی اروپا متوقف شد.

همکاریها و پذیرندگان

در بین تمام کسبوکارهایی که تاکنون اعلام کردهاند میتوان برای پرداخت در ازای محصولات یا خدماتی که ارائه میدهند، از بیت کوین استفاده کرد، صنایع مختلفی به چشم میخورند که در ادامه به تعدادی از آنها اشاره میکنیم:

تولیدکنندگان خودرویی که بیت کوین قبول میکنند

برخی از شرکتهای تولیدکننده خودرو از مزایای ارزهای دیجیتال و پادشاه آن بیت کوین استفاده کردهاند و در این زمینه پیشگام شرکتهای دیگر بودهاند. اگر برایتان جالب است بدانید چه اتومبیلهایی را میتوانید با بیت کوین خرید و فروش کنید، جواب اینجاست.

تسلا

در سال ۲۰۱۳، خبری از مردی که مستقر در فلوریدا بود منتشر شد که بیان میکرد یک خودروی تسلا اس (Tesla S) را از نمایندگی لامبورگینی نیویورک خریداری کرده و پول آن را با بیت کوین پرداخت کرده است.

قیمت ماشین خریداری شده در آن زمان ۱۰۳ هزار دلار بوده که معادل آن به بیت کوین در آن زمان برابر با 91.4BTC بوده است.

بیامو

اگر رویای این را در سر دارید که آخرین مدل ماشین کمپانی بیامو را بخرید، این را بدانید که بسیاری از نمایندگیهای این شرکت در حال حاضر بیت کوین را به عنوان یکی از روشهای پرداخت خود قبول میکنند.

بیشتر کاربران بیت کوین تمایل دارند ارزهای دیجیتال خود را برای خرید کالاهای خیلی لوکس استفاده کنند که یکی از این کالاهای لوکس میتواند به روزترین مدلهای ماشین شرکتهای بزرگی مانند بیامو است.

بانکهایی که بیت کوین میپذیرند

با پیشرفتهای صورت گرفته در صنعت تکنولوژیهای مالی (فینتک)، بسیاری از بانکهای بزرگ جهان در جهت ارائه خدمات مناسب برای ارزهای دیجیتال گام برداشتهاند.

در ادامه نگاهی به برخی از این بانکها میاندازیم:

بانک فیدور (Fidor Bank)

این بانک دیجیتال آلمانی، گزینههای پرداختی نوینی را با استفاده از پرداخت دیجیتالی در اختیار کاربرانش قرار میدهد.

این بانک با وجود بیش از ۱۰۰,۰۰۰ مشتری حقیقی و بیش از ۳۰۰,۰۰۰ مشتری حقوقی در آلمان، قصد دارد حضور خود را در کشورهای دیگر اروپا نیز گسترش دهد.

این بانک برای ارائه خدمات مربوط به ارزهای دیجیتال، با صرافی ارز دیجیتال کراکن (Kraken)، همکاری کرده است.

بانک گلدمن ساکس (Goldman Sachs)

گزارشها حاکی از این است که بانک بزرگ گلدمن ساکس (Goldman sachs)، که یکی از بزرگترین شرکتهای مستقر در والاستریت است، استفاده از بیت کوین به عنوان یک روش پرداخت را در دستور کار خود قرار داده است.

این بانک در ابتدا اعلام کرد برنامه دارد معاملات بیت کوین را برای مشتریان سازمانی خود اجرایی کند.

فروشگاههای مواد غذایی و فستفودهایی که امکان پرداخت با استفاده از بیت کوین را ارائه کردهاند.

تعداد رستورانها و فروشگاههای مواد غذایی که بیت کوین را به عنوان یکی از روشهای پرداخت خود قبول میکنند، روز به روز در حال افزایش هستند.

در ادامه به برخی از فستفودها و رستورانهای معروف دنیا که بیت کوین را به عنوان یکی از روشهای پرداخت خود قبول میکنند، میپردازیم:

لیفراندو

یکی از بزرگترین مراکز تحویل غذا در آلمان به نام لیفراندو (Lieferando)، که طرف قرارداد با تقریبا ۱۱,۰۰۰ رستوران است، امگان پرداخت با استفاده از بیت کوین از طریق درگاه بیتپی (Bitpay) را برای مشتریان خود فراهم کرده است. سازوکار این شرکت چیزی شبیه به اسنپفود است که از طریق آن میتوان از رستورانهای زیادی غذا سفارش داد.

پیتزا دومینو

پیتزا دومینو (Domino’s Pizza)که یکی از مشهورترین پیتزافروشیهای دنیاست، این امکان را برای مشتریان خود فراهم کرده تا در وبسایت آنها پیتزای مورد علاقه خود را انتخاب کرده و سپس هزینه آن را با استفاده از ارزهای دیجیتال پرداخت کنند.

خطوط هوایی که بیت کوین را به عنون روشی برای پرداخت میپذیرند

استقبال روزافزون بیت کوین در سراسر جهان، صنعت توریسم و تمام بخشهای مرتبط با آن را تحت فشار قرار داده تا پرداختهای بیت کوینی را بپذیرند. در ادامه به تعداد از شرکتهای هواپیمایی که به مشتریان خود امکان پرداخت با استفاده از ارزهای دیجیتال را میدهند، ارائه شده است:

شرکت هواپیمایی CheapAir.com

در سال ۲۰۱۳، شرکت هواپیمایی CheapAir.com یکی از اولین آژانسهای مسافرتی آنلاین بود که پرداختهای بیت کوینی را پذیرفت.

این شرکت هواپیمایی به مرور زمان پا فراتر گذاشته و اعلام کرد امکان پرداخت با استفاده از ارزهای دیجیتال دیگری از جمله لایت کوین، بیت کوین کش، دش را نیز فراهم کرده است.

این امر مسافران را قادر میسازد تا پرداختهای مربوط به رزرو هتل و هواپیما را با استفاده از ارزهای دیجیتال انجام دهند.

شرکت هواپیمایی Destinia.com

این شرکت، یک آژانس هواپیمایی اسپانیایی است که امکان پرداخت با استفاده از بیت کوین را اخیرا به گزینههای پرداخت خود اضافه کرده است.

ایستگاههای سوختی که بیت کوین میپذیرند

پمپ بنزینها از این قافله عقب نماندهاند و ایستگاههای سوخترسانی زیادی در سراسر جهان اعلام کردهاند، پرداخت با استفاده از بیت کوین را به عنوان یکی از روشهای پرداخت خود میپذیرند.

در ادامه به چند مورد از این ایستگاهها اشاره میکنیم.

ایستگاه سوخترسانی Coinfueled

این ایستگاه سوخترسانی کارتهای اعتباریای تهیه کرده که با استفاده از آنها میتوان پرداخت بنزین در برخی از پمپ بنزینهای آمریکا و کانادا را انجام داد.

شرکتهای تحقیقاتی فرآوردههای سوختی Oilfield Intel LLC

این شرکت، که یکی از ارائه دهندگان پیشرو در زمینه ارائه دادههای نفت و گازی است و در آستین واقع شده، بیت کوین را به عنوان یکی از روشهای پرداختی خود میپذیرد. پرداخت با استفاده از بیت کوین در این شرکت با اتصال به صرافی ارز دیجیتال کوینبیس انجام میشود.

دانشگاههایی که میتوان شهریه آنها را با بیت کوین پرداخت کرد

با پیدایش تکنولوژی بلاک چین و ارزهای دیجیتال، دانشگاههای مطرح بسیاری در سراسر جهان به تدریج اقدام به برگزاری دورههای آموزشی در این رابطه کردند.

در این بین دانشگاههایی نیز بودند که علاوه بر فعالیت در بخش آموزشی این تکنولوژی و نسل جدید سیستمهای مالی، امکان پرداخت شهریه دانشگاه توسط بیت کوین را برای مشتریان خود فراهم کردهاند. در ادامه به تعدادی از این دانشگاهها اشاره میکنیم:

دانشگاه کامبریا

کامبریا یکی از اولین دانشگاههای جهان است که ارز دیجیتال را پذیرفته و اجازه میدهد بخشی از شهریهها با بیت کوین پرداخت شود.

دانشکده مدیریت و فناوری برلین

این دانشکده، اولین موسسه آموزشی در آلمان بود که برای پرداخت شهریه دوره تحصیلات تکمیلی خود، گزینه پرداخت با استفاده از بیت کوین را در اختیار دانشجویان قرار داد.

تکنولوژیهای بزرگ دنیا که بیت کوین میپذیرند

بیت کوین و سایر ارزهای دیجیتال، توسط شرکتهای بزرگ تکنولوژی در سراسر جهان مورد استقبال گستردهای قرار گرفتهاند.

در ادامه به برخی از این شرکتها اشاره میشود:

مایکروسافت

شرکت مایکروسافت که از آن با نام غول تکنولوژیها یاد میشود نیز از جمله شرکتهای پیشگامی بود که برای خرید آنلاین بازیها و اپلیکیشنهای خود، اقدام به پذیرش بیت کوین کرد.

با توجه به نوسانات زیاد بیت کوین، مایکروسافت چندی پیش مجبور شد پذیرش بیت کوین را متوقف کند، اما پس از چند هفته مجددا تصمیم خود را عوض کرد و اعلام کرد بار دیگر به مشتریان خود این امکان را میدهد تا محصولات این شرکت را با استفاده از بیت کوین به صورت آنلاین خریداری کنند.

ایتی اند تی (AT&T)

شرکت AT&T، یکی از بزرگترین شرکتهای مخابراتی آمریکاست که چندی پیش اعلام کرد گزینه پرداخت با استفاده از ارزهای دیجیتال را به پلتفرم خود اضافه کرده و مشتریان از این پس میتوانند برای پرداخت قبضهای خود، پرداخت با استفاده از ارزهای دیجیتال را نیز انتخاب کنند.

این شرکت برای پرداخت با استفاده از ارزهای دیجیتال، از درگاه پرداخت بیتپی (Bitpay) استفاده کرده است.

ورود صنایع مختلف و شرکتهای بزرگ به این بخش، هم میتواند به مقبولیت و پذیرش ارزهای دیجیتال و بیت کوین توسط مردم کمک زیادی کند و هم با وجود گردشهای مالی بالای برخی از این شرکتها، سرمایه زیادی به بازار ارزهای دیجیتال تزریق شده و حجم معاملات روزانه آن را به شدت بالا ببرد.

از آنجایی که روز به روز شرکتهای بیشترری در این راه قدم میگذارند، میتوان حدس زد بازار ارزهای دیجیتال به سمت مثبتی در حال حرکت است و میتوان به آینده آن امیدوار بود.

رقبای اصلی

در نظر گرفتن رقیب برای بیت کوین و مقایسه آن با بیت کوین که در شرایط فعلی ۶۹% از کل سرمایه موجود در بازار ارزهای دیجیتال را به خود اختصاص داده است،شاید منطقی نباشد، اما با داشتن چشمانداز بلند مدت میتوان اتریوم را از این جهت که از نظر حجم سرمایه و مقبولیت در دنیای ارزهای دیجیتال کمترین فاصله را با بیت کوین دارد، یکی از رقبای اصلی آن در نظر گرفت.

از بین پروژههایی که کاربردی مشابه با بیت کوین دارند، یعنی صرفا پلتفرمی برای پرداخت هستند نیز میتوان لایت کوین را قدیمیترین و جدیتری رقیب بیت کوین دانست.

اگر بطور خلاصه بخواهیم مزایای و معایب بیت کوین و اتریوم را نسبت به هم بررسی کنیم، خواهیم دید که اتریوم پروژهای است که نسبت به بیت کوین بسیار کاربردیتر است و علاوه بر اینکه میتواند به عنوان روشی برای پرداخت مورد استفاده قرار گیرد، قراردادهای هوشمند و برنامههای غیرمتمرکز (dApps) آن، یکی از بزرگترین و پرکاربردترین نوآوریهای این حوزه است. اما مزیت اصلی بیت کوین نسبت به اتریوم، غیرمتمرکز بودن بیشتر آن و مشخص نبودن هویت خالق آن و نبود هیچ تیمی پشت آن است.

لایت کوین از همان ابتدا با هدف اصلاحاتی بر روی بیت کوین و با اعمال تغییراتی در کد بیت کوین ایجاد شد، راه بیت کوین را دنبال کرده و بیشتر درصدد رقابت با بیت کوین بوده است.

برای مقایسه بیت کوین و لایت کوین به بررسی مهمترین شباهتها و تفاوتهای آنها میپردازیم:

تعداد کل سکههایی که قرار است در لایت کوین ایجاد شود، ۴ برابر بیت کوین است و از طرفی سرعت انجام تراکنشها در آن نیز ۴ برابر بیت کوین است.

بیت کوین و لایت کوین از دو الگوریتم رمزنگاری کاملا متفاوت استفاده میکنند: بیت کوین از الگوریتم SHA-256 و لایت کوین از الگوریتم جدیدتری به نام اسکریپت Scrypt استفاده میکند که سبب میشود استخراج لایت کوین نسبت به بیت کوین نیاز به مصرف برق کمتری داشته باشد.

با وجود تمام شباهتها و تفاوتهایی که بین بیت کوین و لایت کوین وجود دارد که در اینجا به برخی از آنها اشاره شد، دیر یا زود لایت کوین نیز با مشکل مقیاسپذیری مواجه می شود و آنگاه باید مانند بیت کوین از چیزی شبیه به لایتنینگ استفاده کند.

این یعنی بیت کوین در این راه یک قدم جلوتر از لایت کوین قرار دارد.

اما از جهات مختلف میتوان رقبای زیادی در بین آلت کوینها یافت که در بسیاری از ویژگیها بر بیت کوین برتری دارند و مقایسه همه آنها با بیت کوین زمانبر خواهد بود. اما به جای این کار میتوان یک مقایسه کلی بین بیت کوین و آلت کوینها داشت.

بزرگترین شبکه

ازآنجاییکه بیت کوین بزرگترین شبکه را در بین تمام ارزهای دیجیتال دیگر دارد و ارزش شبکهای آن بهمراتب از بقیه ارزها بالاتر است، پس آلت کوینها بهصورت مداوم در حال رقابت برای رسیدن به بیت کوین هستند. از طرفی نوآوریهای آلت کوینها غالبا با مقبولیت چندانی روبرو نمیشود. چراکه اثر شبکهای رفتهرفته بیشتر میشود و با رشد بیت کوین، استانداردهای شبکه و استفاده مردم نیز بالاتر خواهد رفت، و در پایان باعث ورود کاربران بیشتر به داخل شبکه خواهد شد.

در طی رشد یک شبکه چیزی که ما مشاهده میکنیم، مزیتهایی ریز و کم رنگی هستند که برای هر قاعدهای تعیین میشوند. برای مثال، ماشین پرواز نمیکند یا با آب کار نمیکند چراکه برای این کار ساخته نشده است. نبود ساختارهای اضافی باعث میشود تا کاربرد آن نیز بالاتر رود و آسانتر بتوان ماشین را پارک کرد؛ از طرفی باعث ارزانتر شدن و مزیتهای سوختی نیز میشود.

بهعلاوه تمام این قاعدهها از پس آزمایشهایی برآمده که منعطف بودن خود را در برخی جهات اثبات کردهاند که برای همه قابلمشاهده نیست. بهعنوانمثال دلتان نمیخواهد که اولین فردی باشید که در ماشینی هیبریدی یا پرنده سوار شوید، چراکه از امنیت آن اطلاع کافی ندارید. بیت کوین از برخی جهات، بزرگترین سیستم گزارش باگ و دریافت پاداش را دارد که میتواند که هرگونه اشکال امنیتی را برملا سازد. درنتیجه بیت کوین تنها امنیت خود را به چیزهایی اثبات میکند که واقعاً آنرا به ورطه آزمایش قرار دهد. آنهم چیزی نیست جز زمان. هر ارزی هم که جوانتر از بیت کوین باشد، از لحاظ امنیتی ضعیفتر است.

البته هرکدام از قابلیتهای شکبرانگیز این ارزها نیز طی زمان آشکارشدهاند. بهعنوان مثال کامل بودن تورینگ در اتریوم باعث شده تا پلتفرم آن آسیبپذیر باشد. در مقابل زبان قراردادهای هوشمند بیت کوین، اسکریپت، به دلیل همین مشکل، قید آن را زده است. واکنش معمولی این ارزهای متمرکز نیز ارائه رفتارهایی تمرکزگرایانه مانند: طرحهای نجات مالی، هاردفورک ها و … است. بهعبارتدیگر تأثیر شبکهای و زمان در ترکیب با متمرکزسازی، باعث شکنندهتر شدن هر چه بیشتر آلت کوینها شدهاند.

علاوه بر این، همانطور که پیدا کردن لوازم جانبی برای یک تلفن همراه با برند معروف بسیار راحتتر از خرید این لوازم برای برندهای ناشناس است، امکان خرید و فروش و نگهداری بیت کوین بسیار سادهتر از بقیه آلت کوین ها است.

تمرکززدایی حقیقی

تمام ارزهای دیگر، شرکت یا فردی را دارند که بهعنوان بنیانگذار از آن یاد میشود و با اعمال خود به بازار جهت میدهد. مثلا با یک هارد فورک که قابلیت پشتیبانی از فورک اصلی را ندارد، باعث میشود تا دیگر کاربران نیز به زور تغییر جهت دهند. که این مسئله بیانگر یک ذات متمرکز است.

ارزهای متمرکز این قابلیت را دارند که میتوانند اوضاع را به سرعت در مقابل تقاضای بازار تغییر دهند. یک شبکه متمرکز قطعاً برای کسبوکارهایی که به دنبال سوددهی هستند، بهتر است. یک کسب و کار متمرکز میتواند نسبت به تقاضای بازار پاسخ بهتری دهد و با توجه به تقاضای بازار و بهمنظور سود بیشتر، محصولات خود را تغییر بدهد.

تمام ارزها و ICOها، جز بیت کوین، کاملا غیرمتمرکز نیستند. برای یک ICO علت آن مشخص است. چراکه فرد یا موسسه و شرکتی که اقدام به ایجاد یک ICO میکند قطعاً متمرکز است. آنها هستند که میتوانند استفاده توکنها را تعیین کنند، موجب تشویق یا عدم تشویق یک توکن شوند و یا توکن های دیگری را معرفی نمایند. آنها همچنین میتوانند پذیرش یک توکن خاص را برای کالا یا خدماتی خاص متوقف کنند.

آلت کوینها نیز چنین مشکلی دارند، اما به این اندازه واضح نیست. درواقع سازنده این آلت کوینها مانند یک دولت میماند و میتواند تغییراتی در سیاستهای یک ارز به وجود بیاورد. مالیاتها، تورم، انتخاب برنده و بازندهها، و … معمولاً انتخابهایی هستند که یک سازنده ارز دیجیتالی میتواند داشته باشد. شما با خریداری و نگهداشتن یک آلت کوین نه تنها به سازنده آن اعتماد میکنید، بلکه تمام رهبران آینده را نیز موردحمایت خود قرار میدهد تا این اجازه را داشته باشند که از تمام اهرمهایی که پیشتر گفته شد، استفاده نماید. بهعبارتدیگر، آلت کوینها و ICO ها، ازلحاظ ذاتی تفاوت چندانی با ارزهای دارای پشتوانه ندارند. در قلمرو آلت کوینها و ICO ها، این شما نیستید که صاحب سکههایتان هستید!

چنین مسئله در مورد بزرگترین رقیب بیت کوین، اتریوم، هم صدق میکند. از هر لحاظ، اتریوم یک ارز کنترلشده است. درواقع اتریوم پنج هاردفورک دارد که کاربران را مجاب به روی آوردن به استفاده از آنها کرده است. آنها بهنوعی یک طرح نجات مالی را برای فرار از زیر بار حمله DAO، به اجرا گذاشتند و حالا به دنبال ایجاد یک راه دیگر برای تأمین هزینههای شبکهاند (تغییر به سمت پروتکل اثبات سهام). از طرف دیگر کنترلهای متمرکز بر شبکههای خود را نیز بهوسیله پیش استخراجهای خود نشان دادند.

در طرف دیگر این ماجرا بیت کوین قرار دارد که شرایط آن کاملاً متفاوت است. یکی از بزرگترین مسائل در رابطه با بیت کوین این است که «ساتوشی»که خالق بیت کوین است، خود را ناپدید کرد. در اولین روزهای تولد بیت کوین، ساتوشی با ناپدید شدنش، کاری کرد که تغییرات شبکه بیت کوین با توافق اکثریت شبکه آن صورت گیرد نه تصمیم یک فرد یا افراد خاص که پروژه را در ابتدا ایجاد کردهاند. هرگونه بهروزرسانیای در شبکه بیت کوین داوطلبانه است و هیچ کاری برای مجبور کردن افراد بهمنظور نگهداری سکههایشان انجام نمیگیرد. اما در مورد بیت کوین، شما صاحب همه سکههایتان هستید!

این مسئله که هیچ قدرت بالاتری وجود ندارد که استفاده شما از سکههایتان را محدود نماید، بسیار خوب است. بیت کوین کمیاب است، بدون توافق همگانی از لحاظ کیفی تغییر نمیکند و نمونه مناسبی برای کالایی با ارزش ذخیرهای است.

اما در این پست بررسی میکنیم که چه اتفاقاتی میتواند به تقاضای بیشتر برای بیت کوین منجر شود و در نتیجه قیمت آن افزایش یابد. همچنین این مطلب با رویدادها و اخبارهایی که احتمالاً باعث تغییر روند کوتاهمدت خواهند شد، بهطور مداوم بهروزرسانی میشود.

رویدادها و اخبار تاثیرگذار روی قیمت

با بررسی تاریخچه قیمت بیت کوین میتوان دید که اخبار و رویدادهای مختلف در اکثر موارد تاثیر مستقیم بر روی قیمت بیت کوین داشته است. از این رو اگر بتوانیم تشخیص دهیم چه اخباری منجر به افزایش قیمت و کدامیک منجر به کاهش قیمت این ارز دیجیتال میشود میتوانیم در پیشبینی قیمت بیت کوین در آینده بهتر و با اطمینان بیشتری نظر دهیم.

مقررات و قانونگذاری

اغلب اوقات با ظهور یک فناوری جدید، خطرات جدیدی هم پدیدار میشود و قانون برای مبارزه با آن خطرات تلاش میکند. بلاک چین و ارزهای دیجیتال هم از این قاعده مستثنی نیستند.

هرگونه تصمیم مقرراتی و قانونگذاری درباره ارزهای دیجیتال مخصوصاً در کشورهای بزرگ، بهسرعت روی قیمتها تأثیر میگذارد. بهعنوان مثال، زمانی که ژاپن در آوریل ۲۰۱۷ قانونی شدن بیت کوین را اعلام کرد، قیمت بیت کوین حدود ۵ درصد در آن روز افزایش یافت.

به همین ترتیب زمانی که یک دولت یا نهاد تنظیمکننده، تصمیم منفی درباره ارزهای دیجیتال میگیرد، اغلب اوقات شاهد کاهش قیمتها هستیم. یکی از نمونههای این موضوع، کشور چین است که تأثیر تصمیماتش در بازار ارزهای دیجیتال غیرقابل انکار است.

چین بارها و بارها در مورد ارزهای دیجیتال قوانین سرسختانهای را اعلام کرده است که پس از اعلام آنها بازار دچار یک سقوط بزرگ و طولانی مدت شده است. بهعنوان مثال در سال ۲۰۱۷ تصمیم چین مبنی بر ممنوعیت فعالیت صرافیها و ICO ها در این کشور، چند ماهی بازار را در شوک فرو برد و روند صعودی را به نزولی تبدیل کرد. همچنین در ماه فوریه سال ۲۰۱۹، زمانی که دولت چین تمام سایتهای خریدوفروش ارز دیجیتال را مسدود کرد و دسترسی مردم به سایتهای خارجی را قطع کرد، بیت کوین حدود ۱۵ درصد در یک روز کاهش قیمت داشت.

البته، ارز دیجیتال تنها چیزی نیست که اخبار مرتبط با قانونگذاری بر آن تأثیر میگذارد. تأثیر مقررات بر بازار سهام چندین برابر ارز دیجیتال است.

پذیرش ارز یا فناوری

یکی دیگر از رویدادهایی که میتواند بر قیمت یک ارز دیجیتال تأثیرگذار باشد، پذیرش توسط یک شرکت یا نهاد مطرح است. در اکتبر ۲۰۱۷ زمانی که شایعات پذیرش بیت کوین توسط آمازون منتشر شد، قیمت این ارز دیجیتال به شدت رشد کرد.

اما برعکس این موضوع هم وجود دارد. وقتی یک شرکت یا نهاد پذیرش یک ارز دیجیتال را متوقف میکند، کاهش قیمت آن ارز دیجیتال دور از ذهن نخواهد بود.

دستکاری بازار

بعضی اوقات که تحلیلگران علت رشد یا کاهش قیمت شدید یک ارز دیجیتال را نمییابند، احتمال دستکاری بازار به میان میآید. نهنگهای بازار با استفاده از تکنیکهای مختلف با دستکاری مبادلات اقدام به افزایش یا کاهش غیرواقعی قیمتها میکنند.

هک یا کلاهبرداری

از روزهای اول وارد شدن بیت کوین به بازار تا به امروز، هک، کلاهبرداری و بسته شدن صرافیها تأثیر بسیار زیادی در قیمت بیت کوین و ارزهای دیجیتال داشته است. علت این اتفاق کم شدن اعتماد به آینده این حوزه است و همچنین سفارشات فروش مبالغ هک شده در افت قیمتها تاثیر گذار است.

در سال ۲۰۱۴ بسته شدن صرافی Mt.Gox که بزرگترین صرافی آن زمان بیت کوین بود، موجب سقوط ۹۰ درصدی قیمت بیت کوین شد و حدود یک سال قیمت بیت کوین نتوانست روند صعودی قدرتمندی به خود بگیرد.

تحولات سیاسی و اقتصادی

تحولات سیاسی و اقتصادی که در ارزش پول ملی کشورها اثرگذار باشد هم میتوانند در تغییرات قیمت بیت کوین نقش داشته باشند. مردم برای ذخیره ارزش خود به خرید و سرمایهگذاری روی داراییهای دیگر روی میآورند و بیت کوین یکی از داراییهای مورد توجه خواهد بود.

بهعنوان مثال در بحران مالی ترکیه، ایران و یونان مردم زیادی برای ذخیره ارزش پول خود به خرید بیت کوین روی آوردند که البته شاید تأثیر چندانی بر قیمت جهانی بیت کوین نگذاشت.

علاوه بر بحرانهای اقتصادی، تحولات کشورهای بزرگی مثل چین، آمریکا، ژاپن، بریتانیا و … در قیمت طلا و بیت کوین بسیار تأثیرگذار بودهاند.

بهعنوان مثال انتخاب شدن ترامپ در سال ۲۰۱۶ به عنوان رئیس جمهور آمریکا باعث یک روند صعودی در قیمت بیت کوین شد.

همچنین در سال ۲۰۱۷ زمانی که زمزمههای جنگ کره شمالی به گوش میرسید قیمت بیت کوین به شدت افزایش یافت.

تیم فنی و اجرایی

تقریبا هر روز یک نفر جدید پیدا میشود که ادعا دارد ساتوشی ناکاموتوی واقعی یا همان خالق بیت کوین است. ساتوشی هر کسی هم که باشد، هماکنون با داشتن بیش از یک میلیون بیت کوین یکی از پولدارترین افراد روی کره زمین است.

نقطه عطفی که بیت کوین را از سایر ارزهای دیجیتال متمایز میکند، نامعلوم بودن هویت خالق آن و نبود هیچ تیمی پشت آن است. این ویژگی سبب میشود همه افراد شرکتکننده در شبکه بیت کوین بتوانند در تصمیمگیریهای مربوط به آن نقش داشته باشد و به نوعی خود را صاحب این پول بدانند.

فارغ از تاثیر مثبتی که ناشناس بودن خالق بیت کوین و نبود هیچ تیمی پشت آن بر ارزش و مقبولیت بیت کوین دارد، اینکه فاش شدن هویت ساتوشی ناکاموتو میتواند چه تاثیری در قیمت بیت کوین داشته باشد، یکی از مسائلی است که در تحلیل بنیادی بیت کوین مورد بحث و بررسی قرار میگیرد.

به نظر میرسد ساتوشی دوست نداشته باشد که هویتش فاش شود، اما برخی نهادهای اطلاعاتی قطعا به دنبال خود واقعی او هستند. شاید او سالهای پیش مرده باشد، چرا که از سال ۲۰۱۱ تاکنون چیزی از او نشنیدهایم؛ یا که شاید هم او در زندان به سر میبرد. در ادامه به بررسی برخی سناریوهایی که درباره هویت ساتوشی ناکاموتو وجود دارند، میپردازیم:

ممکن است ساتوشی ناکاماتو گروهی از شرکتها باشد

برخی مدعی شدهاند که شرکتهای سامسونگ، توشیبا، ناکامیچی و موتورولا با یکدیگر بیت کوین را اختراع کردند و کلمه Satoshi nakamoto از نام این شرکتها گرفته شده است:

- سامسونگ و توشیبا در کنار هم ساتوشی را میسازند.

- ناکاماچی و موتورولا با هم ناکاماتو را میرساند.

هیچ مدرک رسمی برای این تئوری وجود ندارد و بیشتر شبیه یک شایعهی اینترنتی است.

احتمال ساتوشی بودن نیک زابو (Nick Szabo)

نیک زابو، محقق آمریکایی حوزهی علوم رایانه که در حیطهی رمزنگاری هم فعالیت میکند یکی از افرادی است که احتمال دارد خالق بیت کوین باشد. مفهوم ارز دیجیتال در عصر دیجیتال توسط نیک زابو با ساخت «بیت گلد» ایجاد شد؛ گفته میشود که بیت گلد از نیاکان بیت کوین بوده است که بدلیل مشکل «دو بار خرج کردن» هیچوقت مورداستفاده قرار نگرفت.

بعد از بررسی وایت پیپر ساتوشی یکی از کاربران اینترنتی در وبلاگ خود مدعی شد که نیک زابو خالق بیت کوین است ولی نیک هیچوقت این فرضیه را تائید نکرد.

احتمال ساتوشی بودن دورین

در مارس ۲۰۱۴ یک منبع خبری اعلام کرد که هویت واقعی ساتوشی ناکاماتو رو پیدا کرده است؛ وی فردی ساکن کالیفرنیاست.

نام کامل او دورین پرنتیس ساتوشی ناکاماتو (Dorian Prentice Satoshi Nakamoto) است که یک فیزیکدان بوده و اخیراً بازنشسته شده است.

بعد از آن این فرد همهی این ادعا را انکار کرد و گفت او فردی نیست که همه دنبالش میگردند.

احتمال ساتوشی بودن هال فینی

هال قبل از اینکه درگیر ماجرای بیت کوین شود، یکی از محققین حوزه رمزنگاری بود. او در فهرست کسانی بود که ایمیل وایت پیپر ساتوشی ناکاماتو را دریافت کرد. هال ادعا داشته است که برای تستهای اولیهی بیت کوین با ساتوشی ناکاماتو همکاری داشته است که منجر به شایعه ساتوشی بودن هال شد.